شرح سندات TradFi: كيفية عمل السندات في أسواق التمويل التقليدي

في TradFi (التمويل التقليدي)، تُعد السندات أوراقاً مالية تمثل قرضاً تعاقدياً يمنحه المستثمرون لجهة الإصدار، سواء كانت حكومة أو شركة. عند شراء السند، يصبح المستثمر دائنًا ويحق له الحصول على مدفوعات الفائدة الدورية (الكوبونات) واسترداد رأس المال في تاريخ الاستحقاق المحدد.

السندات هي أساس أسواق الدخل الثابت التقليدية، وتلعب دورًا رئيسيًا في تمويل الحكومات والشركات وبناء المحافظ المؤسسية. وعلى عكس الأسهم التي تمثل الملكية، تفرض السندات التزامًا قانونيًا محددًا بين جهة الإصدار والمستثمر، مع تدفقات نقدية وشروط سداد واضحة.

وبفضل هذا الهيكل، تُستخدم سندات TradFi على نطاق واسع لتوليد دخل متوقع وإدارة المخاطر ضمن المحافظ المتنوعة. تتجاوز قيمة سوق السندات العالمي USD 100 تريليون، ما يجعلها من أكبر وأهم مكونات النظام المالي التقليدي.

يستعرض هذا المقال كيفية عمل السندات في أسواق التمويل التقليدي، ويشرح أنواع السندات، وآليات الإصدار والتداول، والمؤشرات الرئيسية مثل العائد ومدة الاستحقاق، والمخاطر الأساسية، وكيفية تطور أسواق الدخل الثابت من خلال التوكننة، وRWAs، ومنصات العملات الرقمية.

ما هي السندات ولماذا توجد؟

السندات في جوهرها أوراق مالية للدين تمثل اتفاقًا قانونيًا يتم فيه اقتراض جهة الإصدار للأموال من المستثمرين. عند شراء المستثمر لسند، فإنه يقدّم فعليًا الأموال لجهة الإصدار (حكومة أو شركة) مقابل مدفوعات الفائدة الدورية واسترداد رأس المال عند الاستحقاق.

وجود السندات ضروري لأن الاقتصاد الحقيقي يحتاج إلى تمويل. تجمع جهات الإصدار رأس المال عبر إصدار السندات لتمويل مشاريع البنية التحتية أو توسعة الأعمال أو الإنفاق الحكومي، بينما يحصل المستثمرون على دخل ثابت نسبيًا يساعد في موازنة مخاطر المحفظة.

يُعد سوق السندات العالمي في التمويل التقليدي ضخمًا، حيث تتجاوز قيمة السندات القائمة USD 100 تريليون، ما يجعله ركيزة أساسية لأسواق رأس المال العالمية. وبالمقارنة مع الأسهم، تُعتبر السندات أقل مخاطرةً عادةً لأن العوائد محددة تعاقديًا ويتم دفع حملة السندات قبل حملة الأسهم في التصفية. على سبيل المثال، قد تصدر شركة سندًا بمعدل فائدة سنوي %5، فيحصل المستثمرون على %5 سنويًا حتى الاستحقاق.

هذه القدرة على التنبؤ تجعل السندات أصلًا أساسيًا للمستثمرين المحافظين والمحافظ المؤسسية. ومن خلال فهم أساسيات السندات، يمكن للمستثمرين إدراك دورها في السوق وبناء قاعدة لاستكشاف منتجات الدخل الثابت المبتكرة على Gate. وبهذا المعنى، تمثل السندات جسرًا تعاقديًا بين مزودي رأس المال ومستخدميه، وتشكل أساس أسواق الدخل الثابت في TradFi.

منظومة سوق السندات: الحكومات، الشركات، والمؤسسات

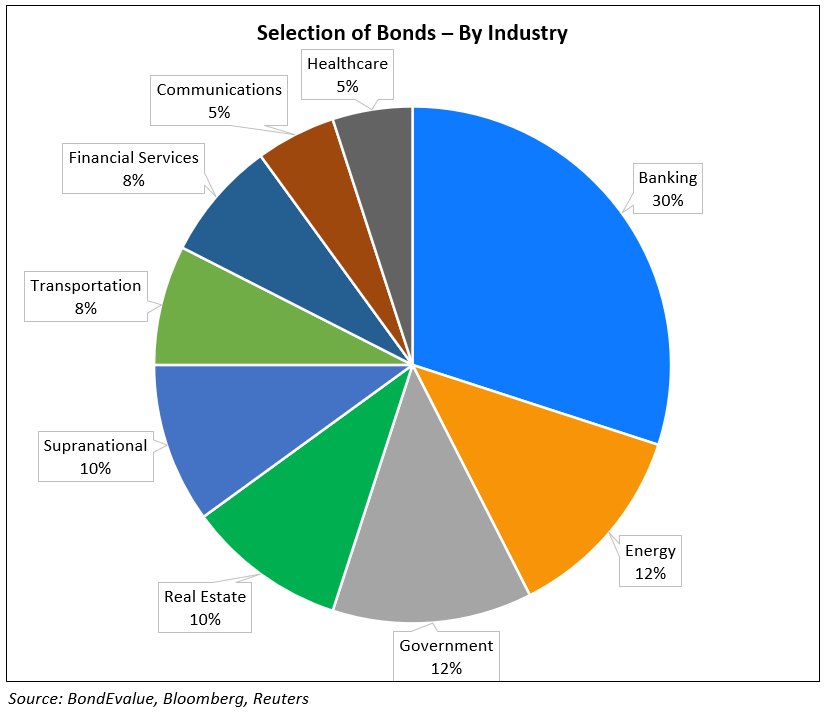

تتميز منظومة سوق السندات بالتنوع، حيث تلعب الحكومات والشركات والسلطات المحلية دور جهات الإصدار الأساسية. لكل نوع من السندات خصائصه وملف مخاطره الخاص. تحدد هذه الفئات هيكل الأسواق التقليدية للسندات، وتشكل مستويات العائد، ومخاطر التخلف عن السداد، وطلب المستثمرين عبر الدورات الاقتصادية.

- سندات الحكومات مثل سندات الخزانة الأمريكية أو السندات الألمانية (Bunds)، تصدرها الحكومات الوطنية وتُعتبر عادةً الأكثر أمانًا بفضل الدعم السيادي وانخفاض مخاطر التخلف عن السداد. تُستخدم هذه السندات لتمويل المشاريع العامة أو تنفيذ السياسات النقدية وتعد معيارًا عالميًا لأسعار الفائدة، وهي عنصر أساسي في محافظ الدخل الثابت.

- سندات الشركات تصدرها الشركات لجمع الأموال لتشغيل الأعمال أو التوسع. غالبًا ما تقدم عوائد أعلى من سندات الحكومات لكنها تحمل مخاطر أكبر. قد تصدر شركات ذات تصنيف مرتفع مثل Apple أو Microsoft سندات منخفضة المخاطر، بينما تصدر الشركات الناشئة أو ذات المديونية العالية سندات عالية العائد (سندات الخردة) لجذب المستثمرين بعوائد مرتفعة. يجب على المستثمرين تقييم سندات الشركات بناءً على التصنيف الائتماني، وتاريخ الاستحقاق، وتحمل المخاطر. على سبيل المثال، قد يقدم سند شركة عائدًا سنويًا %6 مقارنةً بعائد %2 على سندات الحكومات، ما يعكس ارتفاع مخاطر التخلف عن السداد.

- سندات البلديات تصدرها المدن أو الحكومات الإقليمية لتمويل مشاريع محلية مثل المدارس والبنية التحتية للنقل. في العديد من الدول، قد تحصل عوائد سندات البلديات على مزايا ضريبية، مما يزيد من جاذبيتها. كما تشمل المنظومة الأوسع للسندات سندات الهيئات (مثل تلك التي تصدرها Fannie Mae) والسندات الدولية الصادرة عن جهات أجنبية، ولكل منها خصائص سيولة ومخاطر وعائد مختلفة.

المؤشرات الرئيسية للسندات التي يجب أن يفهمها كل مستثمر

لكي يستثمر المستثمرون في السندات بفعالية، يجب عليهم فهم عدة مؤشرات رئيسية. يُعد العائد حتى الاستحقاق (YTM) من أهمها، إذ يمثل إجمالي العائد المتوقع في حال الاحتفاظ بالسند حتى الاستحقاق، شاملاً مدفوعات الفائدة والأرباح أو الخسائر الرأسمالية. على سبيل المثال، سند بقيمة اسمية USD 1,000 ومعدل كوبون %5 تم شراؤه بسعر USD 950 يكون له عائد حتى الاستحقاق أعلى من %5، ما يعكس سعر الشراء المنخفض. تشكل هذه المؤشرات إطارًا تحليليًا لتقييم تسعير السندات والمخاطر والعوائد المتوقعة في أسواق TradFi.

معدل الكوبون هو معدل الفائدة السنوي الثابت المحدد عند الإصدار، مثل %4، ويحدد مدفوعات الفائدة الدورية. التصنيفات الائتمانية التي تقدمها وكالات مثل S&P أو Moody’s تتراوح من AAA (أعلى جودة) إلى C (مخاطر مرتفعة). تحمل السندات منخفضة التصنيف مخاطر أعلى لكنها قد تقدم عوائد أعلى.

المدة تقيس مدى حساسية سعر السند لتغيرات أسعار الفائدة. كلما زادت المدة، زادت حساسية السعر للتحركات في أسعار الفائدة. على سبيل المثال، إذا ارتفعت أسعار الفائدة في السوق بنسبة %1، قد ينخفض سعر سند مدته خمس سنوات بنحو %5. مخاطر السيولة تشير إلى سهولة شراء أو بيع السند دون تأثير كبير على سعره. عادةً ما تكون سندات الحكومات عالية السيولة، بينما قد تكون سندات الشركات المتخصصة أقل سيولة. يجب على المستثمرين أيضًا مراعاة مخاطر التضخم، إذ يمكن أن يؤدي ارتفاع التضخم إلى تآكل العائد الحقيقي للسندات ذات المعدل الثابت.

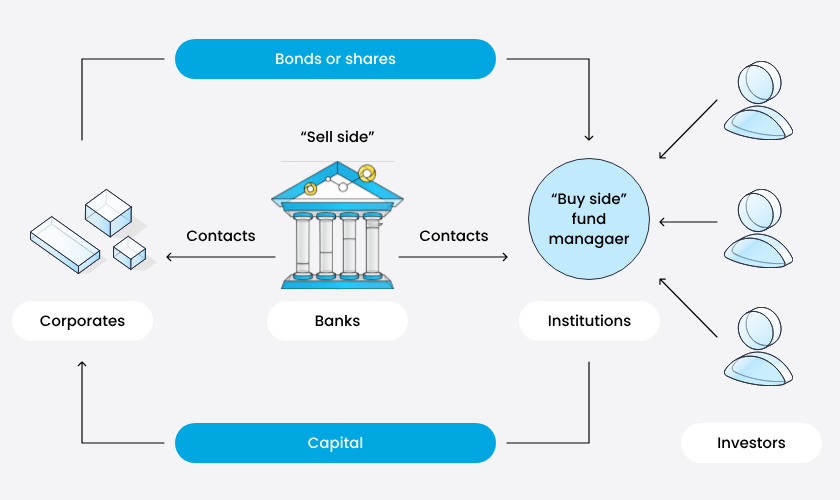

كيف يتم إصدار وتداول السندات: السوق الأولية مقابل السوق الثانوية

تتم معاملات السندات في السوق الأولية والسوق الثانوية، اللتين تشكلان معًا منظومة تداول سائلة.

تضمن السوق الأولية والسوق الثانوية معًا إصدار سندات TradFi بكفاءة وتداولها باستمرار، مما يدعم تكوين رأس المال وسيولة المستثمرين. السوق الأولية هي مكان إصدار السندات الجديدة، حيث تبيع جهات الإصدار مثل الحكومات أو الشركات السندات مباشرةً للمستثمرين لجمع رأس المال. يساعد المكتتبون في تحديد الأسعار والتوزيع، ويمكن للمستثمرين المشاركة عبر المزادات أو الاشتراكات. على سبيل المثال، تُصدر سندات الخزانة الأمريكية بانتظام عبر المزادات المفتوحة للأفراد والمؤسسات. تحدد معاملات السوق الأولية الشروط الأولية للسند، مثل القيمة الاسمية ومعدل الكوبون.

السوق الثانوية هي مكان تداول السندات القائمة بعد الإصدار، وتوفر السيولة، بما يتيح للمستثمرين تعديل ممتلكاتهم أو الخروج منها قبل الاستحقاق. تحدد الأسعار بالعرض والطلب وتتأثر بأسعار الفائدة والأحداث الائتمانية والمزاج السوقي. قد يتم تداول سند شركة بقيمة اسمية USD 1,000 بسعر أعلى USD 1,050 أو أقل USD 950 حسب ظروف السوق. تشمل قنوات التداول البورصات، والأسواق خارج البورصة، والمنصات الإلكترونية، ويشارك معظم المستثمرين الأفراد عبر الوسطاء أو المنصات المالية.

دور السندات في توزيع الأصول ضمن المحافظ الاستثمارية

في المحافظ المتوازنة، تعمل السندات كمثبتات وموزعات للمخاطر. توصي نظرية توزيع الأصول التقليدية بتوزيع رأس المال بين الأسهم والسندات والنقد لتحقيق أفضل عائد معدل للمخاطر. توفر السندات دخلاً ثابتًا وتوازن تقلبات الأسهم الأعلى. عند تراجع أسواق الأسهم، قد ترتفع أسعار السندات أو تبقى مستقرة، ما يساعد في تعويض خسائر المحفظة. المثال الكلاسيكي هو محفظة %60 أسهم و%40 سندات، والتي أظهرت تاريخيًا تقلبًا أقل. وتُستخدم السندات أساسًا لتقليل تقلبات المحفظة مع توليد دخل ثابت.

يدعم دخل السندات أيضًا الأهداف المالية طويلة الأجل مثل التخطيط للتقاعد أو تمويل التعليم. يمكن للمستثمرين اختيار السندات بناءً على تاريخ الاستحقاق وجودة الائتمان، باستخدام سندات حكومية قصيرة الأجل للسيولة أو سندات شركات طويلة الأجل لعوائد أعلى. حتى في بيئات أسعار الفائدة المنخفضة، قد توفر السندات فرص أرباح رأسمالية عند توقع انخفاض أسعار الفائدة.

ومع تحول الأسواق إلى الرقمية، توسع سندات RWA المرمزة إمكانية الوصول إلى أصول الدخل الثابت. عبر Gate، يمكن للمستثمرين الوصول إلى مجموعة واسعة من منتجات الدخل الثابت ودمج السندات التقليدية ضمن محافظ العملات الرقمية، لتحقيق تنويع أفضل وتحسين إدارة المخاطر عبر الأصول التقليدية والرقمية.

المخاطر المرتبطة بالاستثمار في السندات

رغم أن السندات غالبًا ما تُعتبر آمنة نسبيًا، إلا أنها تحمل مخاطر مهمة يجب على المستثمرين إدارتها. فهم هذه المخاطر ضروري عند تقييم الاستثمارات في السندات التقليدية، خاصةً خلال فترات ارتفاع أسعار الفائدة أو التضخم.

- مخاطر الائتمان تظهر عندما تفشل جهات الإصدار في دفع الفائدة أو رأس المال. سندات الشركات منخفضة التصنيف تواجه احتمالية تخلف أعلى، حيث شهدت بعض السندات عالية العائد تاريخيًا معدلات تخلف تفوق %5.

- مخاطر أسعار الفائدة تحدث عندما ترتفع أسعار الفائدة في السوق، ما يؤدي إلى انخفاض أسعار السندات القائمة لأن السندات الجديدة تقدم عوائد أعلى. تظهر هذه المخاطر في السندات طويلة الأجل. أما انخفاض الأسعار فقد يوفر أرباحًا رأسمالية.

- مخاطر التضخم تقلل من القيمة الحقيقية للدخل الثابت. إذا تجاوز التضخم معدل فائدة السند، تنخفض القوة الشرائية. على سبيل المثال، سند بعائد %3 خلال تضخم %4 ينتج عنه عائد حقيقي سلبي.

- مخاطر السيولة تشير إلى صعوبة بيع السندات بسرعة دون تنازلات سعرية، خاصةً في السندات المتخصصة أو منخفضة التصنيف. تشمل المخاطر الإضافية مخاطر العملة للسندات المقومة بعملات أجنبية ومخاطر إعادة الاستثمار، حيث يجب إعادة استثمار دخل الفائدة بعوائد أقل.

السندات، البلوكشين، وصعود RWAs المرمزة

تُحدث تقنية البلوكشين تحولًا في سوق السندات عبر تعزيز نمو التمويل اللامركزي (DeFi) وأصول العالم الحقيقي المرمزة (RWAs). تحول RWAs المرمزة السندات التقليدية إلى رموز رقمية على البلوكشين، ما يتيح تداولًا وتسوية أكثر كفاءة وشفافية.

على سبيل المثال، قد تصدر شركة سندات مرمزة حيث يمثل كل رمز USD 1,000 من القيمة الاسمية. يمكن للمستثمرين شراء هذه الرموز باستخدام محافظ العملات الرقمية، والاستفادة من التحويلات الفورية عبر الحدود، والوصول إلى الأسواق على مدار الساعة مع تقليل الوسطاء وخفض الحواجز أمام الدخول. السندات المرمزة تمثل نقطة دخول عملية لاعتماد RWAs في أسواق الدخل الثابت، إذ تجمع بين هيكل تدفقات TradFi النقدية وتسوية قائمة على البلوكشين.

تقدم منصات DeFi أيضًا منتجات شبيهة بالسندات مثل بروتوكولات الإقراض أو آليات توليد العائد التي توفر عوائد ثابتة أو متغيرة عبر العقود الذكية. هذه الأنظمة الآلية تعزز الكفاءة والثقة لكنها تطرح مخاطر جديدة، منها ثغرات العقود الذكية وعدم اليقين التنظيمي.

تشير بيانات الصناعة إلى أن سوق RWAs المرمزة نما ليصل إلى عدة مليارات دولار، ويشكل جسرًا رئيسيًا بين التمويل التقليدي ونظام العملات الرقمية.

كيف يصل المستثمرون إلى فرص السندات عبر منصات العملات الرقمية

بصفتها بورصة عملات رقمية عالمية رائدة، تلتزم Gate بتوفير فرص استثمار متنوعة في الدخل الثابت تربط بين أسواق السندات التقليدية وابتكار العملات الرقمية. عبر Gate، يمكن للمستثمرين الوصول إلى السندات المرمزة ومنتجات RWAs التي تمثل ديونًا حكومية أو شركاتية في شكل رموز رقمية، ما يبسط المشاركة والتداول.

على سبيل المثال، قد يشارك المستثمرون في سندات شركات مرمزة تقدم عوائد سنوية %6 تقريبًا، مقومة بعملات USD المستقرة لاستثمار سلس قائم على العملات الرقمية. هذا النموذج يتيح للمستثمرين الحصول على تعرض شبيه بالسندات عبر بنية تحتية رقمية دون الحاجة إلى حسابات وساطة تقليدية أو ترتيبات حفظ أصول.

تشمل نقاط قوة Gate الأمان، وسهولة الاستخدام، والتغطية الشاملة للأسواق. توفر المنصة معلومات تفصيلية عن المنتجات مثل العائد، والتصنيف الائتماني، وتاريخ الاستحقاق، لمساعدة المستخدمين على اتخاذ قرارات استثمارية مدروسة. كما تدمج Gate بروتوكولات DeFi، ما يسمح للمستخدمين بتحقيق عوائد عبر التخزين والسيولة المشابهة لدخل الفائدة في السندات التقليدية.

لدعم المستثمرين الجدد، تقدم Gate موارد تعليمية ومتطلبات دخول منخفضة، مع استثمارات دنيا تبدأ من USD 100. سواء كنت تبحث عن عوائد مستقرة أو تنويع المحفظة عبر أصول العملات الرقمية، توفر Gate وصولًا موثوقًا إلى مشهد استثمارات الدخل الثابت مع الاستفادة من كفاءة البلوكشين.

أفكار ختامية

يظل الاستثمار في السندات حجر الأساس في المحافظ المتوازنة، حيث يوفر دخلًا مستقرًا وتنويعًا للمخاطر. سواء عبر السندات الحكومية أو الشركاتية أو البلدية التقليدية أو عبر RWAs المرمزة ومنتجات DeFi المتاحة على Gate، تساعد السندات المستثمرين على تنويع الأصول وتحسين العائد المعدل للمخاطر.

ومع تطور أسواق الدخل الثابت، يُنظر إلى سندات TradFi وRWAs المرمزة بشكل متزايد كأدوات مكملة ضمن محافظ متعددة الأصول. فهم المؤشرات الرئيسية للسندات مثل العائد حتى الاستحقاق، ومعدل الكوبون، والتصنيف الائتماني، والمدة، والسيولة، إضافةً إلى المخاطر المرتبطة مثل الائتمان، وأسعار الفائدة، والتضخم، والسيولة، ضروري للنجاح الاستثماري. لقد جعل تطور البلوكشين وRWAs المرمزة الاستثمار في السندات أكثر كفاءة وشفافية وسهولة وصول، خاصةً للمستثمرين الأفراد.

عبر Gate، يمكن للمستثمرين الوصول إلى كل من تعرض السندات التقليدية ومنتجات الدخل الثابت المبتكرة القائمة على العملات الرقمية في منظومة واحدة، ما يتيح دمج التمويل التقليدي مع الأصول الرقمية. سواء كنت تسعى لدخل مستقر أو نمو متنوع للمحفظة، يوفر تقارب السندات والأصول المرمزة مسارًا استثماريًا مرنًا عبر دورات السوق.

للمزيد من القراءة

المقالات ذات الصلة

توقعات سعر الذهب للسنوات الخمس القادمة: تحليل اتجاهات الفترة بين 2026 و2030 وتأثيراتها الاستثمارية، هل سيبلغ $6,000؟

ما هي Fartcoin؟ كل ما يجب أن تعرفه عن FARTCOIN

مستقبل بيتكوين و TradFi (3,3)

مجال العملات الرقمية مستقبل حاسبة الربح: كيفية حساب المكاسب المحتملة الخاصة بك

ما هي خيارات مجال العملات الرقمية ؟