ETF de TradFi explicados: cómo funcionan los fondos cotizados en bolsa en las finanzas tradicionales

A diferencia de los fondos de inversión tradicionales, los ETF funcionan mediante un mecanismo de creación y reembolso gestionado por participantes autorizados (AP). Este mecanismo permite emitir o reembolsar participaciones de ETF según la demanda del mercado, manteniendo los precios de mercado muy próximos al valor liquidativo (NAV). Por ello, los ETF suelen ofrecer mayor liquidez, transparencia en la formación de precios y menores costes operativos.

Gracias a esta estructura, los ETF de TradFi se han consolidado como uno de los vehículos de inversión más utilizados en los mercados financieros globales. Facilitan el acceso eficiente a acciones, bonos, materias primas y, más recientemente, a activos vinculados a criptomonedas, convirtiéndose en un elemento esencial en la construcción de carteras modernas.

Este artículo expone cómo funcionan los ETF en las finanzas tradicionales, analizando sus mecanismos operativos, los principales tipos de ETF, ventajas y riesgos, y el papel creciente de los ETF como puente entre mercados tradicionales y de criptomonedas.

¿Qué es un ETF?

Un ETF (Exchange-Traded Fund) es un instrumento financiero basado en una asignación de activos de bajo coste y tipo “cartera”. Se utiliza ampliamente en mercados de acciones, bonos, materias primas y, más recientemente, en mercados relacionados con criptomonedas. Con la evolución de estos productos, los ETF se han convertido en un puente clave entre las finanzas tradicionales (TradFi) y los mercados de criptomonedas.

Según Nicholas Peach, Head of iShares Asia-Pacific en BlackRock, se prevé que los activos globales bajo gestión en ETF alcancen los 30 billones USD en 2030, lo que subraya la relevancia estratégica de los ETF en los sistemas de inversión actuales. En la práctica, un ETF permite a los inversores acceder a múltiples valores a través de un producto regulado por TradFi que cotiza como una acción, pero se comporta como un fondo diversificado.

Cómo funcionan los ETF en las finanzas tradicionales

Los ETF son productos de inversión cotizados y negociados en bolsa. Están diseñados para replicar el comportamiento de un índice, sector, materia prima o cesta de activos concreta y se utilizan como herramientas de inversión pasiva en carteras modernas.

Al igual que las acciones, los ETF pueden comprarse y venderse en tiempo real durante el horario bursátil. Sus activos subyacentes consisten en una cesta de valores alineada con el índice de referencia, lo que permite a los inversores diversificar a través de un solo producto.

En comparación con los fondos de inversión tradicionales, los ETF operan mediante cuatro mecanismos clave:

- Negociación en bolsa

- Creación y reembolso basados en cestas

- Mecanismos de arbitraje de creadores de mercado

- Tarifas globales generalmente más bajas

En conjunto, estos mecanismos mejoran la liquidez, la transparencia en precios y la eficiencia de réplica de los ETF. Al invertir en ETF, los inversores pueden obtener exposición a nivel de índice sin seleccionar valores individuales, lo que reduce la volatilidad de un solo activo y permite construir una estrategia de inversión a largo plazo más estable y controlada en costes. Esta estructura explica por qué los mecanismos de trading de los ETF en TradFi suelen considerarse más transparentes y eficientes que otros productos de inversión colectiva.

Tipos de ETF en los mercados TradFi

Conocer los distintos tipos de ETF en TradFi ayuda a los inversores a alinear la selección de productos con objetivos como crecimiento, generación de ingresos, cobertura frente a la inflación o neutralidad de mercado. El mercado de ETF ofrece una amplia variedad de productos diseñados para cubrir diferentes estrategias de inversión. Según sus activos subyacentes, los ETF se clasifican en ETF de acciones, ETF de bonos, ETF de materias primas y ETF monetarios.

Los ETF de acciones suelen replicar índices bursátiles o sectores concretos, como el S&P 500, NASDAQ o ETF tecnológicos. Los ETF de bonos se centran en instrumentos de renta fija, como bonos gubernamentales y corporativos, y ofrecen flujos de ingresos relativamente estables. Los ETF de materias primas siguen activos como el oro o el petróleo, mientras que los ETF monetarios invierten en instrumentos monetarios a corto plazo.

En los últimos años, han surgido también ETF vinculados a criptomonedas. Por ejemplo, los ETF de Bitcoin al contado aprobados por la SEC en 2024 permiten a los inversores obtener exposición al precio de Bitcoin a través de cuentas de bróker estándar, sin gestionar claves privadas ni billeteras digitales.

Desde el punto de vista estratégico, los ETF pueden ser pasivos o activos. Los ETF pasivos buscan replicar el comportamiento de un índice sin selección activa de valores, mientras que los ETF activos dependen de las decisiones discrecionales de los gestores para ajustar las posiciones y buscar rendimientos superiores a los índices de referencia.

Gracias a esta variedad de tipos y estrategias, los ETF proporcionan herramientas de inversión flexibles, eficientes y personalizables, aptas tanto para asignaciones a largo plazo como para trading a corto plazo.

Mecanismo de creación y reembolso de los ETF

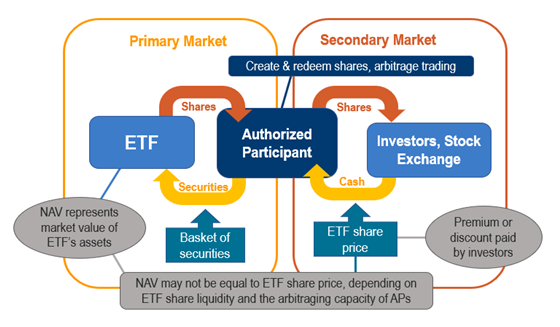

El mecanismo de creación y reembolso es una característica esencial de los ETF y el principal responsable de que los precios de mercado se mantengan alineados con el valor liquidativo (NAV). Este proceso está dirigido por participantes autorizados (AP), generalmente grandes instituciones financieras.

En el caso de un ETF sobre el S&P 500, por ejemplo, los participantes autorizados compran las acciones que componen el índice según su ponderación y las entregan al emisor del ETF. A cambio, el emisor proporciona participaciones del ETF, que suelen emitirse en grandes bloques denominados “unidades de creación”, normalmente de unas 50 000 participaciones.

Cuando un ETF cotiza con prima sobre su NAV, los participantes autorizados pueden crear nuevas participaciones y venderlas en el mercado abierto, usando el arbitraje para ajustar los precios. Si el ETF cotiza con descuento, el proceso de reembolso funciona a la inversa para restablecer el equilibrio.

Este mecanismo dinámico de creación y reembolso garantiza la equidad y transparencia en los precios de los ETF y proporciona a los inversores un vehículo de inversión altamente líquido y eficiente en costes. En definitiva, este proceso es lo que permite a los ETF en finanzas tradicionales mantener una estrecha alineación de precios con los activos subyacentes, incluso en periodos de volatilidad del mercado.

ETF vs fondos de inversión: principales diferencias

Aunque tanto los ETF como los fondos de inversión son productos de inversión colectiva, presentan diferencias notables en el estilo de gestión, las mecánicas de negociación y la estructura de costes.

En gestión, los ETF suelen ser de gestión pasiva y buscan replicar el comportamiento de un índice, mientras que los fondos de inversión son gestionados activamente por profesionales que buscan superar los índices de referencia.

En cuanto a la operativa, los ETF se negocian intradía como las acciones, con fluctuaciones de precio en tiempo real. Los fondos de inversión se valoran una vez al día según el NAV. Por ello, los ETF resultan más adecuados para estrategias de trading flexibles, mientras que los fondos de inversión ofrecen una valoración más estable que puede atraer a principiantes.

En costes, los ETF suelen tener tarifas de gestión más bajas. Los datos del sector muestran que la ratio media ponderada de gastos operativos de los ETF ronda el 0,15 %, mientras que los fondos de inversión gestionados activamente suelen tener tarifas superiores.

Estas diferencias permiten a los inversores elegir entre ETF y fondos de inversión en función de sus objetivos, tolerancia al riesgo y preferencias de trading. Al comparar ETF y fondos de inversión en TradFi, la liquidez intradía, la eficiencia en costes y la transparencia suelen ser los factores clave.

Ventajas y riesgos de invertir en ETF de TradFi

Las principales ventajas de invertir en ETF son la diversificación, los bajos costes y la flexibilidad de negociación. A través de los ETF, los inversores pueden acceder a múltiples clases de activos, incluyendo acciones nacionales e internacionales, bonos y materias primas, en un solo producto. Como todos los productos de inversión TradFi, los ETF combinan ventajas estructurales con riesgos de mercado, por lo que la selección del producto y la asignación de activos resultan fundamentales.

En costes, los ETF suelen ofrecer ratios de gastos operativos más bajos. Por ejemplo, los ETF de Schwab tienen una ratio media ponderada de gastos de solo el 0,04 %, muy inferior a la de muchos fondos de inversión gestionados activamente.

Otra ventaja clave es la flexibilidad de negociación. Los ETF pueden operarse durante todo el horario de mercado como las acciones, mientras que los fondos de inversión suelen permitir solo una transacción diaria.

No obstante, los ETF también conllevan riesgos. Aunque reducen el riesgo de un solo valor mediante la diversificación, los ETF de acciones pueden mostrar una volatilidad mayor que los de bonos. Los ETF apalancados e inversos implican riesgos amplificados y suelen estar destinados a inversores experimentados.

Comprender tanto las ventajas como los riesgos permite a los inversores seleccionar ETF acordes a sus objetivos y perfil de riesgo.

Exposición al mercado de criptomonedas a través de ETF

A medida que los mercados de criptomonedas se entrelazan con las finanzas tradicionales, los ETF de Bitcoin se han convertido en un ejemplo destacado de esta convergencia. Los ETF de Bitcoin al contado aprobados por la SEC en 2024 permiten obtener exposición a Bitcoin mediante cuentas de bróker estándar, eliminando la necesidad de gestionar claves privadas. Los ETF de Bitcoin marcan un hito en la convergencia entre TradFi y los mercados de criptomonedas, permitiendo que el capital tradicional acceda a estos activos bajo marcos regulatorios conocidos.

Estos productos reducen las barreras de entrada para inversores tradicionales e introducen capital institucional y liquidez en los mercados de criptomonedas.

En plataformas como Gate, este vínculo financiero es aún más evidente. Gate ofrece trading al contado de activos cripto populares, incluidos memecoins chinos en tendencia, y productos ETF apalancados que permiten operar en direcciones 3L / 3S. Estos productos permiten a los usuarios participar en mercados alcistas y bajistas sin recurrir a derivados complejos.

Actualmente, los ETF apalancados de Gate cubren 258 activos cripto, ofreciendo a los inversores más opciones para diversificar y obtener exposición al sector.

Acceso a los mercados de ETF a través de plataformas cripto

A medida que las fronteras entre los ETF tradicionales y los activos cripto se difuminan, los inversores buscan cada vez más liquidez cruzada, diversificación y trading en tiempo real.

Los activos financieros globales superan los 400 billones USD, con acciones, divisas y materias primas dominando el panorama. Aunque la capitalización del mercado cripto ronda los 3 billones USD, su potencial de crecimiento e innovación sigue impactando en las finanzas tradicionales.

En este contexto de asignación total de activos, Gate proporciona herramientas que permiten diversificar entre activos tradicionales y cripto en una sola plataforma.

Gate ofrece acceso amplio al mercado cripto y productos innovadores como ETF apalancados, permitiendo participar en oportunidades vinculadas tanto a cripto como a TradFi. Los inversores pueden asignar activos en categorías de baja correlación, como activos cripto, carteras de ETF de acciones y materias primas, para optimizar la diversificación del riesgo y el potencial de rentabilidad.

A medida que los ETF evolucionan, siguen siendo uno de los ejemplos más claros de cómo las finanzas tradicionales se adaptan a nuevas clases de activos manteniendo la estructura regulatoria y la protección del inversor.

Resumen

Desde el lanzamiento del primer ETF en EE. UU. en 1993, el SPDR S&P 500 ETF (SPY), los ETF han ofrecido a los inversores minoristas acceso eficiente a la diversificación de activos. Desde índices tradicionales como el S&P 500 hasta los ETF de Bitcoin, estos productos han convertido activos de alto umbral en unidades de inversión accesibles.

Conocer los mecanismos clave de los ETF, los procesos de creación y reembolso, los tipos de productos y sus diferencias respecto a los fondos de inversión permite gestionar mejor el riesgo y la rentabilidad. Con la plataforma de Gate, los inversores pueden asignar en acciones tradicionales, bonos, materias primas y activos cripto, incluyendo ETF apalancados y productos innovadores, todo en una sola cuenta.

Los ETF ofrecen diversificación, bajos costes, transparencia y flexibilidad de negociación, aunque también implican riesgos específicos. Tanto principiantes como inversores experimentados que comprendan los fundamentos de los ETF, seleccionen productos adecuados y aprovechen las herramientas de la plataforma podrán construir carteras eficientes, resilientes y diversificadas en múltiples mercados para un crecimiento de valor a largo plazo.

Lecturas recomendadas

Artículos relacionados

¿Qué es Fartcoin? Todo lo que debes saber sobre FARTCOIN

El futuro de Bitcoin y TradFi (3,3)

Calculadora de Futuros de Cripto: Estime fácilmente sus Ganancias y Riesgos

Calculadora de beneficios futuros de cripto: Cómo calcular tus posibles ganancias

¿Qué son las Opciones Cripto?