不動産投資信託(REIT)は、金利に上限があるときに特に輝きを放ちます。そして、その金利の上限は_確実_に近いものであり、その理由は間もなく振り返ります。特に_ネットリース_REITは魅力的です。彼らは実体経済の地味な地主です。(_あくび_?_そんな反応が好き!_)ネットリースの地主は、通りの薬局や繁華街の大型小売店、そして高速道路を通るときに目にする倉庫や配送センターを所有しています。これらのREITは、テナントが_自分で支払う_間に家賃を受け取りながら、静かに収益を積み重ねています。**収益**アラートに登録:登録するビジネスモデルは次の通りです:2. REITは物件を購入し、賃貸用の施設を建設(または改装)します。4. ネットリース契約を締結し、テナントは税金、保険、メンテナンスなどの費用を支払います。6. 家主は家賃を受け取り、屋根の漏水などでチェックを書いたり電話に出たりする必要はありません!8. ネットリースREITはこれらのリースのポートフォリオを構築し、収入を得て、その大部分を配当として私たちに還元します。これは「マフィア」モデルの不動産です。顧客は経費を支払い、REITはそれを回収し、_私たちに支払われる_。もちろん、慎重な逆張り投資家は、配当だけでなく_上昇余地_も愛しています。現在、REITの価格上昇の魅力的な展望があります。FRBが金利を引き下げると、REITが支払う配当はますます魅力的になります。マネーマーケットはもう5%の利回りを提供しません。多くの債券ファンドもそうです。しかし、REITは支払います…そして、AIの普及により経済全体で_継続的に_金利は低下し続ける可能性が高いです。自動化は賃金の伸びを抑制しています。例えば、カスタマーサポートはすでに自動化の途上にあります。次に、簿記、コンプライアンス、さらには法務作業も機械により処理されるようになるでしょう。インフレが緩やかになることで、FRBはウォール街の予想以上に金利を引き下げる余裕を持てます。これは配当支払い者にとって大きな追い風です。そして、この低金利の流れが続く間、REITはますます人気を集めるでしょう。この追い風は、**W.P. Carey(WPC)**の帆を押し上げています。市場はこのREITを徐々に許容し始めています。2023年末、経営陣は投資家が嫌う一つのことをしました:四半期配当を0.86ドルにリセットしました。普通の投資家は「カット」と一言見て売りに走りました。しかし、その見出しは本当の動きを見逃していました。WPCは_本当に_配当を削減したわけではありませんでした。最大の頭痛の種、オフィスのエクスポージャーを切り離したのです。WPCは59のオフィス物件を別のREIT、**Net Lease Office Properties(NLOP)**にスピンオフしました。株主はWPCの株15株ごとにNLOPの1株を受け取りました。これはオフィスリスクを切り離し、WPCを産業、倉庫、必要不可欠な小売のネットリースに集中させるクリーンな決断でした。NLOPは、オフィススペースの弱気市場を打破するための創造的な方法でした。これは「永遠の配当」株のように運用されていません。NLOPはオフィス資産を計画的にパッケージングし、売却して現金を還元していきました。そして、最近数ヶ月で、NLOPはまさにそれを実行し、特別配当として1株あたり4.10ドル、5.10ドル、6.75ドルを宣言しました(12月、1月、2月に支払い)。これは短期間でNLOP株1株あたりほぼ16ドルの現金に相当します。元のスピン比率からすると、これはWPC株1株あたり約1ドルの実質的な現金であり、普通の投資家は「カット」に落胆しながらも見過ごしていました。WPCの家賃チェックは静的ではありません—99%以上に契約による増額が含まれています。これらの家賃増額は、契約に組み込まれた年次リース増加です。一方、_元の_ WPCは成長モードに戻っています。2025年には、推定9.2%の平均利回りで21億ドルの投資を完了し、家賃増額が始まる予定です。これは、金利引き下げサイクルに向けてネットリースREITを準備する最適な方法です:高利回りを今日確保し、その後低金利で借入を増やしてリターンを拡大します。97%の稼働率とオフィス不要のポートフォリオを持つWPCは、静かに進行中です。市場はまだ2023年に固執しています。一部のネットリースREITは月次配当も支払います。たとえば、**Realty Income(O)**、「月次配当の会社」として知られています。実は、4.2%の堅固な**Agree Realty(ADC)**も月次配当を支払い、質の高いテナント、最新の物件、より保守的なバランスシートで評判です。ADCのポートフォリオは、Walmart、Home Depot、Tractor Supplyなどの投資適格の必需品小売業者を中心に構築されています。これらは景気後退に強く、正直に言えばAmazonにも耐えられるものです。経済が不安定になっても、人々は依然として食料品、ハードウェア、「自分で直す」用品を必要としています。しかし、Agreeの秘密兵器は、多くの投資家が理解していないものです。_ground leases_。_Ground lease_は依然としてリース契約ですが、Agreeは土地を所有し、テナントは建物を所有(および維持)しています。多くの場合、建物もネットリースされており、テナントが経費を支払うため、Agreeは土地の家賃だけを回収します。低ドラマの不動産キャッシュフローを望むなら、屋根の心配をせずに交通量の多い角地の「土地」を所有するのが最良です。この土壌戦略は急速に拡大しています。2025年末時点で、Agreeの土地リースは約7500万ドルの年間基準家賃に成長し、REITの年間基準家賃の10%超を占めています。これは重要な安全性です。土地はeコマースによって妨害されません。Agreeは_さらに_積極的に買収を進めています。2025年には、約14億4000万ドルで305の小売ネットリース物件を取得し、平均キャップレートは約7.2%、残存リース期間は約11.5年です。経営陣は2026年に15億ドルを投資する予定で、「ネットリース・モノポリー」の継続です。長期リースと質の高いテナントを積み重ね、家賃収入をより大きな盤面に拡大しています。これらの二つの配当、5.2%と4.2%は、私たちの(高い)基準からすると控えめです。しかし、総合リターンの仕組みは魅力的です。マネーマーケットの利回りは低下しています。FRBが金利を引き下げるにつれて、現金の利回りは5%から3%に向かって動いています。所得投資家は現金から回帰し、配当支払い者にシフトしています。そのとき、ネットリースREITは支払うだけでなく、_価格も上昇_する傾向があります。Agreeが月次支払いを行う点は気に入っていますが、その4.2%の利回りは_月次配当のスーパースター_としては_あまりにも低い_です。私はその栄誉を、年11%の配当を支払う**株式やファンド**に譲ります。

「マフィオーソ」経済を持つ2つのREITが最大5.2%の利回りを実現

不動産投資信託(REIT)は、金利に上限があるときに特に輝きを放ちます。そして、その金利の上限は_確実_に近いものであり、その理由は間もなく振り返ります。

特に_ネットリース_REITは魅力的です。彼らは実体経済の地味な地主です。(あくび?そんな反応が好き!)

ネットリースの地主は、通りの薬局や繁華街の大型小売店、そして高速道路を通るときに目にする倉庫や配送センターを所有しています。これらのREITは、テナントが_自分で支払う_間に家賃を受け取りながら、静かに収益を積み重ねています。

収益アラートに登録:

登録する

ビジネスモデルは次の通りです:

これは「マフィア」モデルの不動産です。顧客は経費を支払い、REITはそれを回収し、私たちに支払われる。

もちろん、慎重な逆張り投資家は、配当だけでなく_上昇余地_も愛しています。現在、REITの価格上昇の魅力的な展望があります。

FRBが金利を引き下げると、REITが支払う配当はますます魅力的になります。マネーマーケットはもう5%の利回りを提供しません。多くの債券ファンドもそうです。しかし、REITは支払います…

そして、AIの普及により経済全体で_継続的に_金利は低下し続ける可能性が高いです。自動化は賃金の伸びを抑制しています。例えば、カスタマーサポートはすでに自動化の途上にあります。次に、簿記、コンプライアンス、さらには法務作業も機械により処理されるようになるでしょう。インフレが緩やかになることで、FRBはウォール街の予想以上に金利を引き下げる余裕を持てます。

これは配当支払い者にとって大きな追い風です。そして、この低金利の流れが続く間、REITはますます人気を集めるでしょう。

この追い風は、**W.P. Carey(WPC)**の帆を押し上げています。市場はこのREITを徐々に許容し始めています。2023年末、経営陣は投資家が嫌う一つのことをしました:四半期配当を0.86ドルにリセットしました。普通の投資家は「カット」と一言見て売りに走りました。

しかし、その見出しは本当の動きを見逃していました。WPCは_本当に_配当を削減したわけではありませんでした。最大の頭痛の種、オフィスのエクスポージャーを切り離したのです。

WPCは59のオフィス物件を別のREIT、**Net Lease Office Properties(NLOP)**にスピンオフしました。株主はWPCの株15株ごとにNLOPの1株を受け取りました。これはオフィスリスクを切り離し、WPCを産業、倉庫、必要不可欠な小売のネットリースに集中させるクリーンな決断でした。

NLOPは、オフィススペースの弱気市場を打破するための創造的な方法でした。これは「永遠の配当」株のように運用されていません。NLOPはオフィス資産を計画的にパッケージングし、売却して現金を還元していきました。

そして、最近数ヶ月で、NLOPはまさにそれを実行し、特別配当として1株あたり4.10ドル、5.10ドル、6.75ドルを宣言しました(12月、1月、2月に支払い)。これは短期間でNLOP株1株あたりほぼ16ドルの現金に相当します。元のスピン比率からすると、これはWPC株1株あたり約1ドルの実質的な現金であり、普通の投資家は「カット」に落胆しながらも見過ごしていました。

WPCの家賃チェックは静的ではありません—99%以上に契約による増額が含まれています。これらの家賃増額は、契約に組み込まれた年次リース増加です。

一方、元の WPCは成長モードに戻っています。2025年には、推定9.2%の平均利回りで21億ドルの投資を完了し、家賃増額が始まる予定です。これは、金利引き下げサイクルに向けてネットリースREITを準備する最適な方法です:高利回りを今日確保し、その後低金利で借入を増やしてリターンを拡大します。

97%の稼働率とオフィス不要のポートフォリオを持つWPCは、静かに進行中です。市場はまだ2023年に固執しています。

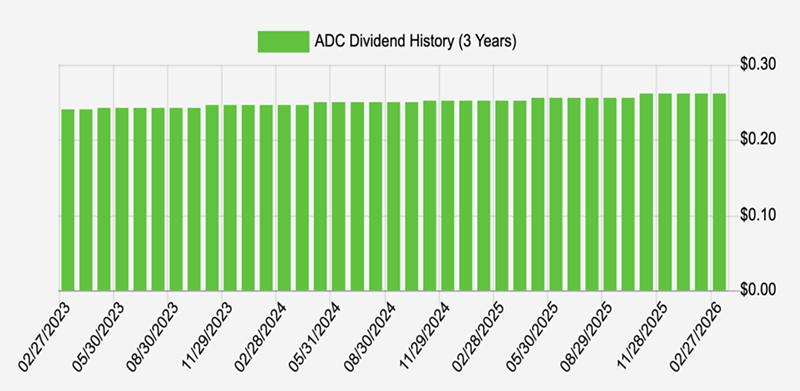

一部のネットリースREITは月次配当も支払います。たとえば、Realty Income(O)、「月次配当の会社」として知られています。実は、4.2%の堅固な**Agree Realty(ADC)**も月次配当を支払い、質の高いテナント、最新の物件、より保守的なバランスシートで評判です。

ADCのポートフォリオは、Walmart、Home Depot、Tractor Supplyなどの投資適格の必需品小売業者を中心に構築されています。これらは景気後退に強く、正直に言えばAmazonにも耐えられるものです。経済が不安定になっても、人々は依然として食料品、ハードウェア、「自分で直す」用品を必要としています。

しかし、Agreeの秘密兵器は、多くの投資家が理解していないものです。

ground leases。_Ground lease_は依然としてリース契約ですが、Agreeは土地を所有し、テナントは建物を所有(および維持)しています。

多くの場合、建物もネットリースされており、テナントが経費を支払うため、Agreeは土地の家賃だけを回収します。低ドラマの不動産キャッシュフローを望むなら、屋根の心配をせずに交通量の多い角地の「土地」を所有するのが最良です。

この土壌戦略は急速に拡大しています。2025年末時点で、Agreeの土地リースは約7500万ドルの年間基準家賃に成長し、REITの年間基準家賃の10%超を占めています。

これは重要な安全性です。土地はeコマースによって妨害されません。

Agreeは_さらに_積極的に買収を進めています。2025年には、約14億4000万ドルで305の小売ネットリース物件を取得し、平均キャップレートは約7.2%、残存リース期間は約11.5年です。

経営陣は2026年に15億ドルを投資する予定で、「ネットリース・モノポリー」の継続です。長期リースと質の高いテナントを積み重ね、家賃収入をより大きな盤面に拡大しています。

これらの二つの配当、5.2%と4.2%は、私たちの(高い)基準からすると控えめです。しかし、総合リターンの仕組みは魅力的です。マネーマーケットの利回りは低下しています。FRBが金利を引き下げるにつれて、現金の利回りは5%から3%に向かって動いています。所得投資家は現金から回帰し、配当支払い者にシフトしています。そのとき、ネットリースREITは支払うだけでなく、_価格も上昇_する傾向があります。

Agreeが月次支払いを行う点は気に入っていますが、その4.2%の利回りは_月次配当のスーパースター_としては_あまりにも低い_です。私はその栄誉を、年11%の配当を支払う株式やファンドに譲ります。