Em busca de um padrão: A longa trajetória do dinheiro forte

Há tempos venho querendo me aprofundar em The Bitcoin Standard de maneira gradual—lendo o livro de ponta a ponta para entender como ele pode impactar minha visão. Ele paira como referência em muitas conversas sobre Bitcoin, frequentemente citado como obra fundamental. É comum ouvir “como Saifedean explica…” e perceber que a base da referência é apenas um meme ou uma imagem da capa.

Por isso, no experimento de segunda-feira deste mês, decidi ler o livro de verdade, em três partes. Esta é a primeira.

Estamos ainda nos primeiros capítulos, antes da famosa crítica “o fiduciário arruinou tudo, da arquitetura à saúde”. Por enquanto, Saifedean Ammous está preparando o terreno, buscando convencer que dinheiro é uma tecnologia, que algumas formas são mais “duras” que outras, e que a história é, essencialmente, um processo de seleção das opções mais duras. Se ele conseguir fazer você internalizar essa ideia, o Bitcoin logo aparecerá como “o dinheiro mais duro já criado”, e isso parecerá inevitável.

Ainda não estou totalmente convencido, mas admito que é um enquadramento que permanece na cabeça.

O livro começa desmistificando o dinheiro. Não é “contrato social”, não é “criação do Estado”, é apenas uma ferramenta para transferir valor ao longo do tempo e espaço sem precisar pensar nisso diariamente.

Ammous retorna sempre ao conceito de salabilidade. Um bom ativo monetário é aquele que pode ser vendido facilmente, quando você quiser, sem grande prejuízo. Para ser salável, ele precisa funcionar em três dimensões: no espaço—para que você possa levá-lo a qualquer lugar e trocar pelo que precisar; no tempo—para que não apodreça ou perca valor; e em escala—para ser usado desde pequenas compras até grandes transações, sem precisar de calculadora ou sacos de troco.

Depois, surge a palavra que sustenta todo o argumento do livro: dureza. Dinheiro duro é aquele cuja oferta é difícil de expandir. Dinheiro fácil é simples de criar. Essa é a essência. O raciocínio central é direto: por que guardar o resultado do seu trabalho em algo que outros podem criar facilmente?

A influência da Escola Austríaca é clara em cada linha, mas, deixando a ideologia de lado, o livro propõe uma pergunta útil: Se eu guardo minhas economias em X, quão fácil é para outro criar mais X?

Quando você passa a olhar sua vida por esse prisma — rúpias, dólares, stables, BTC, seja qual for a combinação — é difícil não enxergar isso.

Com esse enquadramento, o livro conduz o leitor por um pequeno museu das moedas fracassadas.

A primeira parada é a Ilha de Yap e suas pedras Rai. Discos de calcário gigantes, alguns pesando até quatro toneladas, extraídos em outras ilhas e levados para Yap com enorme esforço. Ammous relata que, durante séculos, isso funcionou surpreendentemente bem. As pedras eram grandes demais para serem transportadas ou roubadas. Todos na vila sabiam quem era dono de cada pedra. Os pagamentos eram feitos anunciando a mudança de posse à comunidade. As pedras “tinham salabilidade no espaço” porque eram reconhecidas em toda a ilha; tinham salabilidade no tempo porque obter novas pedras era tão caro que o estoque existente “sempre superava em muito qualquer nova oferta produzida em determinado período… As pedras Rai tinham uma relação estoque/fluxo altíssima.”

@ bbc.com

Depois, a tecnologia entra em cena.

Em 1871, um capitão irlandês-americano chamado David O’Keefe) naufragou em Yap. Ele se recupera, parte, retorna com um grande barco e explosivos, e percebe que pode extrair pedras Rai em grande escala com ferramentas modernas. Os moradores se dividem. O chefe proíbe suas pedras por serem “fáceis demais” e insiste que só as tradicionais têm valor. Outros discordam e passam a trabalhar pelas novas pedras. O conflito surge. O papel monetário das pedras vai morrendo aos poucos. Hoje, são basicamente cerimoniais.

É uma parábola interessante, talvez até demais. Mas ilustra o ponto: quando um dinheiro perde sua dureza (quando alguém pode produzir muito dele facilmente), quem poupou nele acaba subsidiando os recém-chegados.

O padrão se repete com contas e conchas. As contas aggry da África Ocidental tinham valor porque eram escassas e exigiam muito trabalho para serem produzidas. Depois, comerciantes europeus começaram a importá-las em massa de fábricas de vidro. Ammous descreve como isso “lentamente, mas de forma certeira” as transformou “de dinheiro duro em dinheiro fácil, destruindo sua salabilidade e corroendo o poder de compra dessas contas ao longo do tempo nas mãos dos africanos que as possuíam, empobrecendo-os ao transferir sua riqueza para os europeus, que agora podiam adquiri-las facilmente.”

Conchas e wampum têm trajetória semelhante. Começam como dinheiro duro, escassos, difíceis de encontrar, com alta relação estoque/fluxo. Depois, chegam barcos industriais, “a oferta foi altamente inflacionada, levando à queda de valor e perda de salabilidade ao longo do tempo”, e, em 1661, perderam o status de moeda legal.

Há variações com gado, sal, bastões de contagem e cigarros em campos de prisioneiros de guerra. Cada história ensina a mesma lição. Treina o instinto para perceber que, se o fluxo de novas unidades pode aumentar rapidamente a baixo custo, o estoque dos poupadores vira basicamente uma doação.

É possível criticar a abordagem histórica por ser “arrumada” demais. Quase não há menção à violência, política ou cultura nessas passagens. Todos agem como homo economicus racional com boa memória. Mas, para criar desconfiança em relação ao dinheiro fácil de imprimir, funciona.

Depois do trauma das conchas e contas, os metais entram como solução madura.

Os metais resolvem muitos problemas de salabilidade. Não apodrecem como grãos. São mais portáteis que monólitos de pedra. Podem ser cunhados em moedas uniformes, facilitando precificação e contabilidade. Com o tempo, ouro e prata vencem a disputa por serem os mais difíceis de inflacionar. A mineração anual aumenta pouco o estoque, então nenhum minerador consegue desvalorizar as economias de todos.

Assim surge a longa era do dinheiro metálico, seguida pelo papel lastreado em ouro. O livro não se aprofunda nesses detalhes. O objetivo é mostrar que, ao encontrar o ouro, a humanidade chegou perto do ótimo: portátil, durável, divisível e, principalmente, caro de criar.

Com isso, fica fácil ligar ao Bitcoin. Se você aceita que “ouro foi o melhor que conseguimos considerando física e metalurgia”, então “Bitcoin é ouro digital, com propriedades de dureza superiores” soa como uma evolução natural.

O ponto interessante deste início é que o ouro aparece menos como objeto místico e mais como solução para limitações físicas. Se pensarmos em sociedades antigas tentando responder “como armazenar o resultado de uma boa colheita ou viagem para o futuro”, o ouro é uma resposta relativamente elegante, ainda que imperfeita.

Esse raciocínio também favorece o Bitcoin. Ele deixa de ser “pedra mágica da internet” e passa a ser “a próxima tentativa de resolver os mesmos desafios com novas ferramentas.”

Ainda não chegamos nesse ponto no livro, mas dá para sentir que a base está sendo construída.

Depois, entra em cena o dinheiro estatal, o vilão.

Até aqui, o colapso do dinheiro vinha de fatores externos. Novas tecnologias surgiam, quebravam a dureza, prejudicavam poupadores. Agora, o problema é interno. Estados e bancos centrais têm o direito legal de emitir dinheiro sem lastro em qualquer bem escasso.

O fiduciário, nessa ótica, é o que surge quando governos percebem que podem separar totalmente o símbolo do lastro. Mantém-se a unidade, elimina-se a restrição. Diz-se que as notas valem algo porque a lei determina e porque impostos devem ser pagos com elas, não porque têm lastro em algo duro.

Com padrão ouro ou prata, é possível desvalorizar ou adulterar a moeda, mas não há colapsos como o do Zimbábue, onde salários viram pó em meses. Com fiduciário, isso pode acontecer. E alguns governos repetem esse erro.

Ammous dedica um bom espaço para explicar as consequências sociais disso. A produção é canibalizada, as pessoas vendem capital para sobreviver. Contratos de longo prazo perdem valor porque ninguém confia na unidade. O extremismo político cresce em meio à raiva e caos. A Alemanha de Weimar é o exemplo clássico. O colapso monetário antecede algo pior.

Não é mentira que a maioria das moedas fiduciárias perdeu valor frente a bens reais no longo prazo. Essa é, de certa forma, a lógica do sistema.

Minha discordância com o livro não está nos fatos, mas no enquadramento. O fiduciário é visto como explicação para quase todos os males modernos. O banco central é retratado quase unicamente como instrumento de taxação oculta dos poupadores e subsídio aos tomadores. Qualquer benefício de ter um emprestador de última instância flexível é ignorado com “mas vão abusar disso”, o que, sim, é parcialmente verdade, mas não é a única questão que sociedades precisam responder.

Não é preciso gostar de bancos centrais para considerar exagerado dizer que “o século XX inteiro foi um erro desde que abandonamos o padrão metálico.”

O que ficou comigo

O que esse primeiro trecho realmente fez por mim, além de aumentar o repertório de frases maxi para reconhecer na linha do tempo?

Curiosamente, não fiquei mais convencido sobre o Bitcoin. Apenas ficou mais clara uma pergunta que eu não estava formulando direito.

Raramente penso no meu dinheiro da forma como Ammous propõe. Penso em risco, retorno. Penso em volatilidade. Penso em quanto da minha vida quero alocar em cripto versus coisas tradicionais. Não paro sistematicamente para mapear quem pode imprimir quanto de cada unidade que uso, e sob quais regras.

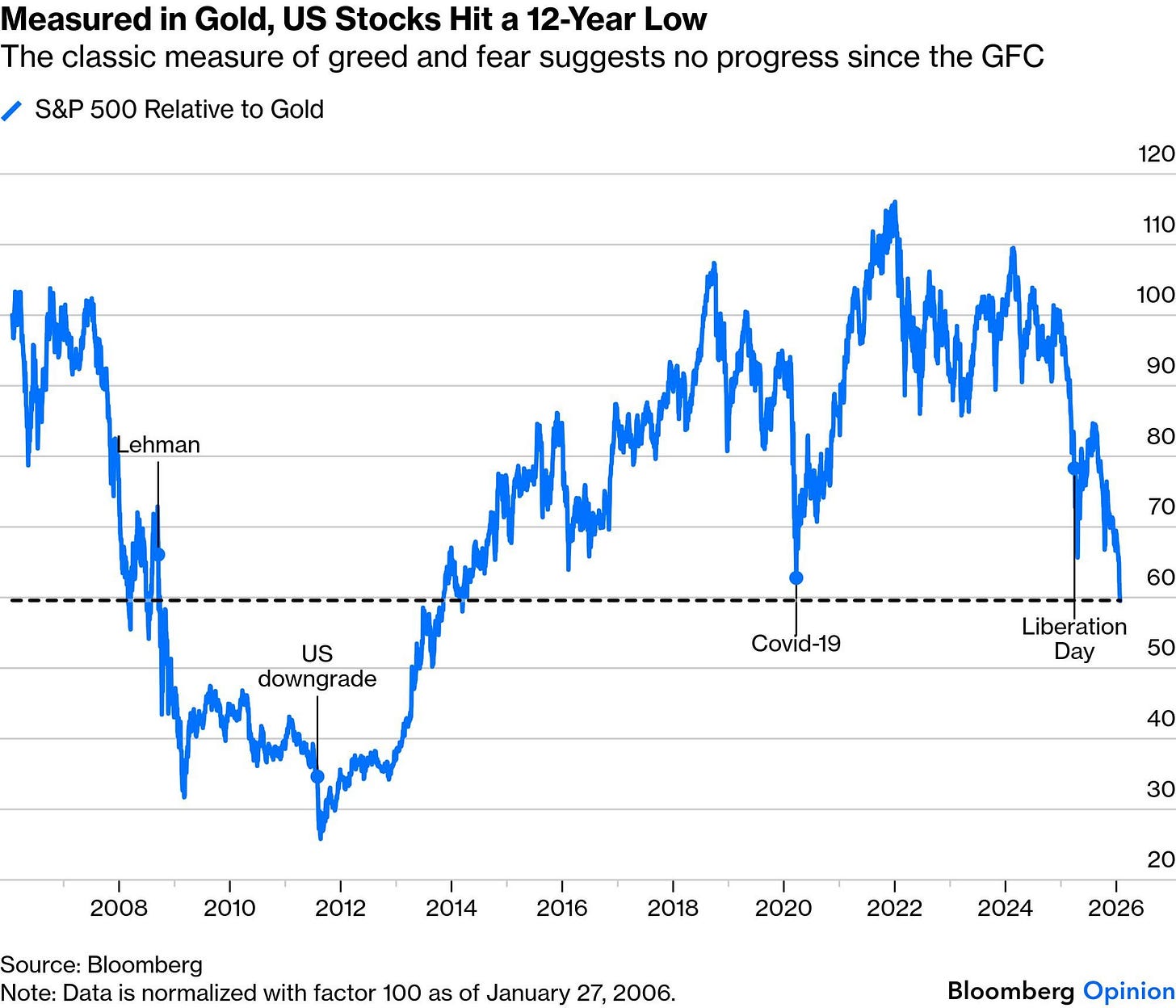

Então vi um gráfico da Bloomberg mostrando o S&P 500 em relação ao ouro, em vez de dólares. É impactante. Em termos de ouro, as ações dos EUA estão próximas de níveis vistos há mais de uma década, no pós-crise de 2008. Todos os recordes em dólar, toda a euforia pós-Covid, viram apenas um ruído numa linha reta.

Depois de ver isso, fica difícil não perceber o ponto simples que Ammous insiste: performance é sempre “performance em quê?”. Se sua unidade base está sendo desvalorizada, seu índice pode bater recordes, mas você pode estar parado no mesmo lugar em termos mais duros.

Reconheço o quanto o livro deixa de lado. Quase não há discussão sobre crédito como ferramenta social, ou sobre o fato de que Estados não apenas destroem dinheiro, mas criam o ambiente legal e militar que permite que mercados cresçam. Não há debate sobre comunidades que talvez abram mão de um pouco de dureza em troca de mais flexibilidade para lidar com choques. Tudo é filtrado por um único critério: o poupador foi diluído?

Talvez esse seja o ponto. É um panfleto, não um manual. Mas não pretendo fingir que é toda a história.

Por ora, uso isso como uma lente, não como uma religião. Quando vejo um balanço de banco central, um novo cronograma de emissão de L2, ou algum produto de “yield estável” prometendo 18% ao ano em dólares, escuto uma pequena voz do Saifedean perguntando: quão duro é esse dinheiro, de verdade? E quantos O’Keefes com explosivos já estão na água?

Por enquanto, fico com uma lição: o dinheiro armazena nossas escolhas futuras. Seja criterioso com a unidade e desconfie de quem pode imprimir mais dela do que você consegue ganhar.

Até a próxima semana. Até lá, continue lendo.

Isenção de responsabilidade:

- Este artigo é uma reprodução de [Thejaswini M A]. Todos os direitos autorais pertencem à autora original [Thejaswini M A]. Caso haja objeções a esta reprodução, entre em contato com a equipe do Gate Learn, que tomará as providências necessárias.

- Isenção de responsabilidade: As opiniões e pontos de vista expressos neste artigo pertencem exclusivamente à autora e não constituem aconselhamento de investimento.

- As traduções deste artigo para outros idiomas são realizadas pela equipe Gate Learn. Exceto quando mencionado, é proibido copiar, distribuir ou plagiar os artigos traduzidos.

Artigos Relacionados

O que é Bitcoin?

O que é mineração BTC?

Da emissão de ativos à escalabilidade do BTC: evolução e desafios

Tipos de endereço Bitcoin comparados: P2PKH, P2SH, P2WPKH e mais

Inscrições na cadeia: O renascimento do BTC