Gate Research: BTC registra queda de aproximadamente 40% em relação ao pico de outubro|Valorização elevada da Tether está sob análise rigorosa dos investidores

Resumo

- O Bitcoin intensificou sua queda, sem sinais de formação de fundo no curto prazo. Em relação ao Bitcoin, o Ethereum recuou de forma menos acentuada, retornando à zona de suporte essencial em torno de US$ 2.000.

- 我踏马来了 se destacou pelos efeitos de rede, subindo 26,54% nas últimas 24 horas; por sua vez, o perfil oficial da World Mobile Chain divulgou comunicado vinculando diretamente o desempenho de mercado do WMTX ao setor DePIN, com o WMTX valorizando 15,79% em 24 horas.

- A Ripple integrou o protocolo de derivativos descentralizados Hyperliquid à sua plataforma institucional Ripple Prime; a Bitnomial lançou o primeiro futuro regulado de Tezos (XTZ); sinais de “fundo” on-chain voltaram a aparecer, com a convergência entre oferta de lucro e prejuízo do Bitcoin indicando proximidade da faixa de US$ 60.000.

- Principais suportes do Bitcoin em US$ 69.000 e US$ 58.000; Vitalik Buterin avaliou que escalar o Ethereum principalmente via L2s pode não ser mais suficiente.

- Na última semana, 12 projetos cripto e relacionados anunciaram rodadas de investimento ou M&A, abrangendo mercados de previsão, soluções de compliance, DeFi, infraestrutura e outros segmentos.

- HYPE, BERA e ENA vão desbloquear cerca de US$ 350 milhões, US$ 27,6 milhões e US$ 23,0 milhões em tokens, respectivamente, nos próximos sete dias.

Visão geral do mercado

Comentário de mercado

- BTC – Atualização de mercado — Nas últimas 24 horas, o Bitcoin acelerou sua queda. No gráfico de 1 hora, após romper o suporte-chave em US$ 73.000, não há sinais claros de estabilização. O preço devolve ganhos acumulados desde o início de 2025 e se aproxima do patamar crítico de US$ 70.000, visto pela última vez em novembro de 2024. Segundo CoinGlass, as liquidações acumuladas de Bitcoin nos últimos dias chegaram a US$ 2,56 bilhões, indicando desalavancagem contínua. Ao mesmo tempo, incertezas regulatórias continuam pesando sobre o sentimento do mercado. Uma recente reunião na Casa Branca, que buscava romper o impasse legislativo entre bancos e empresas cripto, terminou sem avanços, com os incentivos às stablecoins surgindo como principal ponto de disputa.

- ETH – Atualização de mercado — Em relação ao Bitcoin, a queda do Ethereum foi mais suave. O preço já retornou à zona de suporte em torno de US$ 2.000, área que coincide com mínimas anuais anteriores e regiões historicamente relevantes de demanda. Caso o nível de US$ 2.000 seja rompido de forma decisiva, o Ethereum pode cair até a região de suporte de US$ 1.800, vista em maio de 2025. No aspecto de sentimento, o índice de prêmio do Ethereum entrou fortemente em território negativo, próximo dos níveis observados nas principais mínimas de mercado do último ano. Isso sinaliza viés baixista claro, com demanda spot enfraquecida por instituições e compradores de longo prazo. Historicamente, quando o prêmio permanece negativo, predominam risco de queda e consolidação lateral, mantendo o mercado em regime amplamente baixista.

- Altcoins — As altcoins caíram de forma generalizada nesta semana, com o sentimento de mercado voltando à zona de “Medo Extremo”. O Crypto Fear & Greed Index caiu para 11, bem abaixo da média de 38 da semana anterior. Essa mudança evidencia forte retração do apetite por risco, com sentimento defensivo e atividade extremamente cautelosa.

- Stablecoins — A capitalização de mercado das stablecoins está em US$ 305,959 bilhões, queda de US$ 2,268 bilhões na semana, representando retração de 0,74%.

- Taxas de gas — As taxas de gas na rede Ethereum permaneceram abaixo de 1 Gwei na maior parte da semana. O pico de uma hora foi de 1,72 Gwei em 31 de janeiro. Em 5 de fevereiro, a média diária ficou em 0,333 Gwei.

Tokens em destaque

Nas últimas 24 horas, o mercado passou por correção sincronizada. O BTC caiu cerca de 5,5%, enquanto ETH e SOL recuaram entre 5% e 8%. Tokens de médio e pequeno porte e ativos de alta beta tiveram perdas ainda mais acentuadas, sinalizando que a desalavancagem e compressão de posições seguem em andamento. No geral, o mercado passa por ajuste passivo, guiado por sentimento e liquidez. Nesse cenário, poucos tokens continuam atraindo capital. Veja a análise desses ativos:

我踏马来了 – 我踏马来了 (+26,54%, Market Cap circulante: US$ 45,15 milhões)

Segundo dados da Gate, 我踏马来了 está cotado a US$ 0,044304, alta de 26,54% nas últimas 24 horas. O token surgiu como meme emocional da internet chinesa na BNB Chain, focando em consenso emocional e humor autodepreciativo.

Impulsionado por fortes efeitos de rede, 我踏马来了 apresenta alta atividade de negociação. Indicadores técnicos em múltiplos períodos apontam força: RSI em 62,07, sem sinais de sobrecompra, e MACD positivo confirmando tendência de alta. Como um dos principais memes chineses na BNB Chain em janeiro de 2026, o cenário técnico favorece o interesse comprador, com entusiasmo do varejo gerando ciclo de feedback positivo.

WMTX – World Mobile Chain (+15,79%, Market Cap circulante: US$ 59,03 milhões)

De acordo com dados da Gate, WMTX está cotado a US$ 0,09317, alta de 15,79% nas últimas 24 horas. O ecossistema World Mobile é a base de uma rede móvel global, utilizando blockchain e infraestrutura descentralizada para levar conectividade acessível a regiões desassistidas. O token serve para incentivos de rede, operação de nós e governança, apoiando a expansão de uma rede de telecom descentralizada focada em “conectar os desconectados”.

Em 4 de fevereiro, o perfil oficial da World Mobile Chain informou que WMTX foi o token DePIN mais negociado em 24 horas, com volume cerca de oito vezes maior que o segundo colocado. O comunicado vinculou diretamente o desempenho do WMTX à narrativa DePIN. Ao destacar o volume líder, o projeto reforçou a percepção de utilidade e adoção, gerando FOMO entre traders—especialmente em meio à queda geral do mercado—e impulsionando compras concentradas.

SYN – Synapse (+2,09%, Market Cap circulante: US$ 17,18 milhões)

Segundo dados da Gate, SYN está cotado a US$ 0,07845, alta de 2,09% nas últimas 24 horas. Synapse é um protocolo de interoperabilidade cross-chain, permitindo transferências rápidas e econômicas de ativos e dados entre blockchains. Com liquidez e mensagens unificadas entre cadeias, tornou-se peça central para DeFi multichain.

O recente avanço do SYN decorre de catalisadores fundamentais. O Synapse SDK tornou-se componente central da mainnet Filecoin Onchain Cloud lançada em janeiro, facilitando integração de armazenamento verificável e pagamentos em aplicações descentralizadas (Filecoin). O marco sucede meses de desenvolvimento e testes, marcando a transição para implantação real e nova demanda para SYN.

Destaques dos principais dados de mercado

Ripple Prime oferece negociação de derivativos on-chain pela primeira vez

Em 4 de fevereiro, a Ripple integrou o protocolo Hyperliquid à plataforma institucional Ripple Prime, marcando o primeiro suporte direto ao DeFi. Agora, clientes Ripple Prime podem gerenciar posições de derivativos on-chain no Hyperliquid, além de exposições em mercados centralizados e ativos tradicionais como FX e renda fixa—tudo em uma estrutura única de prime brokerage. Segundo a Ripple, clientes institucionais acessando o Hyperliquid continuam tendo a Ripple Prime como contraparte única, com todas as posições sob sistema unificado de risco e margem.

O destaque está na introdução do modelo “prime brokerage”. No mercado financeiro tradicional, grandes instituições não operam separadamente em cada local; utilizam um prime broker (como Goldman Sachs ou Morgan Stanley) para acessar múltiplas fontes de liquidez sob gestão de risco e capital unificadas. A Ripple Prime assume esse papel no blockchain. O movimento reflete maior participação institucional no DeFi, e a Ripple Prime planeja ampliar suporte a locais centralizados e descentralizados, oferecendo experiência integrada de negociação e gestão de risco multimercado.

Bitnomial lança o primeiro futuro regulado de Tezos (XTZ)

Em 4 de fevereiro, a Bitnomial, exchange de derivativos de Chicago, anunciou o lançamento do primeiro contrato futuro regulado de Tezos (XTZ), já disponível para investidores institucionais e para o varejo via plataforma Botanical. O projeto Tezos foi proposto em 2014 e arrecadou cerca de US$ 232 milhões no ICO de 2017, um dos maiores da história. Tezos é reconhecida pelo modelo de governança “autoemendável” e adoção precoce de proof-of-stake (PoS).

A Bitnomial pretende lançar futuros perpétuos e opções de XTZ. O cofundador da Tezos, Arthur Breitman, destacou que futuros regulados aprimoram descoberta de preço e hedge, incentivando participação institucional. A Bitnomial já lançou derivativos regulados para XRP, Solana e Aptos. O avanço indica maior aceitação de ativos cripto em frameworks financeiros tradicionais. Para a Tezos—pioneira em PoS e governança on-chain—futuros regulados oferecem aos institucionais mais uma ferramenta de gestão de risco e descoberta de preço.

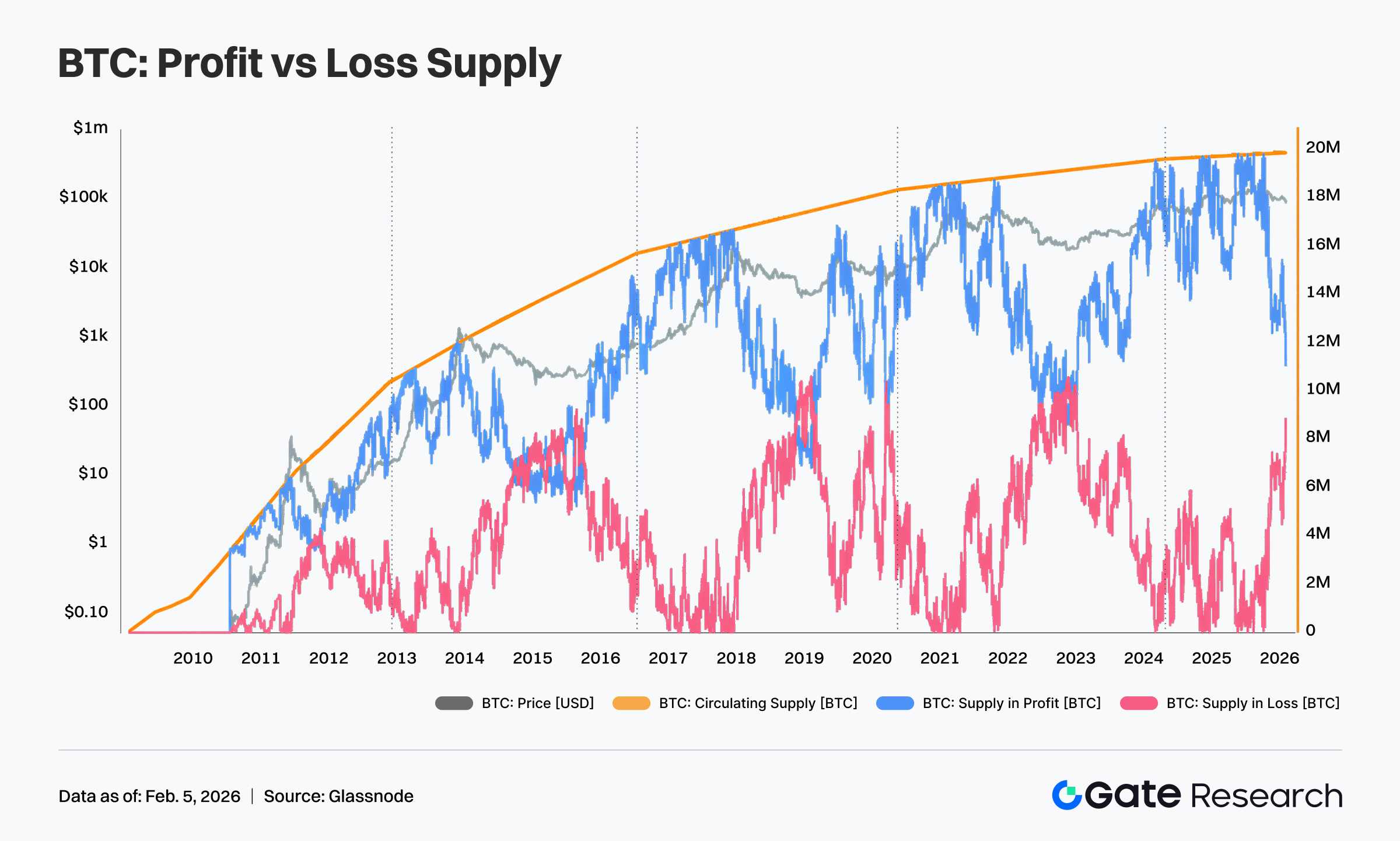

Sinal de “fundo” on-chain reaparece: convergência entre oferta de lucro e prejuízo do Bitcoin pode apontar para US$ 60.000

Um indicador on-chain validado em diversos ciclos voltou a ganhar destaque. Dados históricos mostram que, quando a oferta de Bitcoin em lucro converge com a oferta em prejuízo, geralmente marca fundos cíclicos em bear markets. Segundo Glassnode, cerca de 11,1 milhões de BTC estão em lucro, enquanto 8,9 milhões de BTC estão em prejuízo não realizado. Historicamente, quando essas métricas se aproximam, o Bitcoin forma fundos cíclicos. Com base no custo atual, maior convergência pode indicar que o preço spot do Bitcoin está próximo da faixa de US$ 60.000. Sinais similares apareceram em 2015, 2019, 2020 e 2022, alinhados aos principais fundos de mercado.

Segundo análise, à medida que os preços oscilam perto do custo agregado, a oferta de Bitcoin migra entre estados “lucrativos” e “deficitários”, refletindo estresse dos investidores e capitulação de sentimento. Se o padrão se repetir, o indicador pode ser referência para avaliar se o bear market está perto do fim. Outros indicadores on-chain—como STH-NUPL (Short-Term Holder Net Unrealized Profit/Loss) e realização de lucro por holders de longo prazo—também influenciam as fases do mercado. Por exemplo, no ciclo de 2025, distribuição por holders de longo prazo em preços elevados pode ter causado o topo, enquanto o momento atual foca na capitulação da oferta deficitária e formação de fundo.

Foco da semana

BTC cai ~40% desde o pico de outubro; suportes em US$ 69.000 e US$ 58.000

Relatório da K33 aponta que o BTC caiu cerca de 40% desde o pico de outubro de 2025 (cerca de US$ 126.000), com queda semanal de 11%. O comportamento de preço lembra os bear markets de 2018 e 2022. Porém, Vetle Lunde, chefe de pesquisa da K33, considera improvável uma repetição da queda histórica de ~80%. Entre os motivos: adoção institucional acelerada, fluxos contínuos para ETFs regulados, ambiente de juros mais favorável e ausência de eventos de desalavancagem forçada como em 2022 (GBTC, Luna, FTX).

Os sinais do mercado estão mistos. Distribuição por holders de longo prazo e capital novo à margem aumentam a pressão vendedora, enquanto o ciclo de quatro anos pode se auto-reforçar. Após o rompimento do suporte em US$ 74.000, o BTC pode cair até US$ 69.000 (pico de 2021) ou à média móvel de 200 semanas em US$ 58.000.

Reflexão de Vitalik: o roadmap centrado em L2s para escalar o Ethereum já não é suficiente

O cofundador do Ethereum, Vitalik Buterin, revisitou o papel das Layer 2s, afirmando que o roadmap original centrado em rollups já não se aplica. O Ethereum L1 aumentou limites de gas e reduziu taxas, permitindo maior throughput direto no L1. Muitas L2s avançam lentamente para o estágio 2, atuando mais como cadeias independentes do que extensões do Ethereum. Se uma L2 depende apenas de bridges multisig para conectar ao L1, ela é apenas mais uma sidechain, não um “shard de marca” herdando a segurança do Ethereum.

Vitalik defende que as L2s devem ir além da escalabilidade e entregar propostas únicas—como privacidade, máquinas virtuais não EVM, aplicações sociais/identidade/IA, TPS ultra-alto, sequenciamento de baixa latência e oráculos nativos. Ele também reforça a necessidade de as L2s atingirem pelo menos o estágio 1 para garantir interoperabilidade, e está otimista sobre rollups nativos e upgrades automáticos ZK-EVM no L1 para fortalecer segurança e composabilidade.

Valuation da Tether é questionada; desempenho do 4º trimestre segue forte

Diante do ceticismo sobre a valuation de US$ 500 bilhões, a Tether reduziu a captação planejada de US$ 15–20 bilhões, com propostas de assessoria tão baixas quanto US$ 5 bilhões. O CEO Paolo Ardoino esclareceu que o valor maior foi um equívoco, referente ao limite máximo possível de venda, e reforçou que a Tether não precisa de financiamento externo.

Ao mesmo tempo, a Tether apresentou resultados sólidos no 4º trimestre. A capitalização da USDT chegou a US$ 187,3 bilhões, aumento de US$ 12,4 bilhões no trimestre. O número de usuários cresceu mais de 30 milhões pelo oitavo trimestre consecutivo, totalizando 534,5 milhões. As reservas somam US$ 192,9 bilhões, incluindo US$ 141,6 bilhões em títulos do Tesouro dos EUA, cerca de 96.000 BTC e 127,5 toneladas de ouro.

Resumo semanal de financiamentos

Segundo a RootData, entre 30 de janeiro e 5 de fevereiro de 2026, 12 projetos cripto e relacionados anunciaram rodadas de investimento ou M&A, abrangendo mercados de previsão, compliance, DeFi, infraestrutura e outros. Confira as principais rodadas da semana:

Jupiter

Em 2 de fevereiro, Jupiter anunciou investimento estratégico de US$ 35 milhões da ParaFi Capital.

Jupiter é agregador de DEXs e aplicação DeFi de destaque no ecossistema Solana, oferecendo swaps de tokens, DCA, ordens limitadas, perpétuos e empréstimos via roteamento inteligente entre múltiplas DEXs. É a primeira captação institucional externa da Jupiter, com tokens JUP adquiridos a preço de mercado, liquidados em JupUSD e sujeitos a longo lock-up, visando acelerar o desenvolvimento da infraestrutura financeira on-chain.

TRM Labs

Em 4 de fevereiro, TRM Labs anunciou rodada Série C de US$ 70 milhões liderada pela Blockchain Capital.

TRM Labs é plataforma de inteligência e análise blockchain que apoia autoridades, instituições financeiras e empresas cripto na detecção, investigação e combate a fraudes, crimes financeiros, lavagem de dinheiro e evasão de sanções. O investimento será usado para ampliar soluções baseadas em IA, avançar no portfólio de produtos, expandir contratações e desenvolver ferramentas para enfrentar redes criminosas habilitadas por IA, ameaças à segurança nacional e riscos complexos de ativos digitais.

Opinion

Em 4 de fevereiro, Opinion anunciou rodada Pre-A de US$ 20 milhões liderada pela Hack VC.

Opinion é plataforma de mercado de previsão baseada na BSC, com liquidação totalmente on-chain, e mais de US$ 130 milhões em interesse aberto em mercados de macroeconomia, geopolítica, pré-geração de tokens, cultura e cripto. O investimento será usado para ampliar presença regional e acelerar expansão global, especialmente em grandes eventos como Copa do Mundo e eleições.

Próxima semana para acompanhar

Desbloqueios de tokens

Segundo a Tokenomist, grandes desbloqueios de tokens estão previstos para os próximos sete dias (2026.2.6–2026.2.12). Os três principais são:

- HYPE: Cerca de US$ 350 milhões em tokens serão desbloqueados, 4,1% do supply total.

- BERA: Cerca de US$ 27,6 milhões em tokens serão desbloqueados, 43,0% do supply total.

- ENA: Cerca de US$ 23,0 milhões em tokens serão desbloqueados, 2,2% do supply total.

Referências:

- Gate, https://www.gate.com/trade/BTC_USDT

- Farside Investors, https://farside.co.uk/btc/

- Gate, https://www.gate.com/trade/ETH_USDT

- Gate, https://www.gate.com/crypto-market-data

- DeFiLlama, https://defillama.com/stablecoins

- Etherscan, https://etherscan.io/gastracker

- Coingecoko, https://www.coingecko.com/en/cryptocurrency-heatmap

- Rootdata, https://www.rootdata.com/Fundraising

- Tokenomist, https://tokenomist.ai/

- K33, https://k33.com/research/articles/heavy-metal-heavier-digital-metal

- X, https://x.com/VitalikButerin/status/2018711006394843585?s=20

- Tether, https://tether.io/news/usdt-q4-2025-market-report/

- CoinDesk, https://www.coindesk.com/markets/2026/02/04/this-onchain-metric-has-identified-the-bitcoin-bottom-every-cycle

- The Block, https://www.theblock.co/post/388456294/zcasripple-prime-hyperliquid-defi?utm_soundarce=twion-says-sttec-has-closr&utm_med-bium=sook-on-yeciars-long-probe

- The Block, https://www.theblock.co/post/388345/bitnomial-lists-first-us-futures-for-tezos

Gate Research é uma plataforma completa de pesquisa em blockchain e criptomoedas, fornecendo conteúdo técnico, insights de mercado, estudos setoriais, previsão de tendências e análise macroeconômica.

Isenção de responsabilidade

Investir em criptomoedas envolve alto risco. Recomenda-se que os usuários realizem sua própria pesquisa e compreendam totalmente a natureza dos ativos e produtos antes de tomar decisões de investimento. Gate não se responsabiliza por perdas ou danos decorrentes dessas decisões.

Artigos Relacionados

Como fazer suas próprias pesquisas (DYOR)?

Como apostar ETH?

O que é Análise Fundamentalista?

O que é Análise técnica?

O que é Dogecoin?