Derivados TradFi Explicados: Futuros, Opções e Outros Instrumentos Financeiros

Os derivados TradFi são contratos financeiros cujo valor depende de um ativo subjacente ou referência, como ações, obrigações, matérias-primas, taxas de juro ou moedas. Em vez de representarem propriedade, estes instrumentos permitem aos participantes do mercado gerir a exposição ao preço, proteger-se do risco e aumentar a eficiência do capital sem deterem diretamente os ativos subjacentes.

No setor financeiro tradicional, os derivados surgiram como instrumentos de gestão de risco. Empresas e instituições financeiras utilizam-nos para se protegerem de flutuações nas taxas de juro, riscos cambiais e volatilidade dos preços das matérias-primas. Com o tempo, estes contratos evoluíram para mercados altamente líquidos, fundamentais para a descoberta de preços e a transferência de risco no sistema financeiro global.

Atualmente, os mercados de derivados TradFi estão profundamente ligados aos mercados de ações, obrigações, matérias-primas e câmbios. Com volumes de negociação e posições em aberto que ascendem a dezenas de biliões de dólares, os derivados são um pilar essencial dos mercados de capitais modernos, apoiando carteiras institucionais, liquidez e gestão do risco sistémico.

Este artigo explica o funcionamento dos derivados TradFi, com destaque para futuros, opções e outros instrumentos comuns. Aborda as principais estruturas contratuais, mecanismos de formação de preços, sistemas de margem e alavancagem, enquadramento regulatório e riscos essenciais, permitindo que principiantes desenvolvam uma compreensão clara e estruturada dos mercados de derivados tradicionais.

O que são derivados no setor financeiro tradicional?

Os derivados TradFi são contratos financeiros cujo valor deriva de um ativo subjacente ou indicador financeiro. A referência pode incluir ações, taxas de juro, câmbios, matérias-primas ou até indicadores como risco de crédito ou volatilidade. No universo TradFi, os derivados são desenhados para separar a exposição ao preço da propriedade do ativo, permitindo uma gestão de risco mais eficiente aos participantes do mercado.

A principal função destes derivados não é antecipar a direção do mercado, mas sim possibilitar a gestão de risco, fixação de preços e cobertura. Inicialmente, serviam sobretudo empresas e instituições financeiras como instrumentos para proteger riscos associados a câmbios, taxas de juro ou flutuações de preços de matérias-primas. Com a evolução dos mercados, os derivados tornaram-se mercados de negociação altamente líquidos, oferecendo ferramentas flexíveis para transferência de risco e eficiência de capital. Esta capacidade de transferência de risco explica porque os derivados são amplamente usados na finança tradicional como instrumentos de cobertura, e não apenas de especulação.

Como funcionam os futuros e as opções

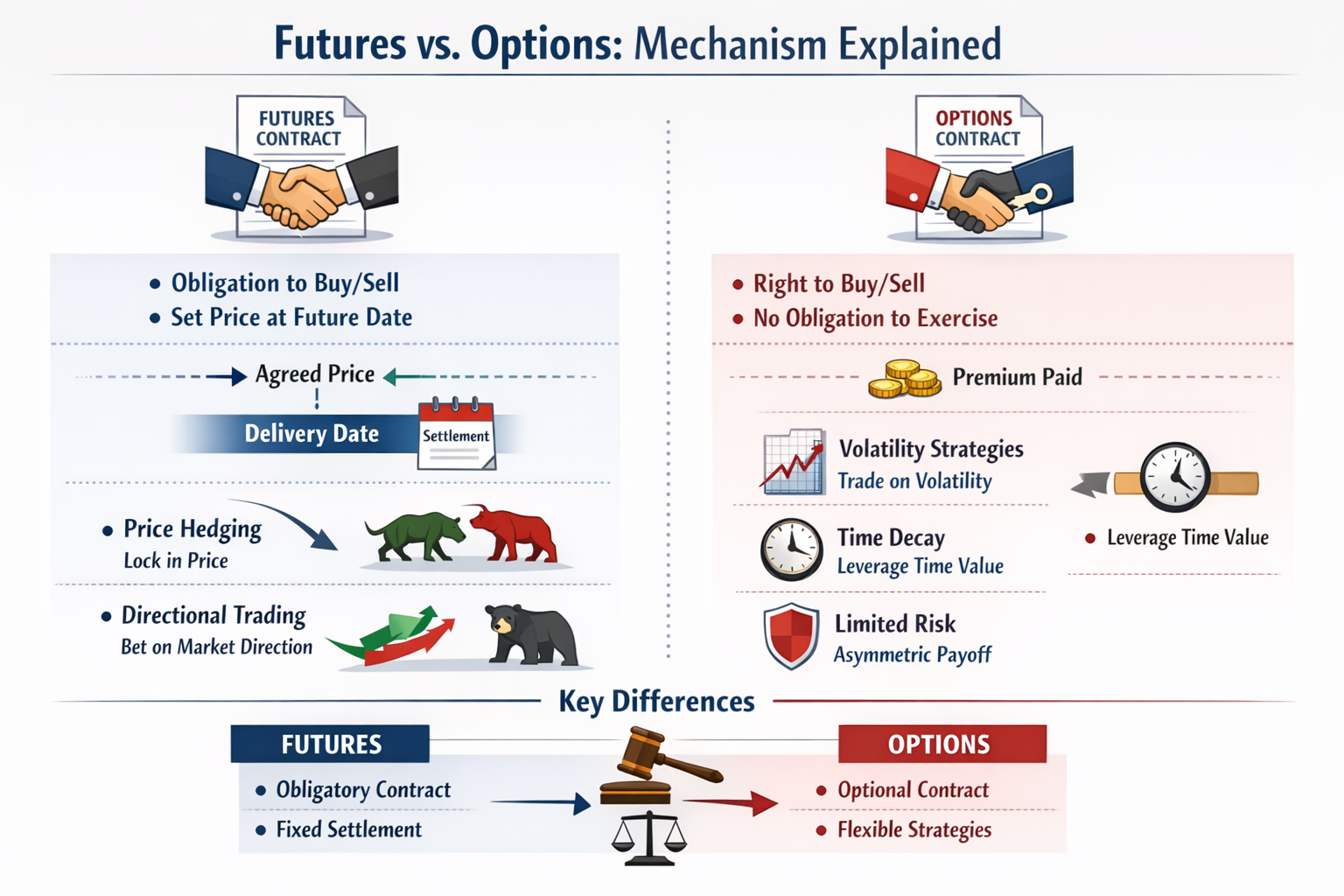

No universo dos derivados TradFi, os contratos de futuros e de opções são os instrumentos mais representativos, mas são muitas vezes confundidos pelos investidores. Um contrato de futuros é um acordo bilateral de obrigação, exigindo que ambas as partes comprem ou vendam o ativo subjacente a um preço pré-definido numa data futura específica. Já um contrato de opções é um acordo de direitos, conferindo ao comprador o direito, mas não a obrigação, de executar a transação. Compreender a diferença estrutural entre futuros e opções é essencial para navegar eficazmente nos mercados de derivados TradFi.

Do ponto de vista da lógica de negociação, os contratos de futuros centram-se na fixação de preços, gestão da exposição direcional e cobertura, enquanto as opções oferecem estruturas de payoff mais flexíveis. As opções permitem aos investidores desenhar estratégias baseadas em volatilidade, valor temporal e exposição assimétrica ao risco.

Tipos comuns de derivados TradFi

No sistema de derivados TradFi, existem instrumentos para além de futuros e opções, como swaps e contratos a prazo (forwards), formando uma estrutura de mercado multinível. Cada tipo de derivado serve investidores de diferentes dimensões e perfis de risco, com características e lógicas de negociação próprias:

- Futuros: Contratos normalizados negociados em bolsa, com elevada liquidez, adequados para fixação de preços e gestão de risco.

- Opções: Instrumentos de risco assimétrico que permitem aos investidores implementar estratégias flexíveis baseadas em volatilidade, valor temporal e combinações estruturadas.

- Swaps: Utilizados sobretudo para gestão de taxas de juro, câmbio ou risco de crédito, negociados fora de bolsa (OTC), indicados para instituições ou empresas que gerem risco a longo prazo.

- Forwards: Contratos altamente personalizados para necessidades específicas de transação, com menor liquidez e transparência, normalmente usados por empresas ou instituições financeiras para fixação de risco.

Estes tipos de derivados TradFi constituem a base do mercado tradicional de derivados, fornecendo aos investidores ferramentas flexíveis de gestão de risco e opções estratégicas diversificadas.

Mecanismos de formação de preços, margem e gestão de risco

No mercado de derivados TradFi, a formação de preços baseia-se em sistemas de margem consolidados e mecanismos de compensação. Os negociadores não têm de pagar o valor nocional total do contrato; depositam margem para abrir posições alavancadas, tornando a alavancagem um elemento inerente à negociação de derivados. A negociação com margem caracteriza o funcionamento da alavancagem nos mercados de derivados TradFi.

Para reduzir o risco sistémico, as bolsas implementam normalmente contabilização mark-to-market, chamadas de margem, liquidações forçadas e mecanismos de reserva de risco. Estes sistemas garantem a estabilidade do mercado e a segurança das transações mesmo durante períodos de volatilidade extrema.

Esta estrutura de margem e alavancagem aumenta significativamente a eficiência do capital, permitindo controlar posições maiores com menos capital. Contudo, também amplifica as potenciais perdas, sendo este o motivo pelo qual os derivados TradFi apresentam elevado potencial de retorno e elevado risco.

Como são utilizados os derivados para negociação e cobertura

Nos mercados de derivados TradFi, instituições financeiras e empresas utilizam derivados para cobertura, alocação de carteiras, gestão de taxas de juro e arbitragem entre mercados. Estas aplicações ajudam a reduzir o risco de volatilidade de preços, a otimizar estruturas de capital e a aumentar a eficiência do capital.

No entanto, a negociação de derivados implica riscos inerentes. Alavancagem excessiva, estruturas complexas e a opacidade dos mercados OTC podem aumentar a volatilidade e desencadear risco sistémico. Embora os derivados não criem risco por si só, a sua alavancagem e complexidade permitem uma propagação mais rápida do risco. Por isso, as autoridades reguladoras globais monitorizam e regulam rigorosamente os mercados de derivados TradFi.

Enquadramento regulatório dos derivados TradFi

O mercado de derivados TradFi funciona sob rigorosa supervisão regulatória. Diferentes jurisdições atribuem funções regulatórias claras. Os derivados negociados em bolsa são supervisionados por autoridades de valores mobiliários ou reguladores de futuros, enquanto os derivados OTC passaram a estar sujeitos a requisitos de compensação centralizada e reporte de transações após a crise financeira global de 2008.

A regulação visa sobretudo prevenir a propagação descontrolada do risco sistémico, promovendo transparência, normas de gestão de risco e requisitos de conformidade, assegurando a estabilidade e eficiência dos mercados de derivados TradFi.

Riscos e considerações para investidores em derivados

Para os investidores, é mais importante compreender o risco do que perseguir retornos. Os principais aspetos a considerar incluem o risco de alavancagem, risco de liquidez e mecanismos de liquidação em condições extremas de mercado. O desconhecimento dos termos e estruturas de contratos de futuros, opções, swaps e forwards pode originar perdas inesperadas.

A negociação de derivados exige disciplina, planeamento estratégico e rigorosa gestão de risco para reduzir o risco sistémico e individual, garantindo um desempenho estável das carteiras.

Aceder aos mercados de derivados através de plataformas cripto

Com o desenvolvimento dos mercados cripto, cada vez mais plataformas implementam a lógica dos derivados tradicionais na negociação on-chain ou em sistemas centralizados de exchanges cripto. Contratos perpétuos, contratos de índice e ativos sintéticos reduzem as barreiras de entrada, permitem negociação 24/7 e aumentam a eficiência da liquidação, facilitando o acesso aos mercados de derivados a custos mais baixos, embora o risco de investimento se mantenha. Esta tendência reflete uma mudança em que as plataformas cripto replicam as estruturas dos mercados de derivados tradicionais com recurso a tecnologia digital.

A principal vantagem de aceder a derivados através de plataformas cripto está em utilizar estruturas de negociação cripto familiares para participar diretamente nos movimentos de preços dos mercados financeiros tradicionais. Por exemplo, a Gate TradFi oferece modelos de negociação que permitem negociar derivados ligados a câmbios, índices acionistas e matérias-primas através de contratos por diferença, sem necessidade de abrir contas em corretoras tradicionais.

Os fundos de negociação são denominados em USDT e convertidos automaticamente em USDx, mantendo a lógica de margem e apuramento de resultados igual à dos mercados de derivados tradicionais. Com regras claras de alavancagem e sistemas de gestão de risco, os negociadores cripto conseguem entrar nos mercados de derivados tradicionais com baixa fricção, focando-se na estratégia e nas oportunidades de preço, e não em transições institucionais e processuais.

Considerações finais

Os derivados TradFi oferecem ferramentas diversificadas para gestão de risco, descoberta de preços e eficiência de capital, enquanto as plataformas cripto reduzem barreiras de entrada e permitem negociação 24/7 com liquidação mais rápida. Seja em futuros, opções, swaps ou forwards, compreender os mecanismos de alavancagem, margem e risco é essencial para participar com sucesso.

Com a evolução da negociação de derivados, a convergência entre a lógica dos mercados TradFi e a execução cripto nativa torna-se cada vez mais relevante para investidores globais. Com plataformas como a Gate TradFi, é possível participar de forma eficiente nos mercados de derivados em ambientes cripto familiares, mantendo flexibilidade estratégica e uma exposição ao risco controlada.

Leitura adicional

Artigos relacionados

O que é a Fartcoin? Tudo o que precisa de saber sobre a FARTCOIN

Futuro do Bitcoin & TradFi (3,3)

O que são Opções Cripto?

O esquema de Cripto de $50M que ninguém está a falar

Calculadora de lucro futuro de Cripto: Como Calcular Seus Ganhos Potenciais