Falcon Finance и Ethena: детальное сравнение рынка синтетических стейблкоинов

Сектор синтетических стейблкоинов — одна из ключевых инноваций в децентрализованных финансах. Его главная задача — создать стабильный актив, не зависящий от традиционного банковского сектора, при одновременном обеспечении прозрачности, высокой эффективности капитала и надежной долгосрочной работы. По данным CoinGecko, на 5 февраля 2026 года совокупная капитализация рынка стейблкоинов составила 309 млрд долларов США, а суточный объем торгов — около 160 млрд долларов США.

Falcon Finance и Ethena представляют два ведущих подхода: переобеспеченные синтетические стейблкоины и дельта-нейтральные синтетические стейблкоины. Эти проекты существенно различаются по эффективности капитала, устойчивости к рискам и источникам доходности. Они отражают основные направления развития сектора синтетических стейблкоинов.

В статье подробно рассматриваются различия в архитектуре Falcon Finance и Ethena — от механизмов доходности и типов обеспечения до управления рисками. Это поможет читателям лучше понять возможности и перспективы сектора синтетических стейблкоинов.

Falcon и Ethena: основные различия

Falcon Finance (FF) — универсальный протокол обеспечения для мультичейн-DeFi. Его задача — выпуск синтетического доллара на базе переобеспечения и доходности от реальных активов (RWA), что обеспечивает прозрачный и поддержанный активами источник дохода для пользователей и институциональных инвесторов.

Ethena — протокол синтетического доллара на Ethereum, выпускающий стейблкоин USDe по дельта-нейтральной стратегии. Протокол удерживает спотовые криптоактивы и одновременно открывает эквивалентные короткие позиции по бессрочным фьючерсам. Такая схема позволяет создавать стейблкоин без опоры на банковскую инфраструктуру. Привлекательность Ethena — в сочетании дохода от стейкинга и ставок по фьючерсам, что делает USDe аналогом «интернет-облигации». Однако такой подход сопряжён с рисками при экстремальной волатильности рынка деривативов.

Оба проекта работают в сегменте синтетических стейблкоинов, однако Falcon Finance и Ethena существенно различаются по базовым механизмам, стратегическим приоритетам и подходам к управлению рисками.

Таблица ниже наглядно сравнивает Falcon Finance и Ethena по ключевым параметрам: механизмы, TVL/объем предложения, типы обеспечения, источники доходности и инновационный фокус.

| Параметр | Falcon Finance | Ethena |

|---|---|---|

| Базовый механизм | Переобеспеченный синтетический USD (USDf) | Дельта-нейтральный синтетический USD (USDe) |

| TVL / объем предложения | USDf в обращении $2,06 млрд (4 янв. 2026) | Пиковый TVL $14,9 млрд (окт. 2025) |

| Типы обеспечения | Стейблкоины, нестабильные криптоактивы, RWA (золото, гособлигации) | Крупные криптоактивы (BTC, ETH) + бессрочные фьючерсы |

| Источники доходности | Доходность по обеспечению + доход от RWA | Арбитраж ставок по фьючерсам + стейкинг |

| Фокус инноваций | Интеграция RWA, офлайн-хранилища | Кроссчейн-экспансия, стратегии с деривативами |

Сравнение показывает основные отличия Falcon Finance и Ethena:

Falcon Finance делает ставку на диверсификацию обеспечения и интеграцию RWA, снижая риски с помощью переобеспечения. Такой подход подходит консервативным инвесторам и институционалам, а объем USDf растет устойчиво и стабильно.

Ethena опирается на стратегии с деривативами. TVL выше, но и волатильность больше, а доходность зависит от рыночного арбитража. Такой подход оптимален для DeFi-пользователей с высоким уровнем риска.

Сравнение механизмов доходности: стабильная доходность и рыночное хеджирование

В DeFi модель доходности стейблкоина определяет его профиль риска и потенциальной выгоды.

Falcon Finance реализует классический DeFi-подход: безопасность активов обеспечивается переобеспечением более 100%. Ключевой механизм — выпуск USDf под обеспечение крупных криптоактивов, стейблкоинов (например, USDT) или RWA. По сути, это позволяет получать «проценты» по базовым активам в виде стейблкоина.

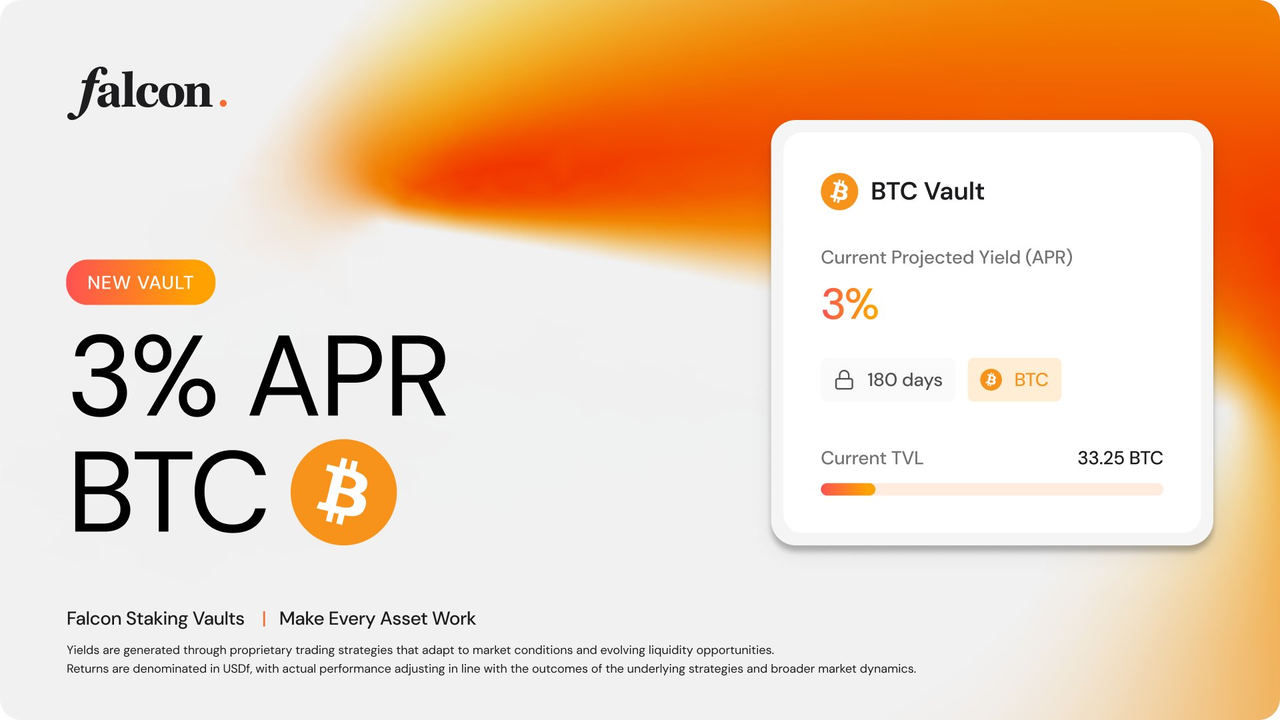

Доход Falcon формируется за счет роста стоимости базовых активов (например, 3–5% годовых от стейкинга BTC), фиксированного дохода от RWA (гособлигации США) и примерно 5,22% дополнительных наград за стейкинг токена управления FF.

Этот механизм доходности предсказуем и основан на реальном секторе или базовых протоколах, что снижает чувствительность к волатильности рынка. Однако уровень доходности обычно невысок — 3–8% годовых, а эффективность капитала ограничена требованиями к переобеспечению.

Ethena применяет дельта-нейтральную стратегию для выпуска синтетического доллара без опоры на банковскую систему. Ключевой механизм — открытие эквивалентной короткой позиции по бессрочным фьючерсам при обеспечении криптоактивами вроде ETH. Такая комбинация «спот плюс шорт» позволяет нивелировать ценовые риски.

Доходность Ethena строится на арбитраже ставок по фьючерсам. Как долгосрочный участник коротких позиций, Ethena может получать до 10–20% годовых, а также сетевые награды, например, от стейкинга Ethereum через stETH.

Это обеспечивает Ethena высокий потенциал доходности, особенно в бычий рынок, но такие доходы крайне волатильны. При смене рыночных условий и отрицательных ставках по фьючерсам протокол может испытывать устойчивое давление убытков.

Диверсификация обеспечения: определяет ли RWA будущее?

Для устойчивости и безопасности стейблкоин-протоколов состав базового обеспечения — один из главных факторов.

Falcon Finance соединяет ончейн- и офчейн-активы, формируя диверсифицированный пул, соответствующий регуляторным требованиям. В отличие от традиционных протоколов, Falcon поддерживает не только BTC и ETH, но и токенизированные гособлигации, золото и недвижимость через партнеров.

7 января 2026 года Falcon запустил доходный хранилище с прямой интеграцией офлайн-обеспечения BTC, что позволяет держателям биткоина получать 3–5% годовых без изменения структуры владения.

Ethena ориентируется на криптонативную среду, а стабильность достигается преимущественно через хеджирование деривативами.

В качестве обеспечения Ethena использует криптоактивы, такие как BTC и ETH, а также ликвидные стейкинговые токены. На практике эта модель синтезирует доллары с помощью кредитного плеча и хеджирования на крипторынке.

Интеграция RWA в Falcon отражает тренд роста сектора в 2026 году и далее. У Ethena концентрация обеспечения высока — без буфера из реальных активов. В условиях экстремального рынка, например, при длительных отрицательных ставках по фьючерсам, такие позиции могут оказаться под серьезным давлением.

Управление рисками: устойчивость в экстремальных рыночных условиях

В сегменте синтетических активов управление рисками — это не только защита рынка, но и основа выживания DeFi-протокола. В начале 2026 года, с вступлением в силу GENIUS Act и других норм, внимание к устойчивости стейблкоинов к рискам достигло рекорда.

Философия Falcon Finance — «избыточный дизайн»: несколько уровней защиты от экстремальных рыночных шоков.

- Переобеспечение: при использовании нестабильных активов требуется избыточное обеспечение для поддержания платежеспособности системы при резких колебаниях цен.

- Страховой фонд: 15 октября 2025 года Falcon Finance объявил о создании страхового фонда объемом 10 млн долларов США для покрытия редких случаев отрицательной доходности и выкупа USDf в периоды дефицита ликвидности, поддерживая стабильность цены.

В отличие от Falcon, безопасность Ethena зависит от ликвидности и устойчивости рынка деривативов, а стратегия строится на финансовой инженерии.

- Ограничения хеджирования: дельта-нейтральные стратегии теоретически снижают ценовые риски, но сильно зависят от ставок по бессрочным фьючерсам. В затяжном медвежьем рынке или при отрицательных ставках модель испытывает давление.

- Риск концентрации обеспечения: по данным DeFiLlama, на 5 февраля 2026 года TVL Ethena составлял около 7,3 млрд долларов США, что значительно ниже пика в 15 млрд долларов, что говорит о высокой чувствительности к рыночной конъюнктуре.

На сегодняшний день ни Falcon Finance, ни Ethena не сталкивались с серьезными инцидентами безопасности или «черными лебедями». Несмотря на кратковременное отклонение USDe от привязки на Binance, которое затем было устранено, безопасность остается приоритетом для обоих проектов.

Заключение

В 2026 году Falcon Finance и Ethena представляют два разных пути для сектора синтетических стейблкоинов: стабильность и соответствие требованиям против высокой доходности и экспериментов.

Falcon делает ставку на RWA-обеспечение и многоуровневую защиту, акцентируя контроль рисков и долгосрочную устойчивость — это решение для институтов и консервативных инвесторов. Ethena, напротив, строит доходность на хеджировании деривативами, что сопряжено с высокой волатильностью и риском, и больше подходит для DeFi-пользователей.

В будущем конкуренция будет определяться не только доходностью, но и стабильностью, способностью к регуляторной адаптации и автоматизированным механизмам управления рисками. Протоколы, поддерживающие баланс между риском и доходом, займут лидирующие позиции в следующем цикле стейблкоинов.

Часто задаваемые вопросы (FAQ)

Вопрос 1: В чем главное отличие между Falcon Finance и Ethena?

Falcon реализует модель переобеспечения и поддерживает RWA-активы (гособлигации, золото), делая ставку на стабильность и соответствие требованиям. Ethena применяет дельта-нейтральные стратегии хеджирования и использует доходность рынка деривативов, делая акцент на высокой доходности и эффективности капитала.

Вопрос 2: Почему RWA важны для синтетических стейблкоинов?

RWA обеспечивают стабильную доходность, не зависящую от крипторынка, и позволяют протоколам соответствовать требованиям регулирования 2026 года, включая поддержку стейблкоинов физическими или высоколиквидными активами в рамках таких актов, как GENIUS Act.

Вопрос 3: Какой протокол безопаснее при «черных лебедях»?

Теоретически Falcon Finance безопаснее благодаря сочетанию переобеспечения, страховых фондов и офлайн-хранилищ. Зависимость Ethena от рынка деривативов создает риски нехватки ликвидности и длительных отрицательных ставок по фьючерсам в периоды экстремальной волатильности.

Дополнительные материалы

Похожие статьи

Что такое Нейро? Все, что вам нужно знать о NEIROETH в 2025 году

Что такое Fartcoin? Всё, что нужно знать о FARTCOIN

Все, что Вам нужно знать об Ondo Finance(ONDO)

Что такое Galxe (ранее Project Galaxy)? Все, что вам нужно знать о GAL 2025

Как сделать ставку на ETH?