Облігації TradFi: як функціонують облігації на традиційних фінансових ринках

У TradFi (традиційні фінанси) облігації — це боргові цінні папери, які засвідчують договірну позику інвесторів емітенту, наприклад уряду чи корпорації. Купуючи облігацію, інвестор стає кредитором і отримує право на періодичні процентні виплати (купон) і повернення основної суми у визначений строк погашення.

Облігації — це фундамент традиційного ринку фіксованого доходу, що відіграє центральну роль у фінансуванні держави, корпоративному залученні коштів і формуванні портфелів інституційних інвесторів. На відміну від акцій, які засвідчують право власності, облігації встановлюють чітке юридичне зобов’язання між емітентом і інвестором з визначеними грошовими потоками та умовами повернення коштів.

Завдяки такій структурі облігації TradFi широко застосовують для отримання прогнозованого доходу й управління ризиками в диверсифікованих портфелях. Світовий ринок облігацій перевищує 100 трлн доларів США за обсягом обігу, що робить його одним із найбільших і найважливіших сегментів традиційної фінансової системи.

У цій статті розглядається, як працюють облігації на ринках традиційних фінансів: типи облігацій, механізми випуску й обігу, основні метрики — дохідність, дюрація, основні ризики, а також розвиток ринку інструментів із фіксованим доходом через токенізацію, RWAs і криптоплатформи.

Що таке облігації і чому вони існують?

Облігації — це боргові цінні папери, які засвідчують юридичну угоду: емітент залучає кошти від інвесторів. Купуючи облігацію, інвестор фактично надає позику емітенту (уряду чи корпорації) в обмін на періодичні процентні виплати та повернення основної суми при погашенні.

Облігації потрібні, оскільки реальна економіка потребує фінансування. Емітенти залучають капітал через випуск облігацій для фінансування інфраструктури, розширення бізнесу чи державних витрат, а інвестори отримують відносно стабільний фіксований дохід для балансування портфельних ризиків.

У традиційних фінансах світовий ринок облігацій є величезним — обсяг обігу перевищує 100 трлн доларів США, що робить його фундаментальною опорою світового ринку капіталу. Порівняно з акціями, облігації зазвичай вважають менш ризиковими інвестиціями, адже дохідність визначена договором, а власники облігацій отримують виплати перед акціонерами у разі ліквідації. Наприклад, компанія може випустити облігацію з річною ставкою 5 %, і інвестор отримує 5 % доходу щороку до погашення.

Завдяки такій передбачуваності облігації є основним активом для консервативних інвесторів і інституційних портфелів. Розуміння базових принципів облігацій дозволяє інвесторам краще усвідомити їхню роль на ринку та створити фундамент для вивчення інноваційних інструментів із фіксованим доходом, доступних на Gate. У цьому сенсі облігації виступають договірним містком між постачальниками та користувачами капіталу, формуючи фундаментальний рівень ринку інструментів із фіксованим доходом у TradFi.

Екосистема ринку облігацій: уряди, корпорації та інституції

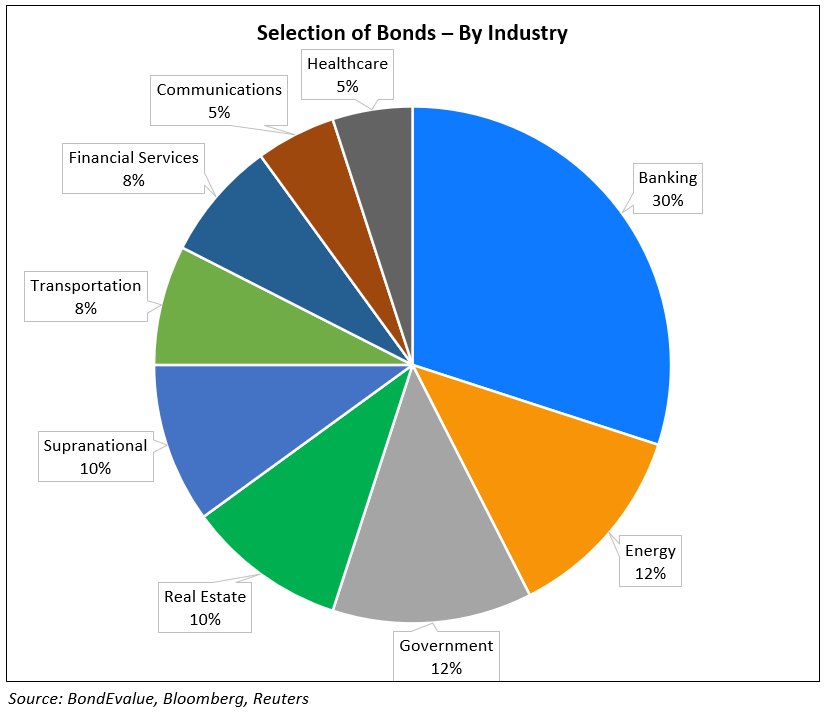

Екосистема ринку облігацій різноманітна: основними емітентами виступають уряди, корпорації та місцева влада. Кожен тип облігацій має свої особливості та ризики. Ці категорії емітентів визначають структуру традиційного ринку облігацій, впливаючи на рівень дохідності, ризик дефолту і попит інвесторів у різні економічні цикли.

- Державні облігації, наприклад казначейські облігації США чи німецькі Bunds, випускаються національними урядами й зазвичай вважаються найбезпечнішою категорією завдяки суверенній гарантії та дуже низькому ризику дефолту. Їх використовують для фінансування державних проєктів, реалізації монетарної політики та як глобальні еталонні процентні ставки. Це ключовий елемент портфелів із фіксованим доходом.

- Корпоративні облігації випускають компанії для залучення коштів на операційну діяльність чи розвиток. Вони зазвичай пропонують вищу потенційну дохідність, ніж державні облігації, але несуть більший ризик. Високорейтингові компанії, такі як Apple чи Microsoft, можуть випускати менш ризикові облігації, а стартапи або компанії з високою заборгованістю — високодохідні облігації (часто звані "junk bonds" — облігації з підвищеним ризиком) із вищими ставками для залучення інвесторів. Інвесторам слід оцінювати корпоративні облігації за кредитним рейтингом, строком погашення і толерантністю до ризику. Наприклад, корпоративна облігація може пропонувати дохідність 6 % річних проти 2 % за державними облігаціями, що відображає вищий ризик дефолту.

- Муніципальні облігації випускають міста чи регіональні органи влади для фінансування місцевих проєктів — шкіл, транспортної інфраструктури. У багатьох країнах дохід за муніципальними облігаціями може оподатковуватися на пільгових умовах, що підвищує їхню привабливість. До ширшої екосистеми ринку облігацій також належать агентські облігації (наприклад, випущені Fannie Mae) та міжнародні облігації іноземних емітентів із різними характеристиками ліквідності, ризику й дохідності.

Ключові метрики облігацій, які має знати кожен інвестор

Щоб ефективно інвестувати в облігації, інвестор має розуміти низку ключових показників. Дохідність до погашення (YTM) — один із найважливіших, адже відображає загальний дохід, який інвестор може отримати до погашення облігації, враховуючи купонні виплати та потенційний прибуток чи збиток від зміни ціни. Наприклад, облігація з номіналом 1 000 доларів США та купонною ставкою 5 %, куплена за 950 доларів США, матиме YTM понад 5 %, що відображає дисконтну ціну купівлі. Ці метрики формують аналітичну базу для оцінки ціноутворення, ризику й очікуваної дохідності на ринках TradFi.

Купонна ставка — це фіксована річна процентна ставка, встановлена під час випуску, наприклад 4 %, яка визначає періодичні виплати. Кредитний рейтинг, що його надають агентства, такі як S&P або Moody’s, коливається від AAA (найвищий рівень) до C (високий ризик). Облігації з нижчим рейтингом мають вищий ризик дефолту, але можуть пропонувати більшу дохідність.

Дюрація показує чутливість облігації до змін ринкових ставок. Чим більша дюрація, тим чутливіша ціна облігації до руху ставок. Наприклад, якщо ринкові ставки зростуть на 1 %, облігація з дюрацією п’ять років може знизитися в ціні приблизно на 5 %. Ліквідний ризик означає, наскільки просто купити чи продати облігацію без суттєвого впливу на ціну. Державні облігації мають високу ліквідність, а нішеві корпоративні — нижчу. Інвесторам треба враховувати і інфляційний ризик, адже його зростання може зменшити реальну дохідність облігацій із фіксованою ставкою.

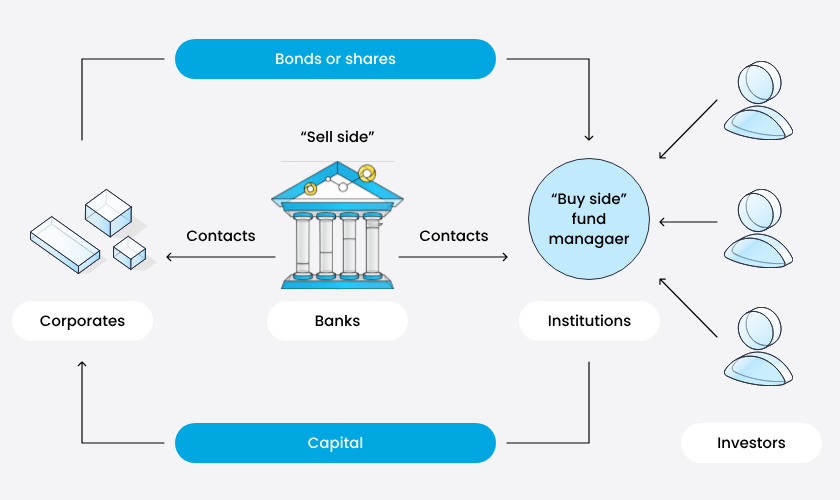

Як облігації випускають і обертають: первинний і вторинний ринки

Операції з облігаціями здійснюють на первинному і вторинному ринках, які разом утворюють ліквідну екосистему торгівлі облігаціями.

Первинний і вторинний ринки забезпечують ефективний випуск і постійний обіг облігацій TradFi, підтримуючи формування капіталу й ліквідність для інвесторів. Первинний ринок — це місце випуску нових облігацій. Емітенти, такі як уряди чи корпорації, продають облігації безпосередньо інвесторам для залучення коштів. Андеррайтери допомагають із ціноутворенням і розподілом, а інвестори можуть брати участь через аукціони чи підписку. Наприклад, казначейські облігації США регулярно розміщують через аукціони для фізичних і інституційних інвесторів. Первинний ринок визначає початкові умови облігації, зокрема номінал і купонну ставку.

Вторинний ринок — це місце обігу вже випущених облігацій. Він забезпечує ліквідність, дозволяючи інвесторам змінювати портфель чи закривати позиції до погашення. Ціни на вторинному ринку формуються під впливом попиту і пропозиції, а також змін ставок, кредитних подій і ринкових настроїв. Корпоративна облігація з номіналом 1 000 доларів США може обертатися з премією 1 050 доларів США або з дисконтом 950 доларів США залежно від ринкової ситуації. Торгівля відбувається через біржі, позабіржові ринки та електронні платформи, а більшість роздрібних інвесторів користується брокерами чи фінансовими платформами.

Роль облігацій у структурі портфеля

У збалансованих портфелях облігації відіграють роль стабілізатора й інструмента диверсифікації ризику. Класична теорія розподілу активів рекомендує розподіляти капітал між акціями, облігаціями та готівкою для оптимізації співвідношення ризику й дохідності. Облігації забезпечують фіксований дохід і компенсують вищу волатильність акцій. Коли ринок акцій падає, ціни облігацій можуть зростати або залишатися стабільними, допомагаючи зменшити втрати портфеля. Класичний приклад — портфель 60/40, де 60 % становлять акції, а 40 % — облігації, що історично має нижчу волатильність. У традиційних моделях розподілу активів облігації використовують для зниження волатильності портфеля та створення стабільного доходу.

Дохід від облігацій також допомагає досягати довгострокових фінансових цілей, як-от пенсійне планування чи фінансування освіти. Інвестори можуть обирати облігації за строком погашення й кредитною якістю: короткострокові державні — для ліквідності, довгострокові корпоративні — для вищої дохідності. Навіть у середовищі низьких ставок облігації можуть забезпечувати приріст капіталу, якщо очікується зниження ринкових ставок.

У міру цифровізації ринків токенізовані RWA-облігації розширюють доступ до інструментів із фіксованим доходом. Через Gate інвестори можуть отримати доступ до широкого спектра таких інструментів і інтегрувати традиційні облігації у криптопортфелі, підвищуючи диверсифікацію та ефективність управління ризиками між традиційними й цифровими активами.

Ризики, пов’язані з інвестуванням в облігації

Попри репутацію відносно безпечного активу, облігації містять низку суттєвих ризиків, які інвестору потрібно враховувати. Розуміння цих ризиків критичне для оцінки облігаційних інвестицій у традиційних фінансах, особливо в умовах зростання ставок чи інфляції.

- Кредитний ризик виникає, коли емітент не сплачує відсотки чи основну суму. Корпоративні облігації з низьким рейтингом мають вищу ймовірність дефолту, а частина високодохідних облігацій історично демонструє рівень дефолту понад 5 %.

- Ризик процентної ставки проявляється, коли ринкові ставки зростають, а ціни на раніше випущені облігації знижуються, бо нові облігації дають вищу дохідність. Це особливо важливо для довгострокових облігацій. Натомість зниження ставок може дати приріст капіталу.

- Інфляційний ризик зменшує реальну вартість фіксованого доходу. Якщо інфляція перевищує ставку облігації, купівельна спроможність знижується. Наприклад, облігація з дохідністю 3 % під час інфляції 4 % дає від’ємну реальну дохідність.

- Ліквідний ризик — це складність швидко продати облігацію без значних цінових поступок, особливо для нішевих чи низькорейтингових облігацій. Додаткові ризики — валютний ризик для облігацій, номінованих в іноземній валюті, і ризик реінвестування, коли процентний дохід потрібно реінвестувати під нижчу дохідність.

Облігації, блокчейн і зростання токенізованих RWAs

Блокчейн-технологія трансформує ринок облігацій, стимулюючи розвиток DeFi і токенізованих реальних активів (RWAs). Токенізовані RWAs перетворюють традиційні облігації на цифрові токени у блокчейні, забезпечуючи ефективніший і прозоріший обіг і розрахунки.

Наприклад, компанія може випустити токенізовані облігації, де кожен токен відповідає 1 000 доларів США номіналу. Інвестори купують такі токени через криптогаманці, отримують миттєві транскордонні перекази й доступ до ринку 24/7, зменшуючи кількість посередників і бар’єри для входу. Токенізовані облігації — це практичний інструмент впровадження RWAs на ринку фіксованого доходу, що поєднує структуру грошових потоків TradFi із блокчейн-розрахунками.

DeFi-платформи також пропонують продукти, схожі на облігації: кредитні протоколи чи механізми отримання доходу, які забезпечують фіксований чи змінний дохід через смартконтракти. Такі автоматизовані системи підвищують ефективність і довіру, але створюють нові ризики — зокрема вразливість смартконтрактів і регуляторну невизначеність.

За даними галузі, ринок токенізованих RWAs досяг кількох мільярдів доларів, ставши ключовим містком між традиційними фінансами та криптоекосистемою.

Як інвестори отримують доступ до можливостей облігацій через криптоплатформи

Gate як провідна глобальна криптобіржа надає різноманітні інвестиційні можливості у сфері фіксованого доходу, поєднуючи традиційний ринок облігацій і криптоінновації. Через Gate інвестори можуть отримати доступ до токенізованих облігацій і RWA-продуктів, які відображають державний чи корпоративний борг у вигляді цифрових токенів, спрощуючи участь і торгівлю.

Наприклад, інвестори можуть брати участь у токенізованих корпоративних облігаціях із дохідністю близько 6 % річних, номінованих у стейблкоїнах USD для безшовного інвестування через криптоінфраструктуру. Це дозволяє отримати експозицію до облігацій через криптонативну інфраструктуру без традиційних брокерських рахунків чи схем зберігання активів.

Серед переваг Gate — безпека, зручний інтерфейс і широкий ринковий охоплення. Платформа надає детальну інформацію про продукти: дохідність, кредитний рейтинг, строк погашення, допомагаючи користувачам приймати обґрунтовані інвестиційні рішення. Gate також інтегрує DeFi-протоколи, що дозволяє отримувати дохід через стейкінг і механізми ліквідності, подібно до облігаційних процентних виплат.

Для підтримки нових інвесторів Gate пропонує освітні ресурси та низькі пороги входу — мінімальні інвестиції від 100 доларів США. Незалежно від цілей — стабільний дохід чи диверсифікація портфеля через криптоактиви, Gate забезпечує надійний доступ до ринку інструментів із фіксованим доходом, використовуючи ефективність блокчейн-технологій.

Висновки

Інвестування в облігації — це основа збалансованих портфелів, що забезпечує стабільний дохід і диверсифікацію ризиків. Як у традиційних державних, корпоративних і муніципальних облігаціях, так і в токенізованих RWAs і DeFi-продуктах на Gate, облігації допомагають інвесторам диверсифікувати активи й оптимізувати співвідношення ризику й дохідності.

У міру розвитку ринку фіксованого доходу облігації TradFi та токенізовані RWAs дедалі частіше розглядають як взаємодоповнювальні інструменти у багатоструктурних портфелях. Розуміння ключових метрик — дохідності до погашення, купонної ставки, кредитного рейтингу, дюрації, ліквідності, а також пов’язаних ризиків (кредитного, процентного, інфляційного, ліквідного) — є основою успішного інвестування. Зростання блокчейн-технологій і токенізованих RWAs зробило інвестування в облігації ефективнішим, прозорішим і доступнішим, особливо для роздрібних інвесторів.

Через Gate інвестори можуть отримати як традиційну експозицію до облігацій, так і доступ до інноваційних криптоінструментів із фіксованим доходом в одній екосистемі, інтегруючи традиційні фінанси й цифрові активи. Незалежно від цілей — стабільний дохід чи зростання портфеля, поєднання облігацій і токенізованих активів створює стійкий інвестиційний шлях у різних ринкових циклах.

Додаткові матеріали для ознайомлення

Пов’язані статті

Що таке Fartcoin? Усе, що потрібно знати про FARTCOIN

Майбутнє Біткойна & TradFi (3,3)

Що таке Крипто Опціони?

Крипто Калькулятор майбутнього прибутку: як обчислити потенційний прибуток

Gate об'єднується з Oracle Red Bull Racing для запуску "Red Bull Racing Tour": виграйте ексклюзивні квитки на F1 та розділіть до 5,000 GT у вигляді призів