ETF у TradFi: як працюють біржові фонди у традиційних фінансах

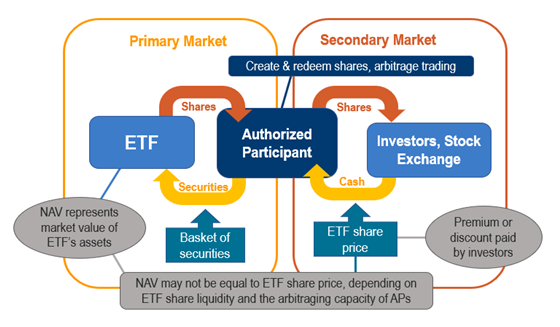

На відміну від традиційних пайових інвестиційних фондів, ETF працюють за механізмом створення та викупу, який здійснюють уповноважені учасники (APs). Цей механізм дозволяє випускати або викуповувати акції ETF залежно від ринкового попиту, що підтримує ринкову ціну максимально наближеною до чистої вартості активів (NAV). Завдяки цьому ETF зазвичай мають вищу ліквідність, кращу прозорість ціноутворення та нижчі операційні витрати.

Завдяки такій структурі TradFi ETF стали одним із найпоширеніших інвестиційних інструментів на світових фінансових ринках. Вони забезпечують ефективний доступ до акцій, облігацій, товарів, а також до активів, пов’язаних із криптовалютою, що робить ETF ключовим елементом сучасного портфельного інвестування.

У цій статті пояснюється, як працюють ETF у традиційних фінансах: розкриваються їхні операційні механізми, основні типи ETF, переваги та ризики, а також те, як ETF дедалі ширше використовуються для поєднання традиційних і криптовалютних ринків.

Що таке ETF?

ETF (Exchange-Traded Fund) — це фінансовий інструмент, побудований на основі низьковитратного, кошикового розподілу активів. Він широко використовується для інвестування в акції, облігації, товари, а також на ринках, пов’язаних із криптоактивами. У процесі розвитку ці продукти стали важливим містком між традиційними фінансами (TradFi) та крипторинками.

За словами Ніколаса Піча, голови iShares Asia-Pacific у BlackRock, глобальні активи ETF під управлінням, за прогнозами, зростуть до 30 трлн доларів США до 2030 року, що підкреслює стратегічну роль ETF у сучасних інвестиційних системах. На практиці ETF дозволяє інвесторам отримати доступ до кількох цінних паперів через єдиний продукт, що регулюється TradFi, і торгується як акція, але функціонує як диверсифікований фонд.

Як працюють ETF у традиційних фінансах

ETF — це інвестиційні продукти, що лістингуються та торгуються на фондових біржах. Зазвичай вони створюються для відстеження динаміки певного індексу, сектору, товару або кошика активів і широко використовуються як пасивний інструмент у сучасних портфелях.

Як і окремі акції, ETF можна купувати й продавати в режимі реального часу протягом торгових годин. Базові активи ETF складаються з кошика цінних паперів, тісно прив’язаних до відстежуваного індексу, що дозволяє інвестору отримати диверсифікований доступ через один продукт.

Порівняно з традиційними пайовими фондами, ETF працюють за чотирма основними механізмами:

- Торгівля через біржовий лістинг

- Кошиковий механізм створення та викупу

- Арбітражні механізми маркет-мейкерів

- Загалом нижчі сукупні витрати

У сукупності ці механізми підвищують ліквідність ETF, прозорість ціноутворення та ефективність відстеження. Інвестуючи в ETF, інвестор отримує ринкову експозицію на рівні індексу без необхідності вибирати окремі цінні папери, що знижує волатильність окремого активу і дозволяє формувати стабільнішу та контрольовану за витратами довгострокову стратегію. Саме це пояснює, чому механізми торгівлі ETF у TradFi часто вважаються прозорішими та ефективнішими за інші колективні інвестиційні продукти.

Типи ETF на ринках TradFi

Розуміння різних типів TradFi ETF допомагає інвесторам співвіднести вибір продукту з конкретними цілями: зростанням, отриманням доходу, захистом від інфляції або ринковою нейтральністю. Ринок ETF пропонує широкий спектр продуктів, розроблених для реалізації різних інвестиційних стратегій. За базовими активами ETF зазвичай поділяють на акційні ETF, облігаційні ETF, товарні ETF та ETF грошового ринку.

Акційні ETF зазвичай відстежують фондові індекси або окремі сектори, наприклад S&P 500, NASDAQ чи технологічні ETF. Облігаційні ETF фокусуються на інструментах із фіксованою дохідністю, зокрема державних і корпоративних облігаціях, забезпечуючи відносно стабільний дохід. Товарні ETF відстежують такі активи, як золото чи нафта, а ETF грошового ринку зосереджені на короткострокових грошових інструментах.

Останніми роками на ринку з’явилися й ETF, пов’язані з криптовалютою. Наприклад, спотові Bitcoin ETF, схвалені SEC у 2024 році, дають змогу інвесторам отримати доступ до динаміки ціни Bitcoin через звичайні брокерські рахунки без керування приватними ключами чи цифровими гаманцями.

З точки зору стратегії, ETF поділяють на пасивні та активні. Пасивні ETF прагнуть максимально точно повторювати динаміку індексу без активного відбору акцій, тоді як активні ETF залежать від дискреційних рішень керуючих фондами для досягнення результату вище за еталонний індекс.

Завдяки різноманіттю типів і стратегій ETF забезпечують гнучкі, ефективні та налаштовані під потреби інвестора інструменти, придатні як для довгострокового розміщення, так і для короткострокової торгівлі.

Механізм створення та викупу ETF

Механізм створення та викупу — це визначальна ознака ETF і ключовий чинник, що забезпечує відповідність ринкової ціни ETF чистій вартості активів (NAV). Цей процес здійснюють уповноважені учасники (APs), зазвичай великі фінансові установи.

На прикладі ETF S&P 500: уповноважені учасники купують акції, що входять до індексу, відповідно до їхньої ваги, і передають їх емітенту ETF. В обмін емітент надає акції ETF, які зазвичай випускаються великими блоками — «creation units», що зазвичай складаються приблизно з 50 000 акцій ETF.

Коли ETF торгується з премією до NAV, уповноважені учасники можуть створювати нові акції ETF і продавати їх на відкритому ринку, використовуючи арбітраж для вирівнювання цін. Коли ETF торгується з дисконтом, процес викупу працює у зворотному напрямку для відновлення балансу.

Такий динамічний механізм створення та викупу забезпечує справедливість і прозорість ціноутворення ETF, а також надає інвесторам високоліквідний і економічно ефективний інвестиційний інструмент. Саме цей процес дозволяє ETF у традиційних фінансах підтримувати тісний зв’язок цін із базовими активами навіть у періоди ринкової волатильності.

ETF проти пайових фондів: ключові відмінності

Хоча і ETF, і пайові фонди є колективними інвестиційними продуктами, вони суттєво відрізняються за стилем управління, механікою торгівлі та структурою витрат.

З точки зору управління, ETF переважно пасивно управляються та створені для відстеження динаміки індексу, тоді як пайовими фондами активно керують професійні портфельні менеджери, які прагнуть перевищити еталонні показники.

З боку торгівлі ETF торгуються протягом дня як акції, з постійними змінами ціни. Пайові фонди оцінюються раз на добу на основі NAV. Як наслідок, ETF більше підходять для гнучких торгових стратегій, а пайові фонди пропонують стабільніше ціноутворення, що може бути привабливим для початківців.

Щодо витрат, ETF зазвичай мають нижчі комісії за управління. За даними галузі, середній зважений коефіцієнт операційних витрат для ETF становить близько 0,15 %, тоді як активно керовані пайові фонди зазвичай мають вищі комісії.

Ці відмінності дозволяють інвесторам обирати між ETF і пайовими фондами залежно від цілей, готовності до ризику та торгових уподобань. Порівнюючи ETF і пайові фонди в TradFi, вирішальними факторами часто є ліквідність протягом дня, ефективність витрат і прозорість.

Переваги та ризики інвестування в TradFi ETF

Ключові переваги інвестування в ETF — диверсифікація, низькі витрати та гнучкість торгівлі. Через ETF інвестори можуть отримати доступ до різних класів активів — внутрішніх і міжнародних акцій, облігацій і товарів — у межах одного продукту. Як і всі продукти TradFi, ETF поєднують структурні переваги з ринковими ризиками, тому вибір продукту та алокація активів є критично важливими.

З точки зору витрат ETF зазвичай мають нижчі коефіцієнти операційних витрат. Наприклад, ETF Schwab повідомляють про середній зважений коефіцієнт витрат лише 0,04 %, що суттєво нижче, ніж у багатьох активно керованих пайових фондів.

Гнучкість торгівлі — ще одна ключова перевага. ETF можна торгувати протягом усього торгового дня, як акціями, а пайові фонди зазвичай дозволяють лише одну операцію на день.

Водночас ETF несуть і ризики. Хоча ETF знижують ризик окремої акції через диверсифікацію, акційні ETF можуть демонструвати вищу волатильність, ніж облігаційні ETF. Левериджовані та інверсні ETF містять підвищений ризик і зазвичай більше підходять досвідченим інвесторам.

Розуміння як переваг, так і ризиків дозволяє інвесторам обирати ETF відповідно до власних інвестиційних цілей і профілю ризику.

Експозиція на крипторинок через ETF

У міру того як крипторинки дедалі більше перетинаються з традиційними фінансами, Bitcoin ETF стали яскравим прикладом цієї конвергенції. Спотові Bitcoin ETF, схвалені SEC у 2024 році, дозволяють інвесторам отримати доступ до Bitcoin через стандартні брокерські рахунки без необхідності керування приватними ключами. Bitcoin ETF — це важливий крок на шляху зближення TradFi і крипторинків, який дозволяє традиційному капіталу отримати криптоекспозицію в межах звичних регуляторних рамок.

Ці продукти знижують бар’єри для входу для традиційних інвесторів і залучають інституційний капітал та ліквідність на крипторинки.

На платформах, таких як Gate, цей фінансовий зв’язок виражений ще яскравіше. Gate пропонує не лише спотову торгівлю популярними криптоактивами, включно з китайськими мем-коїнами, що набирають популярності, а й левериджовані ETF-продукти з підтримкою напрямків 3L / 3S. Вони дозволяють користувачам брати участь як у зростаючих, так і у спадних ринках без складної торгівлі деривативами.

Наразі левериджовані ETF Gate підтримують 258 криптоактивів, пропонуючи інвесторам ширші можливості для криптоекспозиції та диверсифікації портфеля.

Доступ до ринків ETF через криптоплатформи

У міру стирання меж між традиційними ETF і криптоактивами інвестори дедалі частіше шукають крос-ринкову ліквідність, диверсифікацію та торгівлю в режимі реального часу.

Глобальні фінансові активи перевищують 400 трлн доларів США, причому домінують акції, форекс і товари. Хоча капіталізація крипторинку становить приблизно 3 трлн доларів США, його високий потенціал зростання й інноваційність продовжують впливати на традиційні фінанси.

У межах цієї тенденції повної алокації активів Gate надає інструменти, що дозволяють інвесторам диверсифікувати портфель як за традиційними, так і за криптоактивами на одній платформі.

Gate забезпечує широкий доступ до крипторинку та інноваційні продукти, такі як левериджовані ETF, дозволяючи інвесторам брати участь як у крипто-, так і в TradFi-можливостях. Інвестори можуть розподіляти активи між низькокорельованими категоріями, зокрема криптоактивами, портфелями акційних ETF і товарами, щоб оптимізувати диверсифікацію ризику й потенційну дохідність.

У міру розвитку ETF вони залишаються одним із найяскравіших прикладів того, як традиційні фінанси адаптуються до нових класів активів, зберігаючи регуляторну структуру й захист інвесторів.

Підсумки

Від запуску першого ETF у США в 1993 році — SPDR S&P 500 ETF (SPY) — ETF забезпечують приватним інвесторам ефективний доступ до диверсифікованих активів. Від традиційних індексів, таких як S&P 500, до Bitcoin ETF — ETF перетворили активи з високим порогом входу на доступні інвестиційні одиниці.

Розуміння основних механізмів ETF, процесів створення та викупу, типів продуктів і відмінностей від пайових фондів дозволяє інвесторам ефективніше керувати ризиком і дохідністю. У поєднанні з платформою Gate інвестори можуть розподіляти активи між традиційними акціями, облігаціями, товарами й криптоактивами, зокрема левериджованими ETF та інноваційними криптопродуктами, у межах одного рахунку.

ETF забезпечують диверсифікацію, низькі витрати, прозорість і гнучкість торгівлі, хоча й несуть певні ризики. Як новачки, так і досвідчені інвестори, які розуміють основи ETF, обирають відповідні продукти та ефективно використовують інструменти платформи, можуть сформувати ефективні, стійкі й диверсифіковані портфелі на різних ринках для довгострокового зростання вартості.

Додаткові матеріали

Пов’язані статті

Що таке Fartcoin? Усе, що потрібно знати про FARTCOIN

Майбутнє Біткойна & TradFi (3,3)

Що таке Крипто Опціони?

Крипто Калькулятор майбутнього прибутку: як обчислити потенційний прибуток

Gate об'єднується з Oracle Red Bull Racing для запуску "Red Bull Racing Tour": виграйте ексклюзивні квитки на F1 та розділіть до 5,000 GT у вигляді призів