Phân tích phái sinh TradFi: Hợp đồng tương lai, quyền chọn và các loại công cụ tài chính khác

Các sản phẩm phái sinh TradFi là gì? Khám phá cách thức vận hành của các sản phẩm phái sinh trong lĩnh vực tài chính truyền thống, cụ thể là hợp đồng tương lai, quyền chọn, cơ chế định giá, ký quỹ, quy định cũng như các rủi ro trọng yếu.Trong tài chính truyền thống (TradFi), phái sinh là các hợp đồng tài chính lấy giá trị dựa trên một tài sản cơ sở hoặc chỉ số tham chiếu, ví dụ như cổ phiếu, trái phiếu, hàng hóa, lãi suất hoặc tiền tệ. Thay vì đại diện cho quyền sở hữu, phái sinh giúp các chủ thể thị trường quản lý biến động giá, phòng ngừa rủi ro và tối ưu hóa hiệu quả sử dụng vốn mà không cần nắm giữ trực tiếp tài sản cơ sở.

Ban đầu, phái sinh trong tài chính truyền thống được phát triển như công cụ quản lý rủi ro. Các doanh nghiệp và tổ chức tài chính sử dụng phái sinh để phòng ngừa biến động lãi suất, rủi ro tỷ giá và giá hàng hóa. Qua thời gian, các hợp đồng này đã tiến hóa thành những thị trường có tính thanh khoản cao, hỗ trợ phát hiện giá và chuyển giao rủi ro trong toàn bộ hệ thống tài chính toàn cầu.

Hiện tại, thị trường phái sinh TradFi đã gắn chặt với các thị trường cổ phiếu, trái phiếu, hàng hóa và ngoại hối. Khối lượng giao dịch và lệnh mở lên tới hàng chục nghìn tỷ USD, phái sinh trở thành trụ cột của thị trường vốn hiện đại, hỗ trợ danh mục đầu tư tổ chức, cung cấp thanh khoản và quản trị rủi ro hệ thống.

Bài viết này giải thích cách thức hoạt động của phái sinh TradFi, tập trung vào hợp đồng tương lai, quyền chọn và các công cụ phổ biến khác. Nội dung trình bày về cấu trúc hợp đồng cốt lõi, cơ chế định giá, hệ thống ký quỹ và đòn bẩy, khung pháp lý cùng các rủi ro chính, giúp người mới xây dựng nền tảng kiến thức rõ ràng, có hệ thống về thị trường phái sinh truyền thống.

Phái sinh trong tài chính truyền thống là gì?

Phái sinh TradFi là các hợp đồng tài chính có giá trị xác lập dựa trên một tài sản cơ sở hoặc chỉ số tài chính. Tài sản tham chiếu có thể là cổ phiếu, lãi suất, ngoại hối, hàng hóa hoặc các chỉ số như rủi ro tín dụng, biến động. Trong TradFi, phái sinh được thiết kế nhằm tách biệt biến động giá khỏi quyền sở hữu tài sản, giúp các thành viên thị trường quản lý rủi ro hiệu quả hơn.

Chức năng cốt lõi của phái sinh tài chính không đơn thuần là dự đoán xu hướng thị trường mà là phục vụ quản trị rủi ro, khóa giá và phòng ngừa rủi ro. Ban đầu, phái sinh chủ yếu dành cho doanh nghiệp và tổ chức tài chính như công cụ phòng ngừa rủi ro từ tỷ giá, lãi suất hay biến động giá hàng hóa. Khi thị trường phát triển, phái sinh dần trở thành các thị trường giao dịch thanh khoản cao, cung cấp cho nhà đầu tư công cụ linh hoạt để chuyển giao rủi ro và tối ưu hóa vốn. Chính chức năng chuyển giao rủi ro này lý giải vì sao phái sinh được sử dụng rộng rãi trong tài chính truyền thống như công cụ phòng ngừa rủi ro thay vì chỉ là công cụ đầu cơ.

Cơ chế hoạt động của hợp đồng tương lai và quyền chọn

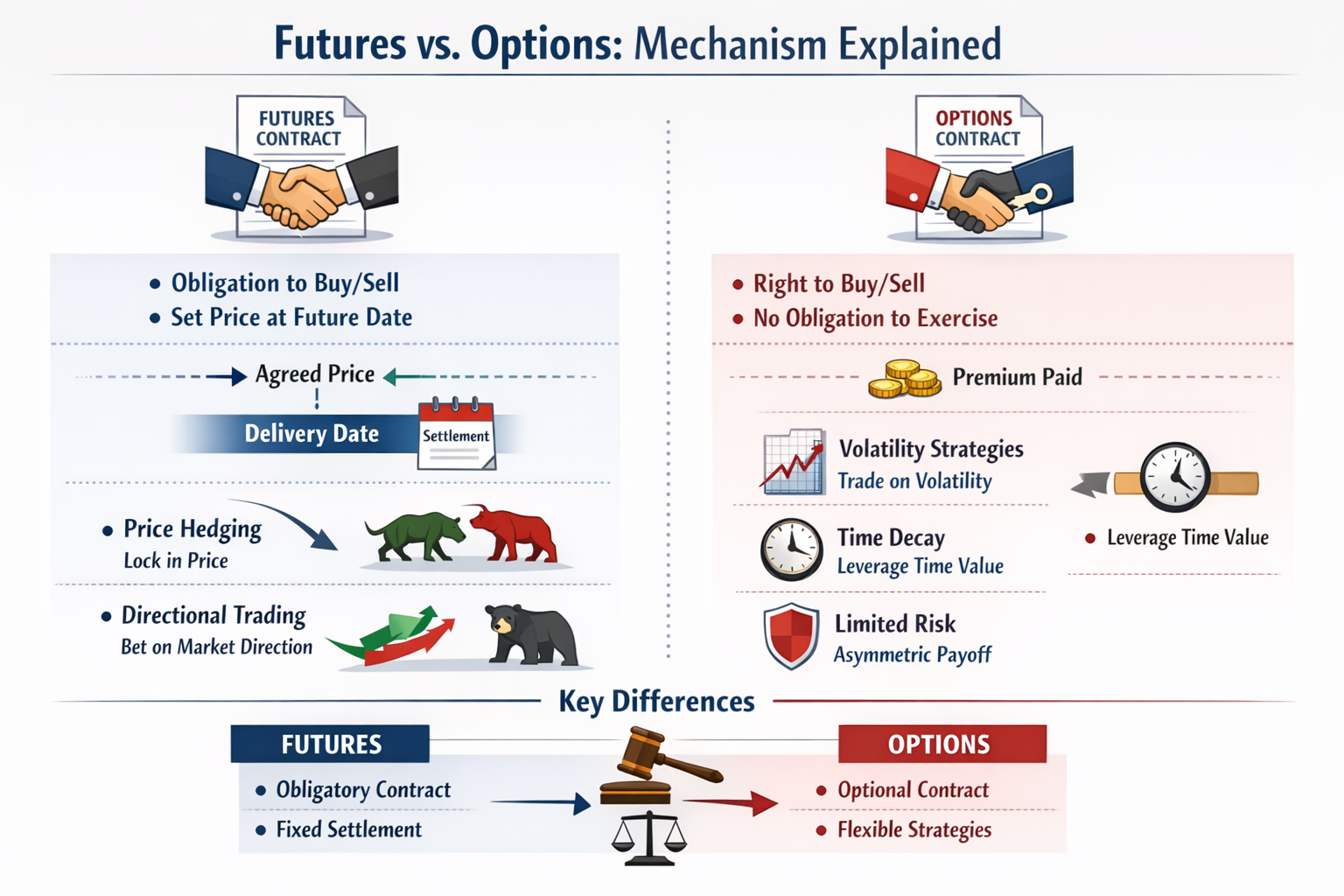

Trong hệ thống phái sinh TradFi, hợp đồng tương lai và hợp đồng quyền chọn là hai công cụ tiêu biểu, nhưng thường bị nhà đầu tư nhầm lẫn. Hợp đồng tương lai là hợp đồng song phương ràng buộc, yêu cầu hai bên mua hoặc bán tài sản cơ sở tại giá đã định vào ngày xác định trong tương lai. Ngược lại, hợp đồng quyền chọn là hợp đồng dựa trên quyền, trao cho người mua quyền, nhưng không có nghĩa vụ, thực hiện giao dịch. Hiểu rõ sự khác biệt về cấu trúc giữa hợp đồng tương lai và quyền chọn là nền tảng để vận hành hiệu quả trên thị trường phái sinh TradFi.

Xét về logic giao dịch, hợp đồng tương lai nhấn mạnh chức năng khóa giá, quản lý biến động và phòng ngừa rủi ro, trong khi quyền chọn cho phép xây dựng chiến lược linh hoạt về biến động, giá trị thời gian và tiếp cận rủi ro bất đối xứng.

Các loại phái sinh TradFi phổ biến

Trong hệ thống phái sinh TradFi, các công cụ không chỉ dừng ở hợp đồng tương lai và quyền chọn mà còn mở rộng sang hoán đổi (swap) và hợp đồng kỳ hạn (forward), tạo nên cấu trúc thị trường đa tầng. Các loại phái sinh khác nhau phục vụ nhà đầu tư với quy mô và khẩu vị rủi ro riêng, mỗi loại có đặc điểm và logic giao dịch riêng biệt:

- Hợp đồng tương lai: Hợp đồng chuẩn hóa giao dịch trên sàn, thanh khoản cao, phù hợp cho khóa giá và quản lý rủi ro.

- Quyền chọn: Công cụ rủi ro bất đối xứng, cho phép nhà đầu tư triển khai linh hoạt các chiến lược dựa trên biến động, giá trị thời gian và tổ hợp cấu trúc.

- Hoán đổi (swap): Chủ yếu dùng để quản trị rủi ro lãi suất, ngoại hối hoặc tín dụng, thường giao dịch qua quầy (OTC), phù hợp cho tổ chức hoặc doanh nghiệp quản lý rủi ro dài hạn.

- Kỳ hạn (forward): Hợp đồng tùy chỉnh cao, đáp ứng nhu cầu giao dịch đặc thù, thanh khoản và minh bạch thấp, thường được doanh nghiệp hoặc tổ chức tài chính sử dụng để khóa rủi ro.

Những loại phái sinh TradFi cốt lõi này hợp thành nền tảng của thị trường phái sinh truyền thống, cung cấp công cụ quản lý rủi ro linh hoạt và lựa chọn chiến lược đa dạng cho nhà đầu tư.

Cơ chế định giá, ký quỹ và quản trị rủi ro

Trên thị trường phái sinh TradFi, việc hình thành giá dựa trên hệ thống ký quỹ và bù trừ phát triển. Nhà giao dịch không cần thanh toán toàn bộ giá trị danh nghĩa hợp đồng mà chỉ ký quỹ để mở vị thế đòn bẩy, khiến đòn bẩy trở thành đặc trưng cố hữu của giao dịch phái sinh. Giao dịch dựa trên ký quỹ là nét đặc trưng thể hiện cách vận hành đòn bẩy trong thị trường phái sinh TradFi.

Để giảm rủi ro hệ thống, các sở giao dịch áp dụng cơ chế đánh dấu lại giá thị trường, gọi bổ sung ký quỹ, thanh lý bắt buộc và xây dựng quỹ dự phòng rủi ro. Các hệ thống này đảm bảo ổn định thị trường và an toàn giao dịch ngay cả trong giai đoạn biến động mạnh.

Cấu trúc ký quỹ và đòn bẩy giúp nâng cao hiệu quả sử dụng vốn, cho phép nhà đầu tư kiểm soát vị thế lớn với số vốn nhỏ. Tuy nhiên, nó cũng khuếch đại các khoản lỗ tiềm năng khi quyết định sai, là nguyên nhân cốt lõi khiến phái sinh TradFi vừa có tiềm năng sinh lời cao vừa tiềm ẩn rủi ro lớn.

Ứng dụng phái sinh trong giao dịch và phòng ngừa rủi ro

Trên thị trường phái sinh TradFi, các tổ chức tài chính và doanh nghiệp sử dụng rộng rãi phái sinh để phòng ngừa rủi ro, phân bổ danh mục, quản trị lãi suất và kinh doanh chênh lệch giá liên thị trường. Những ứng dụng này giúp giảm thiểu rủi ro biến động giá, tối ưu hóa cấu trúc vốn và nâng cao hiệu quả sử dụng vốn.

Dù vậy, giao dịch phái sinh cũng tiềm ẩn rủi ro nội tại. Đòn bẩy quá mức, cấu trúc phái sinh phức tạp và thiếu minh bạch của thị trường OTC có thể khuếch đại biến động và kích hoạt rủi ro hệ thống. Dù phái sinh không tạo ra rủi ro, mức đòn bẩy và độ phức tạp cao khiến rủi ro lan truyền nhanh hơn. Đây là lý do cốt lõi khiến các cơ quan quản lý toàn cầu giám sát chặt chẽ và điều tiết nghiêm ngặt thị trường phái sinh TradFi.

Khung pháp lý cho phái sinh TradFi

Thị trường phái sinh TradFi vận hành dưới sự giám sát chặt chẽ của các cơ quan quản lý. Ở từng khu vực pháp lý, trách nhiệm giám sát được phân định rõ ràng. Phái sinh niêm yết thường do cơ quan chứng khoán hoặc quản lý hợp đồng tương lai giám sát, còn phái sinh OTC dần được đưa vào yêu cầu bù trừ tập trung và báo cáo giao dịch sau khủng hoảng tài chính toàn cầu năm 2008.

Mục tiêu chính của điều tiết không phải là hạn chế giao dịch phái sinh, mà nhằm ngăn ngừa sự lan truyền rủi ro hệ thống không kiểm soát thông qua minh bạch hóa, chuẩn quản trị rủi ro và yêu cầu tuân thủ, đảm bảo ổn định và hiệu quả vốn của thị trường phái sinh TradFi.

Rủi ro và lưu ý cho nhà đầu tư phái sinh

Đối với nhà đầu tư, hiểu rõ rủi ro quan trọng hơn theo đuổi lợi nhuận. Các yếu tố cần cân nhắc bao gồm rủi ro đòn bẩy, rủi ro thanh khoản và cơ chế thanh lý trong điều kiện thị trường cực đoan. Thiếu hiểu biết về điều khoản và cấu trúc hợp đồng của các loại phái sinh như tương lai, quyền chọn, hoán đổi và kỳ hạn cũng có thể dẫn đến thua lỗ ngoài mong đợi.

Giao dịch phái sinh nhấn mạnh kỷ luật, hoạch định chiến lược và quản trị rủi ro nghiêm ngặt nhằm giảm thiểu rủi ro hệ thống và cá nhân, hỗ trợ hiệu suất danh mục ổn định.

Tiếp cận thị trường phái sinh qua nền tảng tiền điện tử

Khi thị trường tiền điện tử phát triển, nhiều nền tảng đã đưa logic phái sinh truyền thống vào giao dịch on-chain hoặc hệ thống sàn giao dịch tiền điện tử tập trung. Hợp đồng vĩnh cửu, hợp đồng chỉ số và tài sản tổng hợp giúp giảm rào cản gia nhập, cho phép giao dịch 24/7 và nâng cao hiệu quả thanh toán, giúp người dùng tiếp cận thị trường phái sinh với chi phí thấp hơn, dù rủi ro đầu tư vẫn tồn tại. Xu hướng này phản ánh sự chuyển dịch khi các nền tảng tiền điện tử tái cấu trúc thị trường phái sinh truyền thống trên nền tảng số hóa.

Lợi thế nổi bật khi tiếp cận phái sinh qua nền tảng tiền điện tử là sử dụng khung giao dịch tiền điện tử quen thuộc để tham gia trực tiếp vào biến động giá của tài sản truyền thống. Ví dụ, Gate TradFi cung cấp các mô hình giao dịch cho phép người dùng giao dịch phái sinh liên kết với ngoại hối, chỉ số cổ phiếu và hàng hóa thông qua hợp đồng chênh lệch mà không cần mở tài khoản môi giới truyền thống.

Vốn giao dịch được tính bằng USDT và tự động quy đổi sang USDx, trong khi logic ký quỹ và lãi/lỗ vẫn nhất quán với thị trường phái sinh truyền thống. Kết hợp với quy tắc đòn bẩy rõ ràng và hệ thống quản trị rủi ro, điều này giúp nhà giao dịch tiền điện tử tiếp cận thị trường phái sinh truyền thống dễ dàng, tập trung vào chiến lược và cơ hội giá thay vì các thủ tục và quy trình tổ chức.

Kết luận

Phái sinh TradFi mang lại cho nhà đầu tư các công cụ đa dạng để quản trị rủi ro, phát hiện giá và nâng cao hiệu quả vốn, trong khi nền tảng tiền điện tử giảm rào cản gia nhập, cho phép giao dịch 24/7 với thanh toán nhanh hơn. Dù là hợp đồng tương lai, quyền chọn, hoán đổi hay kỳ hạn, việc hiểu rõ cơ chế đòn bẩy, ký quỹ và quản trị rủi ro vẫn là yếu tố then chốt để tham gia thành công.

Khi giao dịch phái sinh phát triển, sự hội tụ giữa logic thị trường TradFi và phương thức thực thi trên nền tảng tiền điện tử ngày càng quan trọng với nhà đầu tư toàn cầu. Với các nền tảng như Gate TradFi, nhà đầu tư có thể tiếp cận hiệu quả thị trường phái sinh trong môi trường tiền điện tử quen thuộc, đồng thời duy trì linh hoạt chiến lược và kiểm soát rủi ro.

Tài liệu tham khảo

Bài viết liên quan

Fartcoin là gì? Những thông tin quan trọng về FARTCOIN bạn không nên bỏ lỡ

Dự báo giá vàng trong 5 năm tới: Xu hướng giai đoạn 2026–2030 và tác động đối với nhà đầu tư, giá vàng có thể chạm mốc 6.000 USD không?

Tương lai của Bitcoin & TradFi (3,3)

Tùy chọn tiền điện tử là gì?

Tiền điện tử Tính toán Lợi nhuận Tương lai: Làm thế nào để Tính toán Lợi nhuận Tiềm năng Của Bạn