تقرير باركلي يفسر مؤامرة الرئيس الجديد للاحتياطي الفيدرالي وولش: عدم تقليص الميزانية وتغيير مدة السندات سيؤدي إلى انفجار عاصفة خفض الفائدة

باركلي في تقريرها الأخير تشير إلى أن كافن وورش، الذي من المتوقع أن يتولى رئاسة مجلس الاحتياطي الفيدرالي، قد يعيد تشكيل ميزانية البنك المركزي من خلال استراتيجية “تبديل القصير بالطويل” — بحيث لا يقلص الحجم الإجمالي، بل يضغط بشكل كبير على مدة الحيازات. يتطلب هذا الأمر تنسيقًا مع وزارة المالية لزيادة إصدار سندات الخزانة قصيرة الأجل (اتفاقية جديدة)، ومع ذلك فإن ذلك سيؤدي إلى ارتفاع علاوة مدة السندات طويلة وقصيرة الأجل، مما يجبر الاحتياطي الفيدرالي على التحوط بمعدلات فائدة أقل، وقد يؤدي ذلك إلى تغييرات في الاستثمار تتجاوز توقعات السوق بشأن خفض الفائدة. هذا المقال مستمد من مقال نشره يان تشن على وول ستريت إنكوايرر، وتم تحريره وترجمته بواسطة دونغ تشو دونغ.

(ملخص سابق: أخبار مهمة! ترامب يرشح كافن وورش لرئاسة الاحتياطي الفيدرالي، واحتمالية خفض الفائدة في يونيو تقترب من 50%)

(معلومات إضافية: انتقال السلطة في الاحتياطي الفيدرالي عام 2026: نهاية عهد باول، واحتمال أن تنخفض معدلات الفائدة الأمريكية بشكل كبير)

فهرس المقال

- الوضع الحالي لا يمكن الاستمرار به: الميزانية “الشاذة” في نظر وورش

- مخاطر الهبوط الصعب: لماذا لا يمكن ببساطة إعادة تفعيل التشديد الكمي؟

- “العملية الجراحية” لوورش: شراء سندات الخزانة قصيرة الأجل لتقصير المدة

- اللعبة الرئيسية: “اتفاقية جديدة” بين الاحتياطي الفيدرالي ووزارة المالية

- استنتاجات النهاية: منحنى العائد الأكثر حدة ومعدلات فائدة أدنى

يعتقد وورش أن ميزانية الاحتياطي الفيدرالي “مضخمة جدًا وطويلة المدى”، ويتطلع إلى تنسيق مع وزارة المالية لخفض حجم الحيازات من السندات طويلة الأجل وتحويلها بشكل كبير إلى سندات الخزانة قصيرة الأجل. هذا الإجراء سيؤدي إلى ارتفاع علاوة مدة السندات طويلة وقصيرة الأجل، مما يضغط على الاحتياطي الفيدرالي لخفض معدلات الفائدة.

وفقًا لتحليل تقرير معدل الفائدة الصادر عن باركليز في 10 فبراير:

لخفض تأثير الاحتياطي الفيدرالي في السوق (Reduce the Fed’s footprint) دون التسبب في أزمة سيولة، من المرجح أن يتوقف الاحتياطي الفيدرالي عن التركيز على خفض إجمالي حجم الميزانية، ويقوم بدلاً من ذلك بإعادة استثمار السندات المستحقة في سندات الخزانة قصيرة الأجل، لتحقيق انخفاض في مدة المحفظة.

هذه الاستراتيجية “تبديل القصير بالطويل” تبدو من الخارج كعملية استبدال أصول فقط، لكنها في الواقع تضع مخاطر المدة (Duration Risk) على السوق الخاص، مما يعيد تقييم علاوة المدة.

وللتخفيف من ارتفاع عائدات الأجل الطويل الناتج عن ضغط العرض، سيتعين على الاحتياطي الفيدرالي خفض معدلات الفائدة قصيرة الأجل لتحقيق التوازن. والمنطق الأساسي للتقرير هو كما يلي:

الوضع الحالي لا يمكن الاستمرار به: الميزانية “الشاذة” في نظر وورش

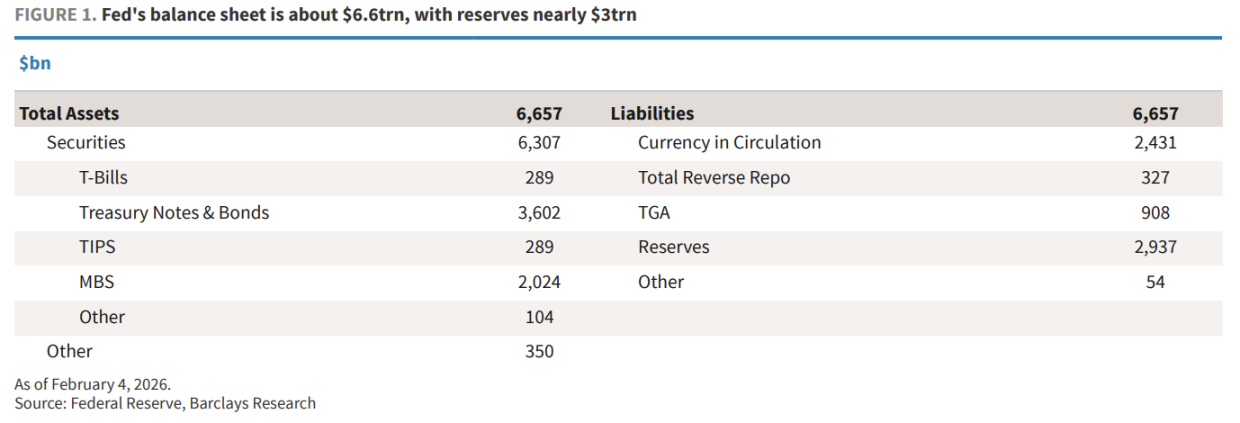

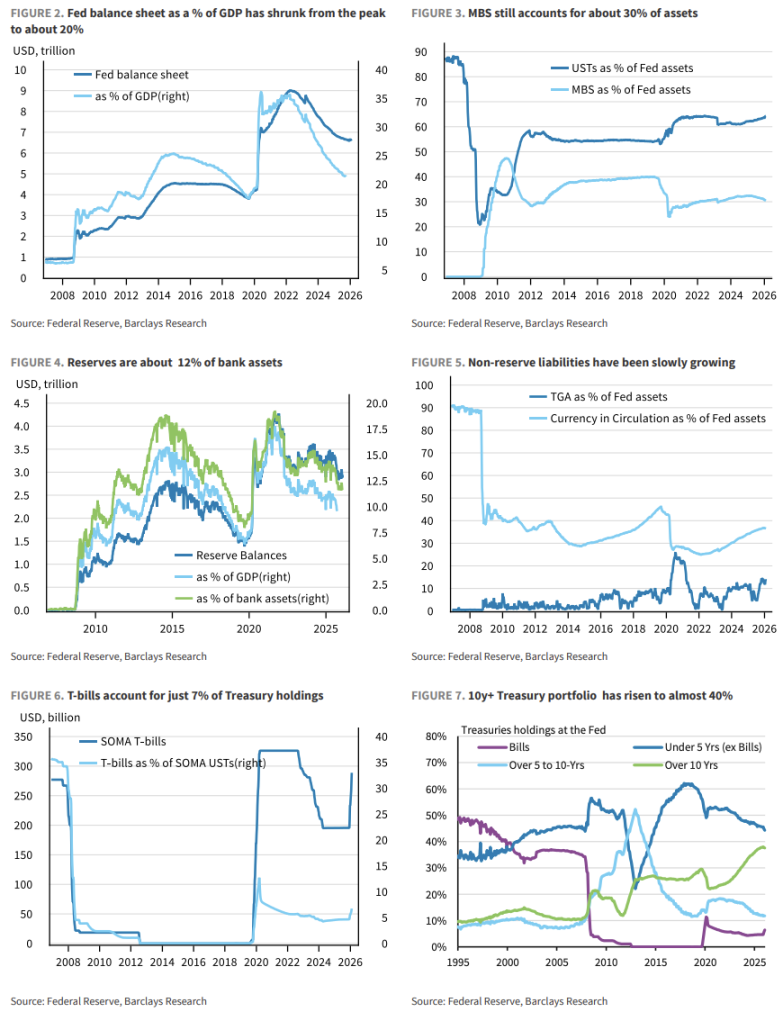

حتى بداية عام 2026، بلغ حجم ميزانية الاحتياطي الفيدرالي حوالي 6.6 تريليون دولار، وهو أعلى بكثير من 4.4 تريليون قبل الجائحة و0.9 تريليون قبل الأزمة المالية العالمية (GFC).

وأشار باركليز إلى أن ما يصعب على وورش “المتشدد” تحمله هو مشكلات هيكلية:

- الحجم المفرط: احتياطي البنوك يقترب من 3 تريليون دولار، أي 12% من أصول البنوك.

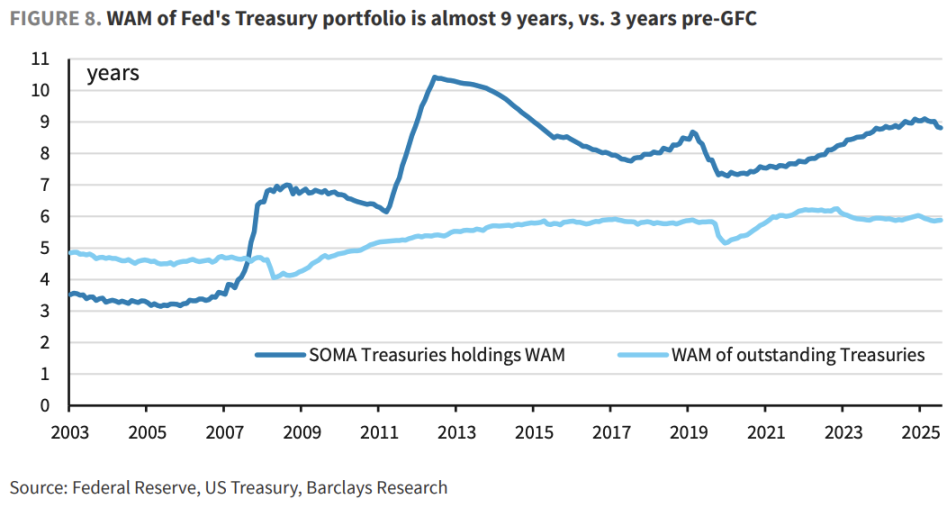

- المدة طويلة جدًا: متوسط مدة محفظة السندات التي يملكها الاحتياطي الفيدرالي حوالي 9 سنوات، مقابل 3 سنوات قبل GFC.

- عدم توازن الهيكل الحيازي: نسبة سندات الأجل فوق 10 سنوات ارتفعت إلى 40%، بينما سندات الخزانة قصيرة الأجل (T-bills) تمثل فقط 7% من محفظة السندات (وكانت قبل GFC تصل إلى 36%).

وقد أعلن وورش علنًا: “ميزانية الاحتياطي الفيدرالي المنتفخة… يمكن تقليصها بشكل كبير.” وهو يتطلع إلى العودة إلى زمن كانت فيه تدخلات الاحتياطي أقل في السوق.

مخاطر الهبوط الصعب: لماذا لا يمكن ببساطة إعادة تفعيل التشديد الكمي؟

إذا حاول وورش تقليل حجم الأصول عبر إيقاف شراء سندات طويلة الأجل (RMPs) أو إعادة تفعيل التشديد الكمي (QT)، فهناك مخاطر كبيرة.

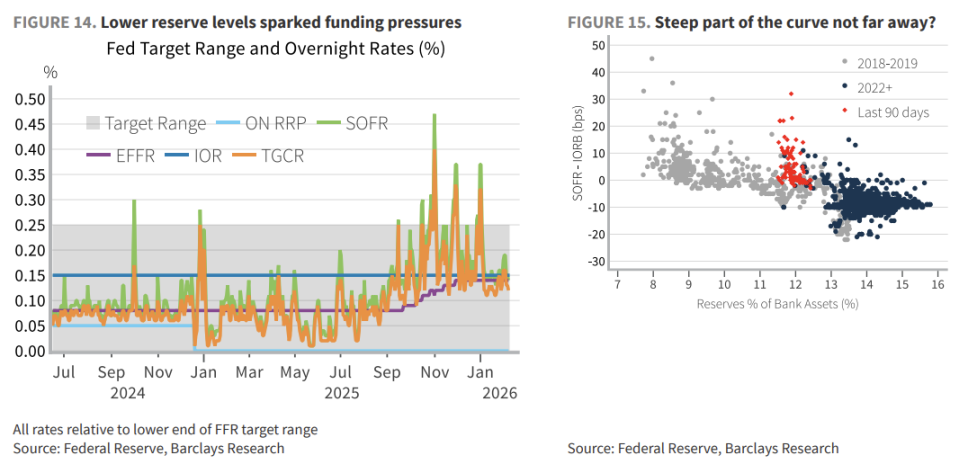

حاليًا، يعمل النظام المصرفي على أساس “احتياطي كافٍ”. طلبات الاحتياطي تعتمد على مؤشرات مثل نسبة تغطية السيولة (LCR)، وإدارة المخاطر الداخلية، واحتياجات الدفع — وهذه ليست علاقة خطية، بل منحنى غير خطي وصعب التوقع.

كما أثبتت أزمة سوق إعادة الشراء في سبتمبر 2019، أن وصول مستويات الاحتياطي إلى نقطة حرجة من الندرة يمكن أن يؤدي إلى انفجار ضغوط السوق على الفور.

إذا حاول الاحتياطي الفيدرالي تقليل الاحتياطي بشكل قسري، فمن المحتمل أن يدفع السوق فجأة إلى المنطقة الحادة من منحنى الطلب — مما يؤدي إلى ارتفاع أسعار الفائدة على التمويل الليلي، وانتشار الذعر من تقليل الرافعة المالية، وفي النهاية يجبر الاحتياطي على التدخل مرة أخرى كما حدث في مارس 2020. وهذا يتعارض تمامًا مع هدف تقليص الميزانية.

“العملية الجراحية” لوورش: شراء سندات الخزانة قصيرة الأجل لتقصير المدة

نظرًا لعدم إمكانية البيع المباشر للأصول، فإن الحل البديل لوورش هو تقصير المدة.

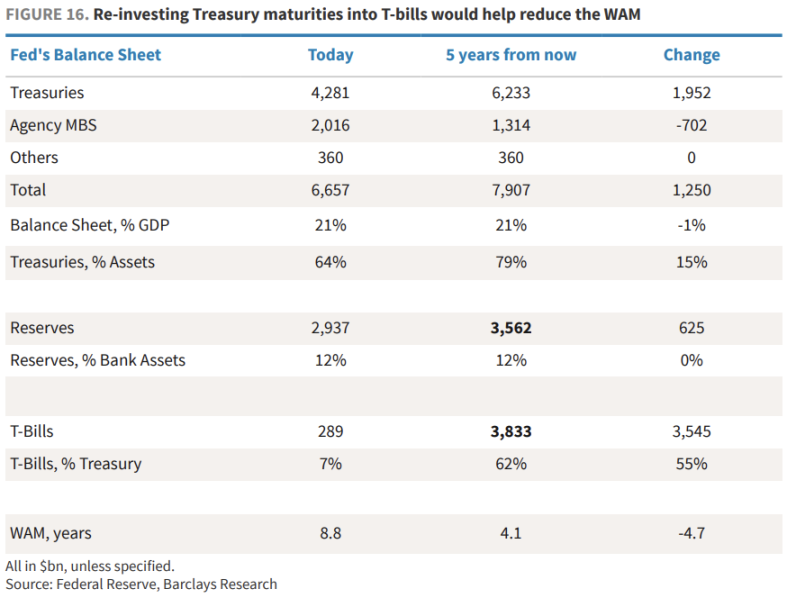

تُقدّر باركليز استراتيجية أساسية: أن يتوقف الاحتياطي الفيدرالي عن إعادة استثمار السندات متوسطة وطويلة الأجل (Notes/Bonds) عند استحقاقها، ويحولها إلى سندات الخزانة قصيرة الأجل (T-bills) عبر السوق الثانوية.

خلال السنوات الخمس القادمة، ستنتهي حوالي 1.9 تريليون دولار من سندات السندات والأوراق المالية الأمريكية. إذا نفذ الاحتياطي هذه الاستراتيجية، فسيزداد حيازته من T-bills من حوالي 289 مليار دولار حاليًا إلى حوالي 3.8 تريليون دولار، وهو ما يمثل 60% من محفظة السندات. وسيتم تقليل مدة المحفظة من 9 سنوات إلى حوالي 4 سنوات، وهو مستوى قريب من ما قبل GFC.

هذه الخطوة ستقلل بشكل كبير من تعرض ميزانية الاحتياطي الفيدرالي لمخاطر الفائدة، وتوفر مرونة أكبر للسياسات المستقبلية.

اللعبة الرئيسية: “اتفاقية جديدة” بين الاحتياطي الفيدرالي ووزارة المالية

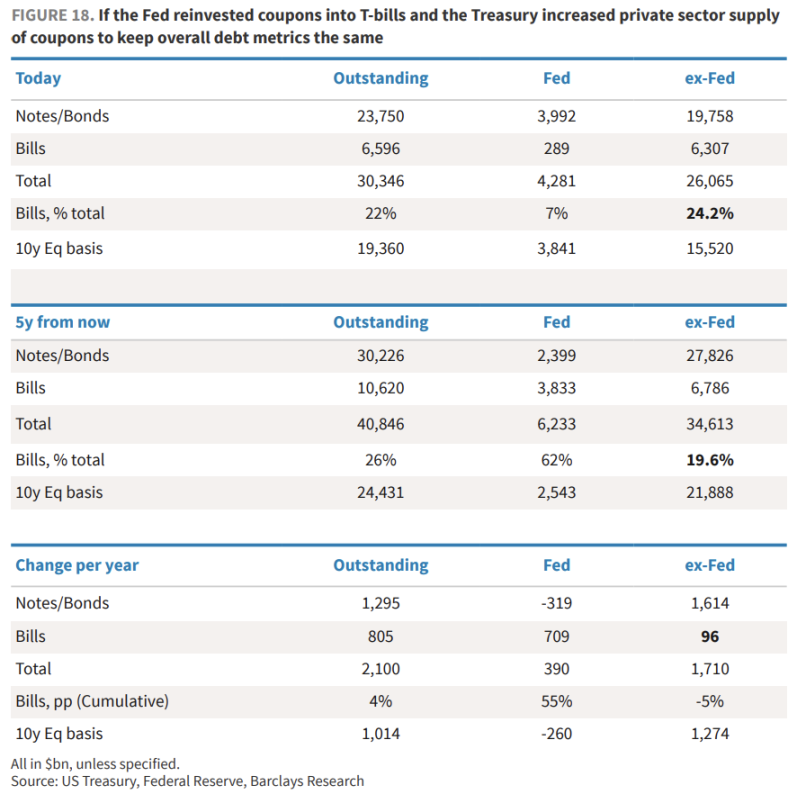

لكن، نجاح هذه الاستراتيجية يعتمد على تعاون وزارة المالية. وهذا هو ما يسميه وورش بـ"الاتفاقية الجديدة" (New Accord).

السيناريو أ: سيناريو كارثي بدون تنسيق

إذا توقف الاحتياطي عن شراء سندات طويلة الأجل في المزادات، واختارت وزارة المالية إصدار سندات طويلة الأجل (Coupon) لتعويض النقص، فإن القطاع الخاص سيضطر لاستيعاب حوالي 1.7 تريليون دولار إضافي من سندات الأجل (بما يعادل سندات العشر سنوات).

هذا سيؤدي إلى اختلال كبير في توازن العرض والطلب على سندات الأجل، ويرفع علاوة المدة بشكل كبير — وتقدّر باركليز أن العائد على سندات العشر سنوات سيرتفع بمقدار 40 إلى 50 نقطة أساس.

السيناريو ب: مسار “التفاهم” المطلوب

المسار الأكثر مثالية هو أن تظل وزارة المالية على إصدارها من السندات طويلة الأجل ثابتًا، وتزيد إصدار سندات الخزانة قصيرة الأجل (T-bills) لمواجهة الطلب الإضافي من الاحتياطي. في هذا السيناريو، ستظل حصة القطاع الخاص من T-bills مستقرة عند حوالي 24%.

رغم أن متوسط مدة الدين الإجمالي سينقص من 71 شهرًا إلى حوالي 60 شهرًا، إلا أن ذلك سيساعد على تجنب اضطرابات السوق الشديدة.

استنتاجات النهاية: منحنى العائد الأكثر حدة ومعدلات فائدة أدنى

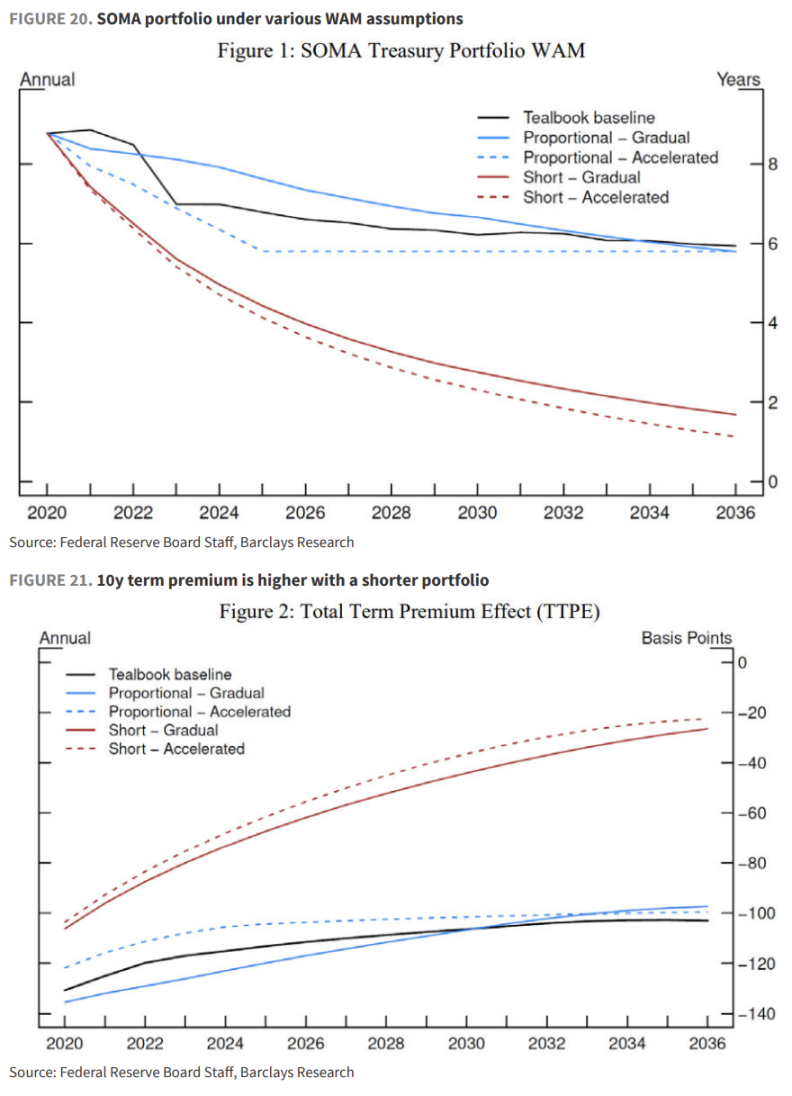

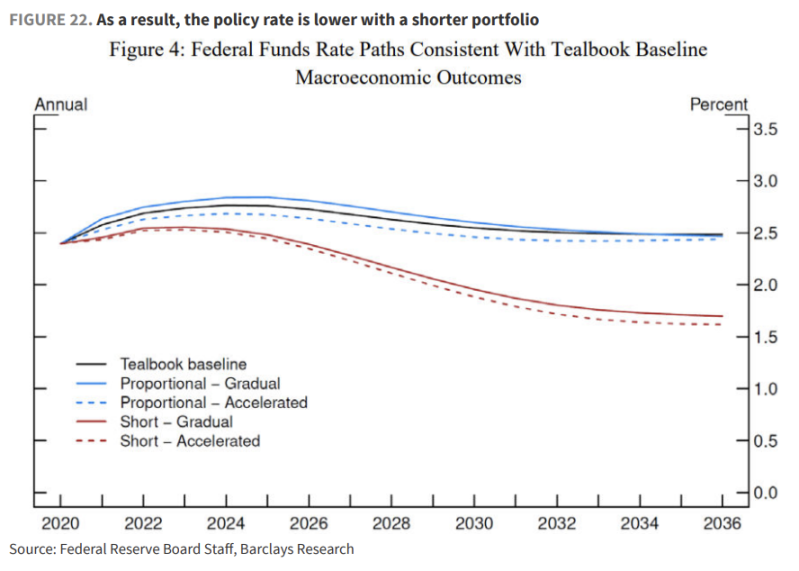

استنادًا إلى دراسة من موظفي لجنة الاحتياطي الفيدرالي عام 2019، توصلوا إلى استنتاج غير بديهي لكنه حاسم: تقصير مدة المحفظة يعادل بشكل فعلي رفع الفائدة، ولذلك يجب تعويض ذلك عبر خفض معدلات الفائدة.

وتظهر النماذج أن:

- علاوة المدة ستصعد: حتى مع تنسيق وزارة المالية، فإن السوق سيظل يتوقع زيادة علاوة المدة خلال فترة الانتقال، مما يدفع العائدات للأجل الطويل للارتفاع.

- خفض الفائدة كتعويض: تشير الدراسات إلى أنه للحفاظ على نفس مستوى الناتج الاقتصادي (معدلات التضخم والبطالة ثابتة)، إذا اتبع الاحتياطي الفيدرالي استراتيجيات استثمار قصيرة المدة، فإن معدل الفائدة على الأموال الفيدرالية يجب أن يكون أقل بمقدار 25 إلى 85 نقطة أساس من السيناريو الأساسي.

يؤكد باركليز أن تطبيع ميزانية الاحتياطي الفيدرالي هو عملية طويلة الأمد تمتد لسنوات. وخلال هذه الفترة، سيواجه المستثمرون: علاوة مخاطر إعادة الشراء أعلى (نتيجة لمحاولة الاحتياطي اختبار حدود الاحتياطي)، وعلاوة مدة أعلى (تسطيح منحنى العائد)، ومسار فائدة أقل (لمعالجة البيئة المالية المشددة).

بالنسبة للمستثمرين، فإن ذلك يعني: المراهنة على خفض الفائدة في المستقبل (أي أن يكونوا أكثر تفاؤلاً بشأن خفض الفائدة)، مع الحذر من المدى الطويل (مطالبين بمكافأة أعلى مقابل المخاطر).