越跌越買!イーサリアムがETF参入価格を割り込み、巨大クジラが逆張りで4万枚を買い増し

イーサリアムは年初から現在までに30%を超える下落を記録し、価格は2000ドルを割り込み、取引価格は累積アドレスやETF保有者の平均エントリー価格を下回っています。BitMineは未実現損失が600億ドルから700億ドルに急騰しましたが、火曜日には4万ETHを買い増し、14.04万枚をステーキングし、合計297万枚のステークを達成しています。損失にもかかわらず、取引所の純保有株数の変動はマイナスに転じており、引き出しが預入れを上回っていることから、イーサリアムの巨鯨は依然として保有を増やし続けています。

700億ドル未実現損失:BitMineの帳簿上の惨事

(出典:CryptoQuant)

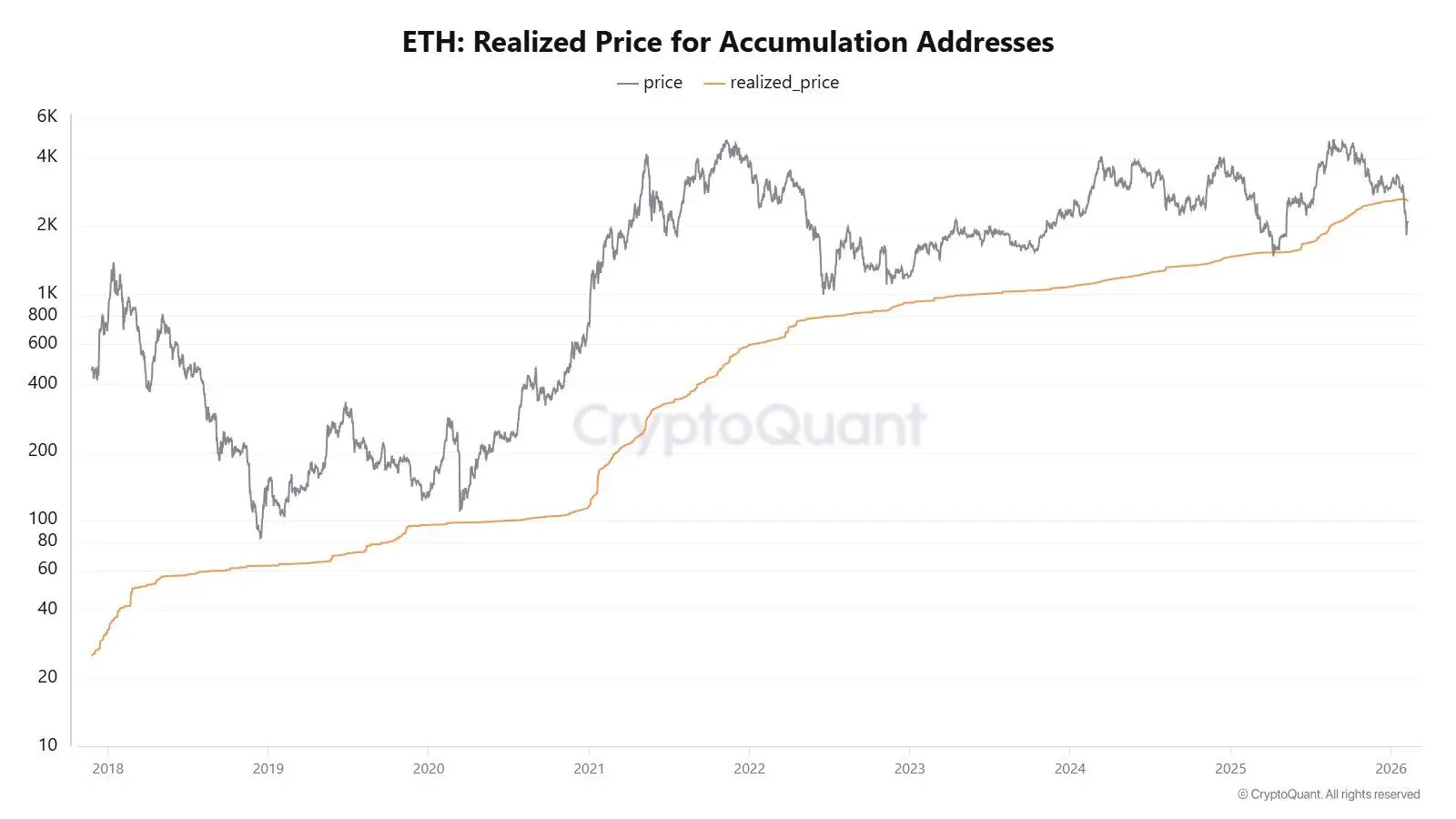

イーサリアムの現在の取引価格は、累積アドレスや取引所ETFの平均エントリー価格を下回っており、多くの主要保有者が損失を被っています。暗号資産市場全体の低迷の影響で、イーサリアムは2026年までに下落傾向を継続し、年初からの下落率は30%超です。時価総額第2位の暗号通貨として、先週イーサリアムは2000ドルを割り込みました。一時反発したものの、反発の勢いは短命で、再びその水準を下回っています。

BeInCrypto Marketsのデータによると、イーサリアムは過去24時間で4.58%下落しています。執筆時点の取引価格は1971ドルです。価格の軟化により、多くの保有者が損失を被っています。BeInCryptoは以前、世界最大のイーサリアム金庫であるBitMineの未実現損失が先週600億ドルに急騰したと報じました。CryptoQuantのデータによると、最近の価格下落に伴い、これらの帳簿上の損失は現在700億ドルを超えています。

700億ドルの未実現損失は驚くべき数字です。これは多くの中規模国の年間GDPや、大手上場企業の時価総額に匹敵します。BitMineにとって、この帳簿上の損失はまだ実現していません(売却しなければ実損にはならない)が、財務諸表や投資家の信頼にネガティブな影響を与える可能性があります。もしBitMineが上場企業であれば、この損失は四半期決算に反映され、株価の下落や投資家の疑念を引き起こすでしょう。

しかし、BitMineの対応は非常に堅固です。同社は昨日、4万枚のETHを購入しました。さらに、LookonchainはBitMineが14.04万枚のETHをステーキングしたと発表しています。これにより、BitMineのステーク済みETHの総量は297万枚となり、価値は60.1億ドルに達します。これは、BitMineのETH総保有量の68.7%を占めており、短期売買ではなく長期的なネットワーク構築に注力していることを示しています。

この「損失拡大」戦略は投資界では「平均コスト法」または「押し目買い」と呼ばれます。基本的な考え方は、資産の長期的価値を信じるならば、価格下落は買いのチャンスであり、パニックの理由ではないというものです。BitMineの行動は、市場に対して強いシグナルを送っています:彼らは現在のイーサリアム価格が大きく割安であり、将来的な上昇余地が非常に大きいと考えているのです。この機関レベルの堅持は、個人投資家にとって重要な信頼の拠り所となっています。

BitMineの会長Tom Leeの公の発言からも、同社の長期的なイーサリアムに対する見解が伺えます。内容は、イーサリアムのスマートコントラクトプラットフォームとしての地位は揺るぎなく、DeFiやNFTエコシステムは継続的に成長していること、イーサリアム2.0のアップグレードによる性能向上、そしてDankshardingなどの次世代技術革新が取引コストをさらに低減することなどです。これらのファンダメンタルズが、BitMineが700億ドルの損失にもかかわらず追加買いを続ける決断を支えています。

累積アドレスの実勢価格逆ザヤ:イーサリアム巨鯨の集団的被弾

オンチェーンデータは、累積アドレス群が圧力に直面していることを示しています。最近、匿名のアナリストCW8900はブログ記事で、イーサリアムの価格が累積アドレスの実勢価格を下回ったと指摘しました。累積アドレスとは、長期にわたり保有し、ほとんどまたは全く売却しないウォレットのことです。これらのアドレスの保有者は、堅実な長期投資家や機関投資家とみなされることが多いです。

大規模なイーサリアムの巨鯨の買いは2025年6月に始まりました。現在の市場価格は、これらのウォレットが最初に建てた時の平均値を下回っています。2025年6月のイーサリアム価格は約3200〜3500ドルの範囲でした。もし巨鯨がその時期に分散して買い始め、10月の高値まで継続していたとすれば、平均コストは3000ドル以上になっていた可能性があります。現在の1971ドルの価格は、これらのイーサリアム巨鯨の保有する資産が一般的に30〜40%の損失を抱えていることを示しています。

累積アドレスの実勢価格(Realized Price of Accumulation Addresses)は、Glassnodeなどのオンチェーン分析プラットフォームが重要視する指標です。これは、累積アドレスが保有するイーサリアムの平均買付コストを計算したもので、市場価格がこれを下回ると、最も堅実な長期保有者さえも損失状態に陥っていることを意味します。これは通常、市場の極度の悲観を示すサインですが、過去の経験からは底値付近とも考えられます。

累積アドレス被弾の三つの意味合い

底値シグナル:歴史的に、累積アドレスが損失に陥ると、市場は周期的な底値に近づく傾向がある

売り圧力の抑制:長期保有者は損失があっても慌てて売却せず、市場の売り圧力を抑える

逆張りの指標:最も堅実な強気派が被弾しているときこそ、買い時の好機とされる

ただし、アナリストのCW8900は、イーサリアムの巨鯨たちは市場から撤退せず、むしろ保有を増やしていると指摘しています。「彼らの増持行動はより積極的になっている。今の価格はイーサリアムの巨鯨にとって非常に魅力的かもしれない」と述べています。このように、帳簿上の損失が数十億ドルにのぼる中でも買い増しを続ける行動は、相当な信念と資金力を要します。長期的な価値を信じる機関だけが、こうした行動を取ることができるのです。

イーサリアムETF保有者の苦境:取引価格はエントリー価格を下回る

同時に、ETF投資家もますます厳しい状況に直面しています。BloombergのシニアアナリストJames Seyffartは、イーサリアムETFの保有者の現状はビットコインETFよりも悪いと指摘しています。ETHの価格は2000ドル以下で推移し、推定平均コスト基準の約3500ドルを大きく下回っています。Seyffartは、「底値に近づいたとき、下落幅は60%超に達した。これは2025年4月に見られたETHの下落率にほぼ一致する」と述べています。

3500ドルの平均コスト基準は、ETH ETF保有者の平均損失が約43.7%に達していることを意味します。これは非常に痛みを伴う損失で、多くの伝統的投資家の許容範囲を超えています。退職金口座や資産運用を通じてETH ETFに投資している保守的な投資家にとっては、こうした損失はパニックや信頼喪失を引き起こす可能性があります。

しかし、Seyffartは、市場の下落にもかかわらず、多くのETF保有者は保有を続けていると強調します。イーサリアムETFの純資産は約150億ドルから120億ドル未満に減少しています。これはビットコインETFと比べると売却が激しいことを示しますが、「全体としては(現時点で)かなり良好な銘柄だ」とも述べています。

「ダイヤモンドハンズ」(Diamond Hands)という用語は、価格が大きく下落しても投げずに持ち続ける投資家を指します。Seyffartはこの表現を使い、ETH ETF保有者の堅持を評価しています。純資産の減少は30億ドル、比率にして20%に過ぎません。損失幅が40%超であることを考えると、わずか20%の流出率は、多くの保有者が堅持を選択したことを示しています。

BeInCryptoも報じている通り、イーサリアム取引所の純保有変動指標はマイナスに転じています。これは、取引所から引き出されたETHの量が預入れされたETHの量を上回っていることを意味します。このパターンは、長期保有を意図した資金の流出を示唆しています。逆に、ETHを取引所に預ける行動は、売却準備のサインとみなされます。

現状、イーサリアムは信念の圧縮段階にあると考えられます。価格は圧力を反映していますが、資本行動は主要な参加者が保有を続けていることを示しており、場合によっては増持も見られます。この粘り強さが持続的な回復に繋がるかは、より広範な市場状況や、今後数週間でイーサリアムが重要な技術水準を取り戻せるかにかかっています。

関連記事

Suiは、Coinbaseがサポートするトークン標準として、EthereumとSolanaに参加しました

デンマーク最大の銀行、Danske Bankは、投資家向けにビットコインとイーサリアムのETPを提供し、8年にわたる暗号通貨禁止措置を終了しました。

ExodusはBTCとETHの売却を発表した一方、SOLの保有を増やし、ビットコインの保有量は1,694枚に減少