バークレイのレポートは、連邦準備制度の新議長パウエルの「陰謀」を解読:バランスシート縮小をやめて債券の期間を短縮しないと、利下げの嵐を引き起こす

バンク・オブ・アメリカの最新レポートによると、間もなく連邦準備制度理事会(FRB)を率いることになるケビン・ウォーシュ(Kevin Warsh)は、「短期と長期の交換」戦略を通じてFRBの資産負債表を再構築する可能性がある。これは規模を縮小せずに、保有期間を大幅に圧縮することを意味する。この操作には財務省が短期国債の新規発行(新協定)を協調させる必要があるが、それでも長短国債の期限プレミアムを押し上げ、FRBがより低い金利でヘッジを行うことを促し、市場予想を超える利下げの変革を引き起こす可能性がある。本稿は楊宸によるウォール街見聞の解説記事を、動区動趨が翻訳・編集したものである。

(前提:衝撃!トランプがケビン・ウォーシュをFRB議長に指名、6月の利下げ確率が50%に迫る)

(背景補足:2026年のFRB政権交代:パウエル時代の終焉と米国金利の「一直線の引き下げ」)

本文目次

- 現状の持続は困難:ウォーシュが見る「歪んだ」資産負債表

- ハードランディングリスク:なぜ量的緩和の再開だけでは不十分なのか

- ウォーシュの「手術刀」:短期国庫券購入による期間圧縮

- 重要な駆け引き:FRBと財務省の「新協定」

- 結末の予測:より急な利回り曲線とより低い金利

ウォーシュ(ウォッシュ)は、FRBの資産負債表が「過度に膨張し、期間が長すぎる」と考えており、財務省と協調して長期国債の大規模な保有から短期国庫券への移行を目指している。この操作は長短国債の期限プレミアムを押し上げ、結果的にFRBの政策金利を引き下げる圧力となる。

バークレイズ(Barclays)の2月10日付金利研究レポートによると、

流動性危機を引き起こさずにFRBの市場影響力を縮小(Reduce the Fed’s footprint)するために、FRBはもはや資産負債表の総額を抑えることに固執せず、満期の資産を短期国庫券に再投資してポートフォリオの期間を短縮する方向に向かう可能性が高い。

この「短期と長期の交換」戦略は表面上は資産の置き換えに過ぎないが、実質的には巨大な期間リスク(Duration Risk)を民間市場に押し付け、市場の期限プレミアムの再評価を促す。

また、供給ショックによる長期金利の急上昇を緩和し、金融環境の引き締めを防ぐために、FRBは短期政策金利の引き下げを行う必要がある。レポートの核心論理は以下の通り:

現状の持続は困難:ウォーシュが見る「歪んだ」資産負債表

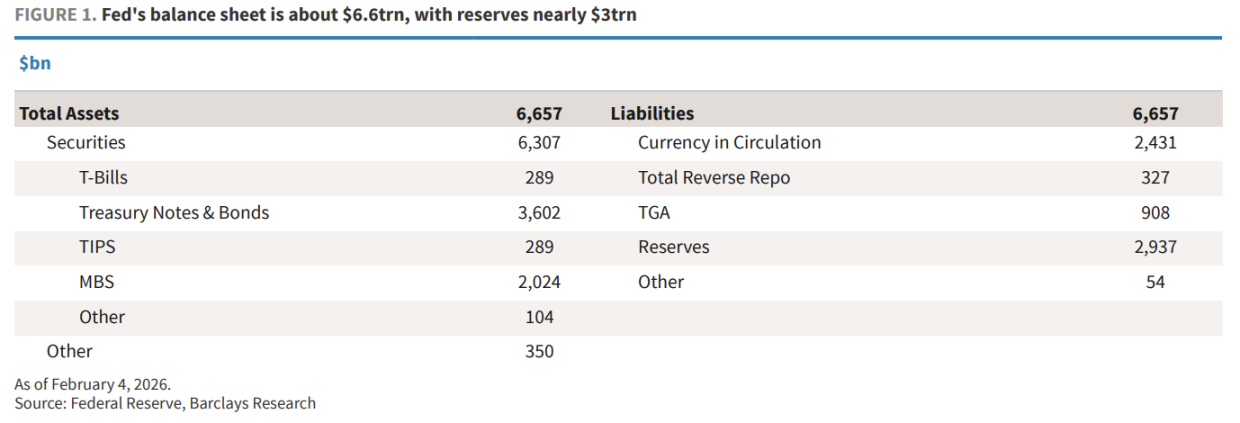

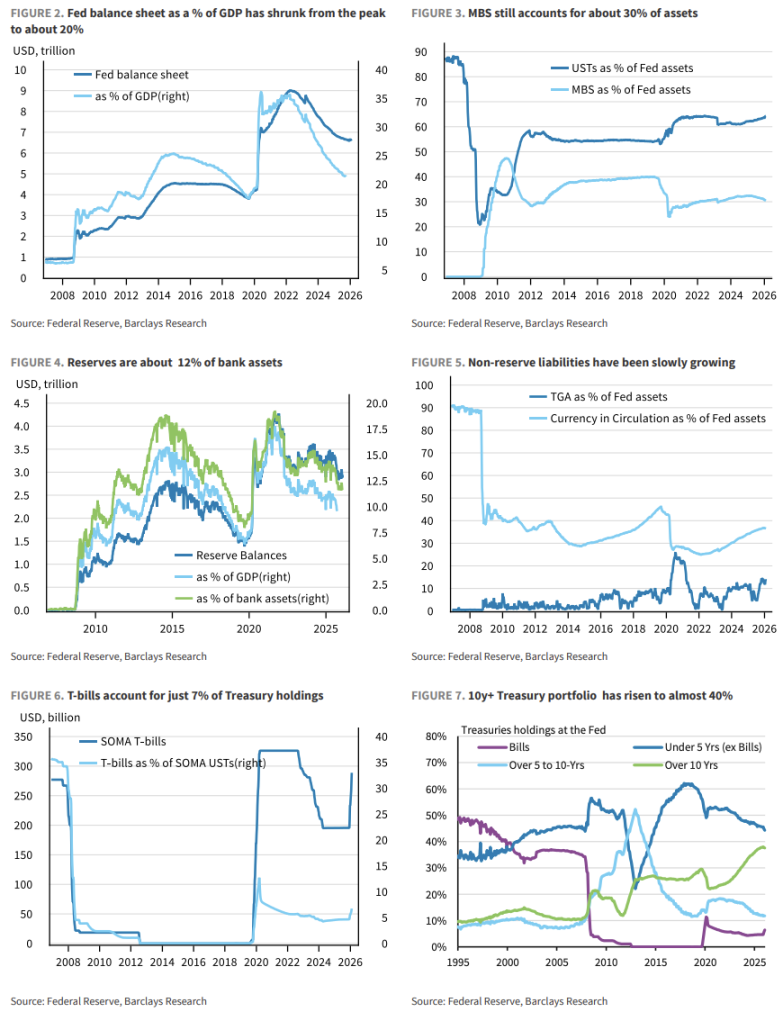

2026年初時点で、FRBの資産負債表は約6.6兆ドルに達し、パンデミック前の4.4兆ドルやグローバル金融危機(GFC)前の0.9兆ドルを大きく上回っている。

バークレイズは、より「ハト派」のウォーシュが容認し難い構造的問題として次の点を指摘する:

1、規模が巨大:準備金残高は約3兆ドルに迫り、銀行資産の12%を占める。

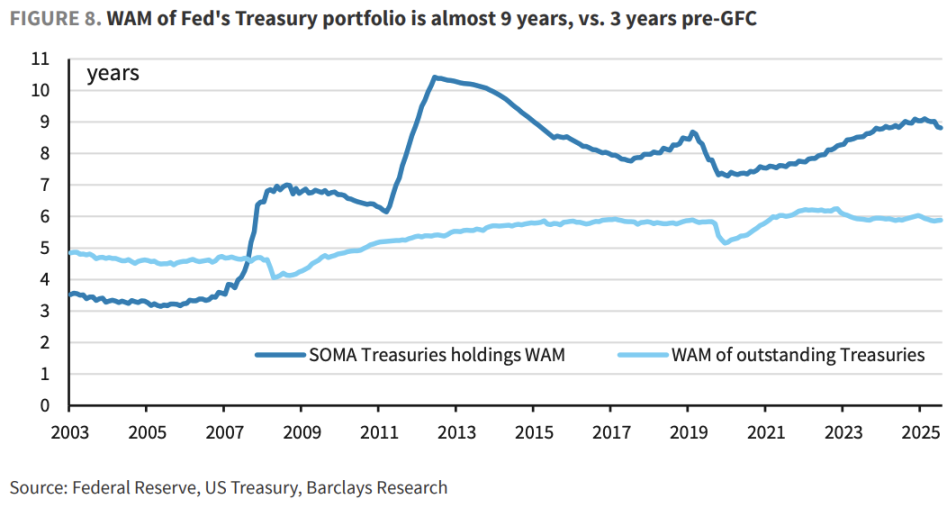

2、期間が長すぎる:現在のFRBの国債ポートフォリオの加重平均期限(WAM)は約9年であり、GFC前の3年と比べて長い。

3、保有構造の偏り:10年以上の国債の比率は40%に達し、短期国庫券(T-bills)はわずか7%(GFC前は36%)に過ぎない。

ウォーシュはすでに公に表明している:「FRBの膨大な資産負債表……は大きく縮小できる。」彼は、FRBの市場介入が少なかった時代への回帰を望んでいる。

ハードランディングリスク:なぜ量的緩和の再開だけでは不十分なのか?

もしウォーシュが準備金管理の停止(RMPs)や量的緩和(QT)の再開を通じて資産規模を縮小しようとすれば、非常に高いリスクを伴う。

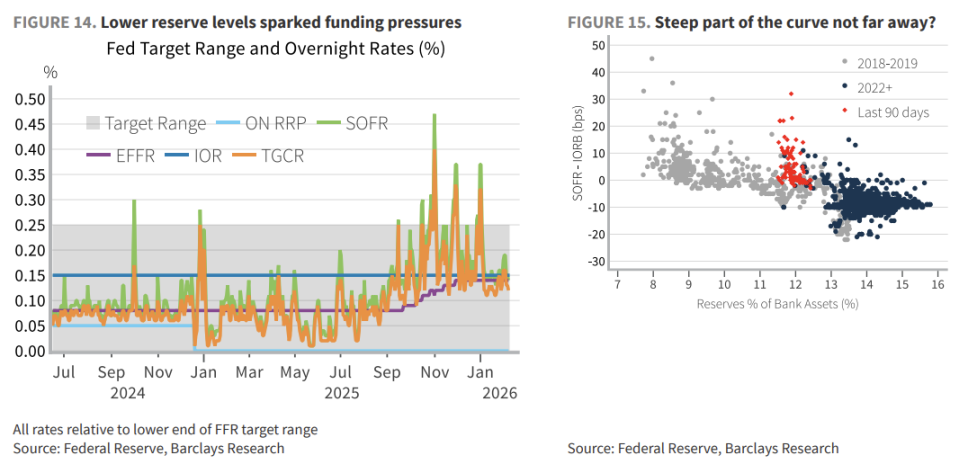

現在の銀行システムは「十分な準備金」体制の下で運用されている。銀行の準備金需要は流動性カバレッジ比率(LCR)、内部リスク管理、支払い需要によって駆動されており、これは線形関数ではなく、非線形かつ予測困難な曲線である。

2019年9月のリポ市場危機が示すように、準備金水準が希少臨界点に達すると、資金調達市場の圧力は瞬時に爆発的に高まる。

もしFRBが無理に準備金を削減すれば、市場を予期せぬ急峻な需求曲線の「鋭い部分」に押し込み、短期金利の急騰やレバレッジ解消のパニックを引き起こし、最終的には2020年3月のように市場に再び介入せざるを得なくなるだろう。これは本来のバランスシート縮小の目的と完全に逆行する。

ウォーシュの「手術刀」:短期国庫券購入による期間圧縮

資産を直接売却できない以上、ウォーシュの代替策は期間を短縮することにある。

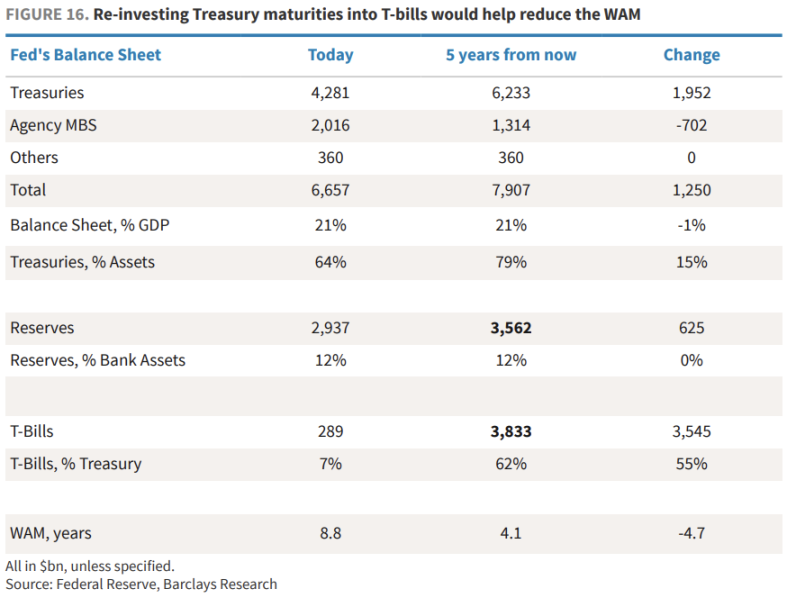

バークレイズは、次の戦略を推奨している:FRBは満期の中長期証券(Notes/Bonds)を同じ資産に再投資せず、市場を通じて短期国庫券(T-bills)に振り向ける。

今後5年で、米国の証券・債券の満期は約1.9兆ドルに達する見込み。これをこの戦略で処理すれば、5年後にはFRBのT-bills保有額は現在の約2890億ドルから約3.8兆ドルに増加し、国債全体に占める比率は60%に達する。これにより、FRBの資産の平均期間は9年から4年に短縮され、GFC前の水準に近づく。

この措置は、FRBの資産負債表の金利リスクを大きく低減し、その後の政策運営に柔軟性をもたらす。

重要な駆け引き:FRBと財務省の「新協定」

しかし、この戦略の効果は、財務省の協力次第である。これがウォーシュが言う「新協定」(New Accord)だ。

シナリオA:協調のない「災害シナリオ」

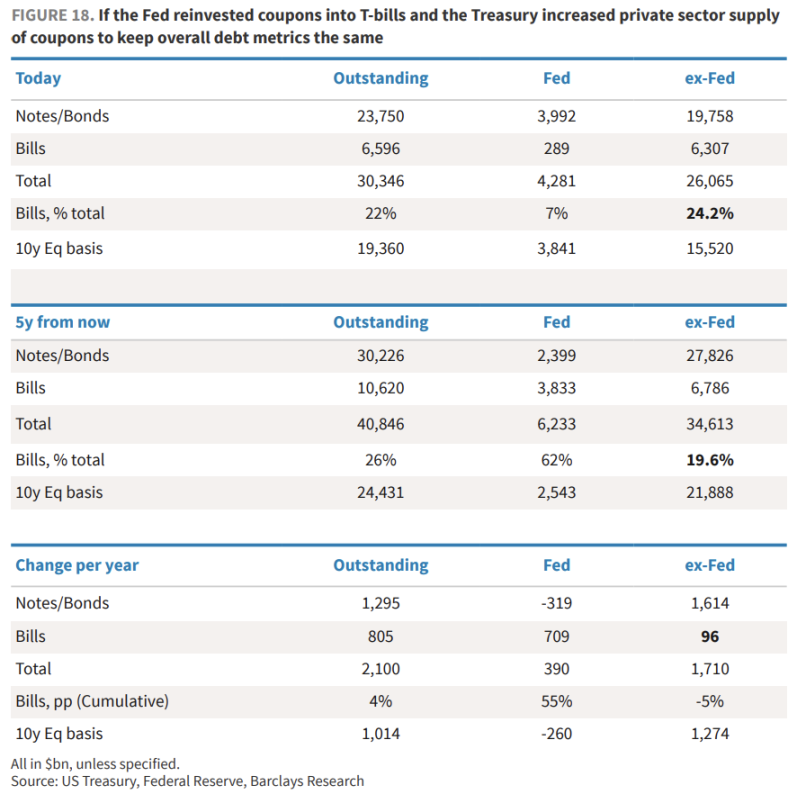

FRBが長期国債の入札において買い入れを停止し、財務省が不足分を民間に長期債(クーポン債)として追加発行した場合、民間は約1.7兆ドル(10年物と同等の規模)を追加で吸収しなければならなくなる。

これにより長期米国債の需給バランスが崩れ、期限プレミアムが大きく上昇、バークレイズは10年物利回りが40〜50ベーシスポイント上昇すると見積もる。

シナリオB:合意の「暗黙の了解」

より望ましいのは、財務省が民間への長期債発行量を維持しつつ、FRBの新たな需要に対応してT-billsの増発を行うことだ。この場合、民間のT-bills保有比率は約24%に安定し、全体の債務の平均期限も71ヶ月から約60ヶ月に短縮されるが、市場の激しい動揺は避けられる。

結末の予測:より急な利回り曲線とより低い金利

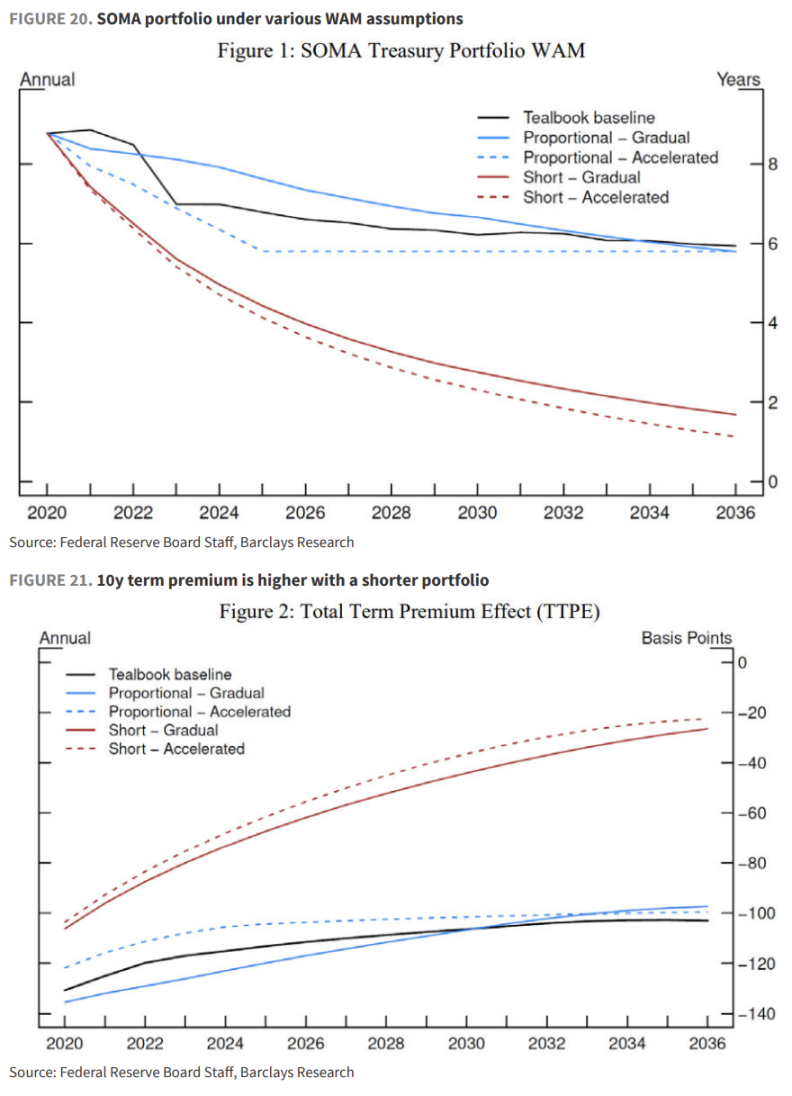

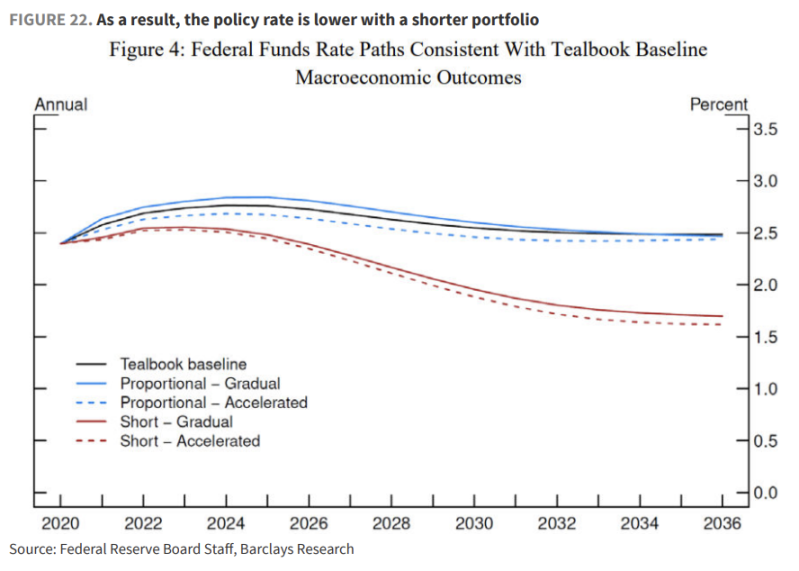

バークレイズは、2019年のFRB委員会の研究を引用し、直感に反するが極めて重要な結論を導き出している:ポートフォリオの期間短縮は、実質的に金利の引き上げと同じ効果を持ち、これをヘッジするためには政策金利の引き下げが必要となる。

モデルによると、

1、期限プレミアムの上昇:財務省の協力があっても、市場は期間供給の増加を予期し、期限プレミアムを押し上げる。

2、利下げによる補償:研究は、同じ経済成長(インフレ率と失業率を一定に保つ)を維持するために、短期ポートフォリオを採用した場合、連邦基金金利は基準より25〜85ベーシスポイント低くなる必要があると示す。

バークレイズは、ウォーシュの資産負債表正常化は長期にわたる工程であり、その過程で投資家は次のリスクに直面すると強調する:リパルリスクプレミアムの上昇(準備金の底を探るFRBの試行)、期限プレミアムの上昇(利回り曲線の急峻化)、そして政策金利の低下(金融環境の引き締めを相殺するため)。

投資家にとっては、これらは「前端(利下げ期待に賭ける)」を積極的に買い、長期には慎重になる(リスクプレミアムの上昇を求める)ことを意味している。