Goldman Sachs revela investimento de 2,3 mil milhões de dólares em criptomoedas! De ceticismo a abraçar ativos como BTC e XRP

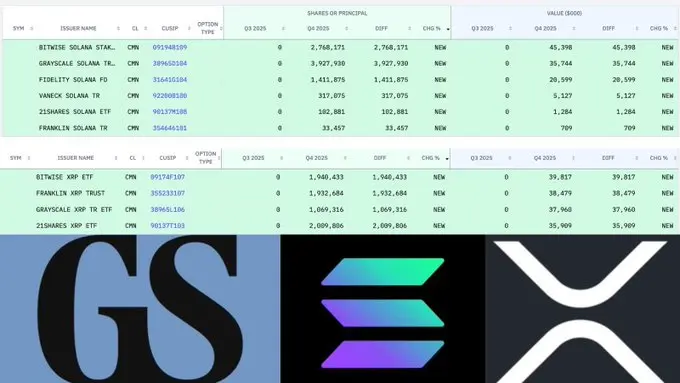

A Goldman Sachs revelou uma exposição de criptomoedas de 2,36 mil milhões de dólares no seu documento 13F do quarto trimestre de 2025, incluindo posições de 1,1 mil milhões de dólares em BTC, 1 mil milhões de dólares em ETH, 153 milhões de dólares em XRP e 108 milhões de dólares em SOL. Estas posições são detidas através de instrumentos regulados, como ETFs de XRP, e não por aquisição direta das moedas. A Goldman Sachs gere ativos no valor de 3,6 biliões de dólares, e esta iniciativa marca uma mudança de ceticismo para uma abordagem cautelosa na adoção de criptomoedas.

Análise da posição de 2,36 mil milhões de dólares: a lógica de alocação de criptomoedas da Goldman Sachs

(Fonte: SEC)

Na sua documentação 13F do quarto trimestre de 2025, a Goldman Sachs revelou uma exposição significativa a criptomoedas, indicando que detém ativos digitais no valor superior a 2,36 mil milhões de dólares. O formulário 13F é uma obrigação da Securities and Exchange Commission (SEC) dos EUA, que exige que investidores institucionais com ativos sob gestão superiores a 100 milhões de dólares apresentem trimestralmente as suas posições. Este documento oferece uma janela para as estratégias de investimento das principais instituições. A inclusão de uma posição tão relevante em criptomoedas nesta documentação marca uma viragem histórica na postura de Wall Street face aos ativos digitais.

O documento mostra que a Goldman detém 1,1 mil milhões de dólares em Bitcoin, 1 mil milhões de dólares em Ethereum, 153 milhões de dólares em XRP e 108 milhões de dólares em Solana, representando cerca de 0,33% do seu portefólio reportado. Esta configuração revela várias características-chave da sua estratégia de investimento em criptomoedas. Primeiro, que cerca de 89% do investimento em cripto está concentrado em Bitcoin e Ethereum, as duas principais e mais líquidas criptomoedas, indicando uma preferência por ativos de maior maturidade e liquidez. Em segundo lugar, a presença de XRP e SOL demonstra que a Goldman não é totalmente conservadora, estando disposta a fazer alocações táticas em altcoins selecionadas.

Ao analisar detalhadamente o documento, verifica-se que a maior parte do investimento em XRP provém de fundos negociados em bolsa (ETFs) regulados, com uma posição de aproximadamente 152 milhões de dólares. Este detalhe é crucial, pois revela a forma como a Goldman participa no mercado de criptomoedas: através de instrumentos regulados, como ETFs, em vez de compra direta e custódia de tokens. Esta estratégia oferece vantagens em termos de conformidade, liquidez e gestão de risco. Os ETFs são geridos por entidades profissionais que cuidam da custódia e segurança dos tokens, eliminando a necessidade de a Goldman construir uma infraestrutura complexa de gestão de ativos digitais.

Atualmente, o ETF de XRP spot nos EUA possui um valor líquido total superior a 1,04 mil milhões de dólares, tendo sido negociado há 56 dias, com apenas 4 dias de saída de fundos. A forte entrada de capital indica uma crescente procura institucional por XRP, sendo que a posição de 152 milhões de dólares faz da Goldman um dos maiores detentores institucionais do ETF de XRP. Com base num total de ativos de 1,04 mil milhões de dólares, a participação da Goldman representa cerca de 14,6%, uma concentração que demonstra confiança na moeda, não sendo uma alocação especulativa, mas uma decisão estratégica bem ponderada.

Distribuição da posição de 2,36 mil milhões de dólares em criptomoedas da Goldman Sachs

Bitcoin (BTC): 1 mil milhões de dólares — 46,6% do total em cripto

Ethereum (ETH): 1 mil milhões de dólares — 42,4%

XRP: 153 milhões de dólares — 6,5%

Solana (SOL): 108 milhões de dólares — 4,6%

Esta configuração reflete a estratégia clássica de investimento institucional “core-satellite”: uma base sólida em ativos considerados mais seguros e líquidos (BTC e ETH), complementada por posições táticas em altcoins com potencial de crescimento elevado (XRP e SOL), visando otimizar o retorno ajustado ao risco.

Até início de 2026, a Goldman Sachs gere cerca de 3,6 biliões de dólares em ativos de clientes institucionais e privados. Além disso, opera uma vasta gama de serviços de trading, gestão de ativos e private banking. Como um barómetro de mercado, as suas posições reveladas frequentemente refletem o sentimento mais amplo do setor institucional. Apesar de as posições em cripto representarem apenas 0,066% do total sob gestão, o seu valor absoluto supera o de muitos fundos especializados em criptomoedas.

De “esquema” a 2,3 mil milhões de dólares: a mudança dramática na postura da Goldman Sachs

Historicamente, a Goldman Sachs tinha uma postura cética relativamente ao Bitcoin. Antes de 2020, executivos e equipas de investigação descreviam o Bitcoin como um ativo especulativo, com utilidade limitada como moeda e sem fluxo de caixa intrínseco. A empresa considerava as criptomoedas inadequadas para carteiras conservadoras, destacando a sua volatilidade e riscos regulatórios. Em 2018, analistas da Goldman chegaram a publicar relatórios a afirmar que “criptomoedas não constituem uma classe de ativos”.

Após 2020, com o aumento da procura institucional, a postura da Goldman Sachs começou a suavizar. Reativou a sua divisão de trading de criptomoedas, expandiu os canais de derivados e publicou relatórios reconhecendo o potencial do Bitcoin como proteção contra a inflação, embora sem o considerar uma classe de ativos principal. Em 2021, começou a oferecer produtos de investimento relacionados com Bitcoin a clientes de private banking, limitando-se a futuros e produtos estruturados, sem aquisição direta de tokens.

Após o inverno cripto de 2022, a Goldman Sachs reforçou a sua atenção às infraestruturas e riscos de contraparte. A falência de plataformas como FTX, Celsius e Voyager confirmou as suas preocupações iniciais, permitindo-lhe evitar envolvimento direto nestes mercados. Esta crise também evidenciou o valor de instrumentos regulados, facilitando o lançamento de ETFs spot em 2024 e a entrada massiva da Goldman no setor.

Recentemente, a estratégia da Goldman Sachs em cripto tornou-se mais cautelosa. Participa através de ETFs, produtos estruturados e tokenização de ativos, mantendo uma postura de “participação com cautela”. A sua alocação de 0,33% do portefólio reflete esta abordagem: para uma entidade que gere 3,6 biliões de dólares, este nível de exposição demonstra reconhecimento do potencial de crescimento do setor, ao mesmo tempo que mantém a prudência. Caso o mercado cripto sofra uma queda, as perdas da Goldman não ultrapassarão 0,33% do seu total de ativos, mantendo o risco sob controlo.

Este documento simboliza a mudança de postura da Goldman Sachs, que passa de cética a participante cautelosa, usando instrumentos regulados para expandir de forma gradual a sua exposição ao setor de criptomoedas. Esta evolução não foi repentina, mas resultado de anos de observação, testes e avaliação de riscos. De uma postura de rejeição total a uma participação experimental, até à alocação substancial de 2,36 mil milhões de dólares, a trajetória da Goldman Sachs no universo cripto reflete a evolução do setor financeiro tradicional perante os ativos digitais.

Por que XRP atrai a Goldman Sachs? A lógica por trás de 152 milhões de dólares

(Fonte: SoSoValue)

A Goldman Sachs decidiu alocar 153 milhões de dólares em XRP, uma posição relativamente rara entre instituições de Wall Street. Durante muito tempo, a XRP foi considerada um ativo de alto risco devido ao litígio com a SEC. No entanto, em 2023, a Ripple obteve algumas vitórias no processo, e o lançamento de um ETF de XRP spot em 2025 removeu um grande obstáculo à participação institucional.

Através do ETF de XRP, a Goldman detém aproximadamente 152 milhões de dólares em XRP, o que indica uma exposição regulada e baseada no mercado, sem aquisição direta de tokens. Esta abordagem oferece vantagens em termos de conformidade regulatória. A posse direta de XRP pode envolver questões legais complexas, incluindo a classificação do token como security, questões de contabilidade e responsabilidades de custódia. Com o ETF, esses problemas são resolvidos pelo emissor e pelo custodiante, cabendo à Goldman apenas gerir o risco de mercado.

A lógica de investimento em XRP pode estar relacionada com o seu uso prático no setor de pagamentos transfronteiriços. A RippleNet já estabeleceu parcerias com centenas de instituições financeiras globais, processando volumes crescentes de transações internacionais. Para uma instituição como a Goldman, com forte presença no setor financeiro internacional, o XRP como moeda ponte tem potencial estratégico. Se o XRP se tornar uma ferramenta padrão para pagamentos globais, os primeiros investidores poderão obter retornos significativos.

Além disso, a menor volatilidade do XRP (comparada ao Bitcoin) pode ser outro fator de atratividade. Apesar de ainda ser um ativo de risco elevado, o XRP tende a apresentar oscilações menores do que o Bitcoin e altcoins de menor capitalização. Para instituições que precisam explicar decisões de investimento a clientes e reguladores, uma volatilidade relativamente controlada reduz a complexidade da gestão de portefólio.

A alocação de 108 milhões de dólares em Solana também merece destaque. Como uma blockchain emergente de 2021, a Solana demonstra o reconhecimento da Goldman por infraestruturas de alta performance. A sua rápida expansão em DeFi, NFTs e ativos tokenizados reforça a visão de longo prazo da instituição nesta tecnologia.

Related Articles

Peter Brandt provoca debate sobre Bitcoin Banana com perspetiva cada vez mais restrita

Nova versão do Bitcoin Core lançada: Correções para migração de carteira e estabilidade P2P - U.Today

Nas últimas 1 hora, o valor liquidado na rede ultrapassou 84 milhões de dólares, sendo que o valor liquidado em BTC atingiu 41,71 milhões de dólares