巴克萊報告解讀聯準會新主席華許「陽謀」:不縮表改縮債券久期,將引爆降息風暴

巴克萊最新報告指出,即將接掌聯準會的華許(Kevin Warsh)或透過「以短換長」策略重塑聯準會資產負債表——不削減總規模,而是大幅壓縮持倉久期。此舉需仰賴財政部配合增發短期國庫券(新協議),但即便如此仍將推升長短期國債的期限溢價,進而迫使聯準會以「更低利率」對沖,可能觸發降息幅度超出市場預期的投資變局。本文源自 楊宸 發布於華爾街見聞之文章,由動區動趨編譯潤飾而成。

(前情提要:重磅!川普提名凱文·華許接掌美國聯準會,Fed 六月降息機率上升逼近 50%)

(背景補充:2026 年聯準會政權更迭:鮑爾時代終結,美國利率恐被「一路砍到底」)

本文目錄

- 現況難以為繼:華許眼中「畸形」的資產負債表

- 硬著陸風險:為何無法單純重啟量化緊縮?

- 華許的「手術刀」:購入短期國庫券壓縮久期

- 關鍵博弈:聯準會與財政部的「新協議」

- 終局推演:更陡峭的殖利率曲線與更低的利率

華許(沃什)認為聯準會的資產負債表「過度膨脹且久期偏長」,期望藉由財政部發債協調,將聯準會的持倉從長天期國債大規模轉向短天期國庫券。此一操作將帶動長短期國債期限溢價攀升,從而倒逼聯準會調降政策利率。

據巴克萊(Barclays)2 月 10 日發布的利率研究報告分析:

為在不觸發流動性危機的前提下縮減聯準會的市場影響力(Reduce the Fed’s footprint),聯準會很可能不再執著於壓低資產負債表總額,轉而透過將到期債券再投資於短期國庫券,達成投資組合久期的下降。

這套「以短換長」的策略表面上僅是資產置換,實質卻是將龐大的期限風險(Duration Risk)甩回給民間市場,進而觸發市場對期限溢價的重新定價。

而為了緩解長端殖利率因供給衝擊大幅走高所帶來的金融環境緊縮,聯準會勢必得在短端政策利率上實施降息以求平衡。報告的核心邏輯如下:

現況難以為繼:華許眼中「畸形」的資產負債表

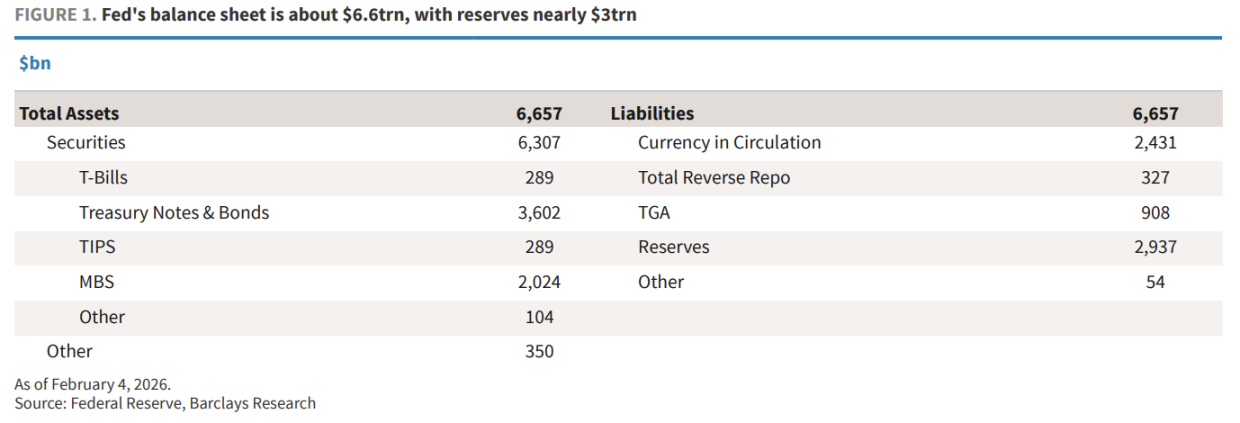

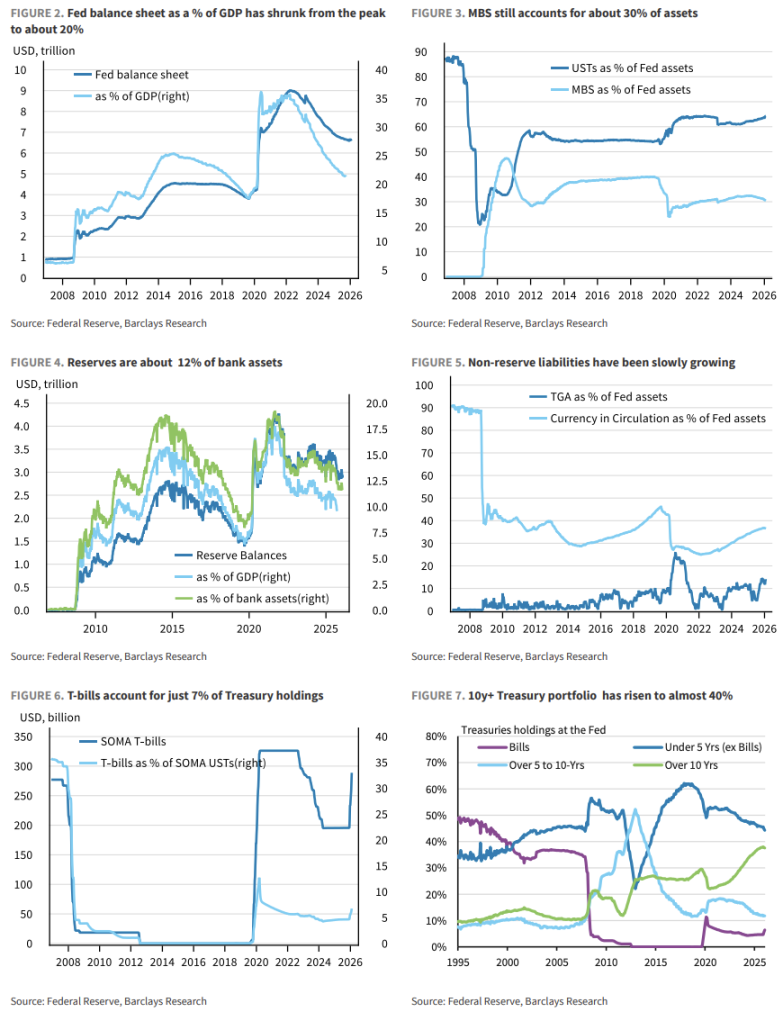

截至 2026 年初,聯準會資產負債表規模約為 6.6 兆美元,遠高於疫情前的 4.4 兆美元以及全球金融危機(GFC)前的 0.9 兆美元。

巴克萊指出,更令「鷹派」華許難以容忍的是其結構問題:

1、規模過大:準備金餘額逼近 3 兆美元,佔銀行資產的 12%。

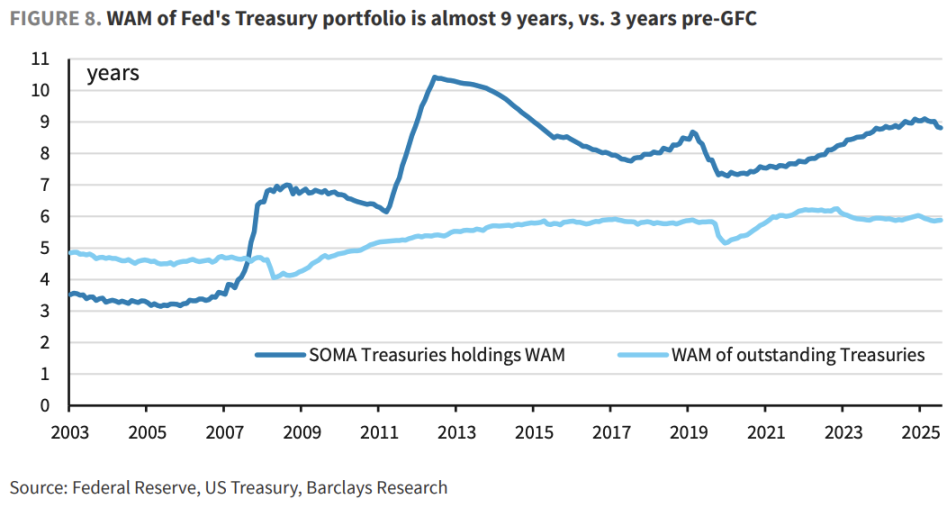

2、久期過長:目前聯準會持有的國債組合加權平均期限(WAM)約為 9 年,GFC 前僅 3 年。

3、持倉結構失衡:10 年期以上國債佔比升至 40%,而短期國庫券(T-bills)僅佔國債組合的 7%(GFC 前高達 36%)。

華許已公開表態:「聯準會臃腫的資產負債表……可以大幅瘦身。」他渴望回歸聯準會對市場干預較小的年代。

硬著陸風險:為何無法單純重啟量化緊縮?

若華許試圖透過暫停準備金管理購買(RMPs)或重啟量化緊縮(QT)來削減資產規模,風險極為可觀。

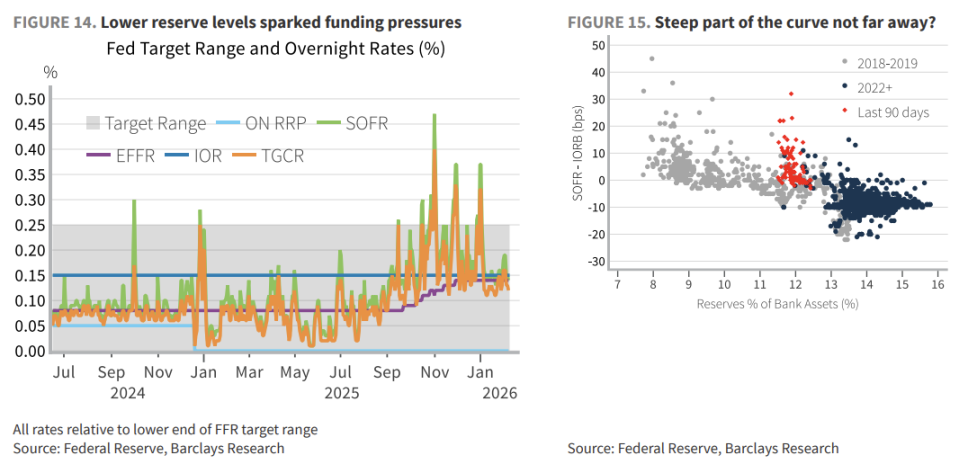

當前銀行體系運行在「充足準備金」架構下。銀行對準備金的需求受流動性覆蓋率(LCR)、內部風險管理及支付需求驅動——這並非一條線性函數,而是一條非線性且難以預判的曲線。

正如 2019 年 9 月回購市場危機所印證的,一旦準備金水位觸及稀缺臨界點,融資市場壓力將瞬間爆發。

倘若聯準會強行削減準備金,極可能在毫無預警的情況下,把市場推入需求曲線的「陡峭地帶」——導致隔夜融資利率飆升、去槓桿恐慌蔓延,最終迫使聯準會如同 2020 年 3 月般被迫重返市場救場。這與縮表的初衷完全背道而馳。

華許的「手術刀」:購入短期國庫券壓縮久期

既然無法直接拋售資產,華許的替代方案便是縮短久期。

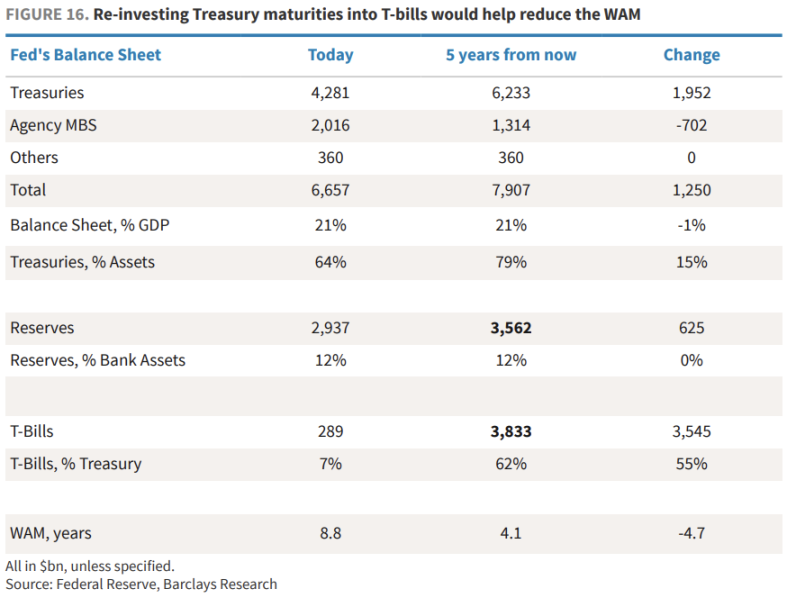

巴克萊推演了一套核心策略:聯準會不再將到期的中長期票據/債券(Notes/Bonds)再投資於同類資產,而是經由次級市場將其轉投至短期國庫券(T-bills)。

未來五年內,美國約有 1.9 兆美元的票據/債券陸續到期。若聯準會貫徹此策略,五年後其持有的 T-bills 將從目前的 2,890 億美元暴增至約 3.8 兆美元,佔國債組合比重高達 60%。聯準會投資組合的久期將從 9 年降至 4 年,接近 GFC 前的常態水準。

此舉將大幅降低聯準會資產負債表的利率風險敞口,並為後續的政策操作預留更多彈性空間。

關鍵博弈:聯準會與財政部的「新協議」

然而,這套策略能否奏效,仍有賴財政部的配合。這正是華許口中的「新協議」(New Accord)。

情境 A:缺乏協調的「災難場景」

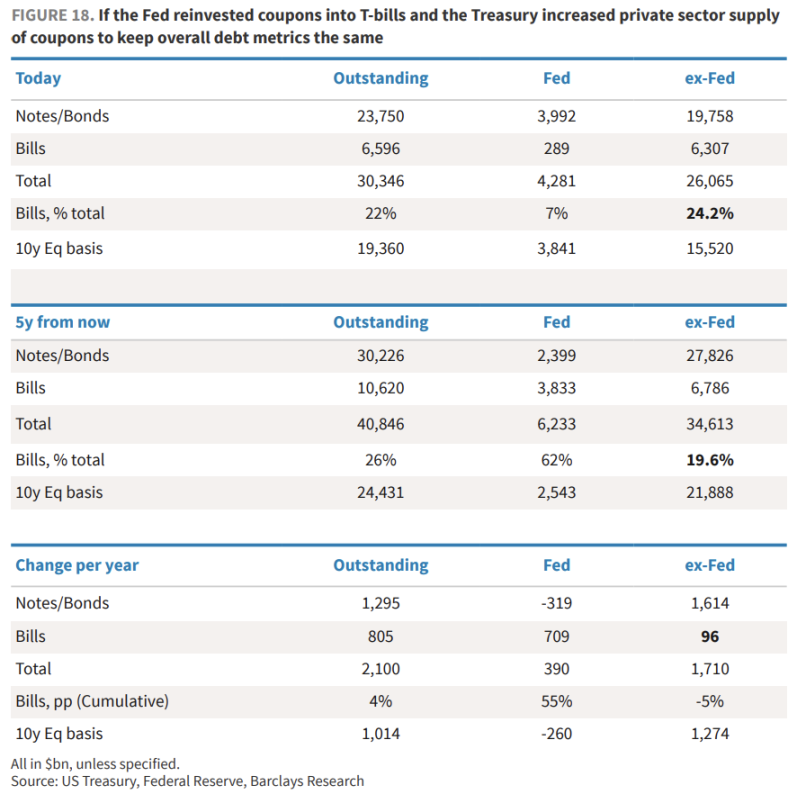

若聯準會停止在拍賣中認購長期國債,而財政部為填補缺口選擇向民間增發長債(Coupon):民間部門將不得不額外吸收約 1.7 兆美元(以 10 年期等價量計)的久期供給。

此舉將造成長天期美債供需嚴重失衡,大幅推升期限溢價——巴克萊估計將推高 10 年期殖利率 40 至 50 個基點。

情境 B:必須達成的「默契」

較為理想的路徑是:財政部維持對民間部門的長債發行量不變,改以增發 T-bills 來因應聯準會的新增需求。在此情境下,民間部門持有的 T-bills 份額將穩定在 24% 左右。

儘管財政部整體債務的平均期限會從 71 個月縮短至約 60 個月,但這能有效避免市場劇烈震盪。

終局推演:更陡峭的殖利率曲線與更低的利率

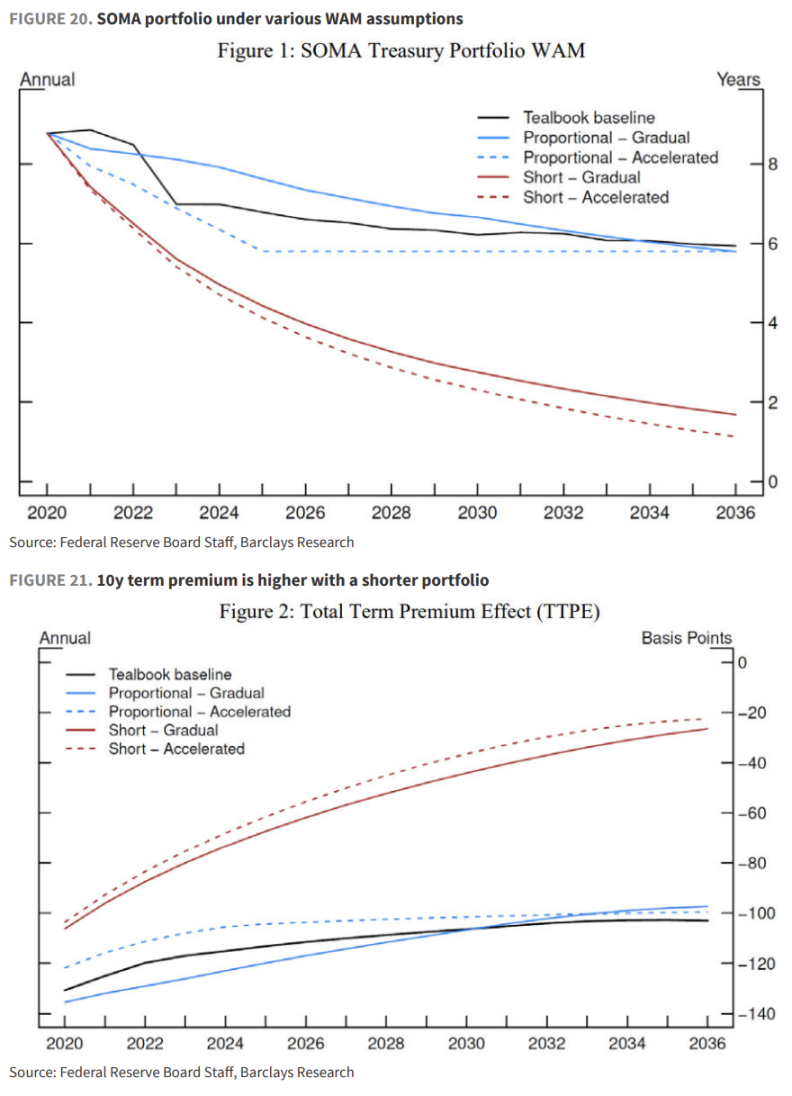

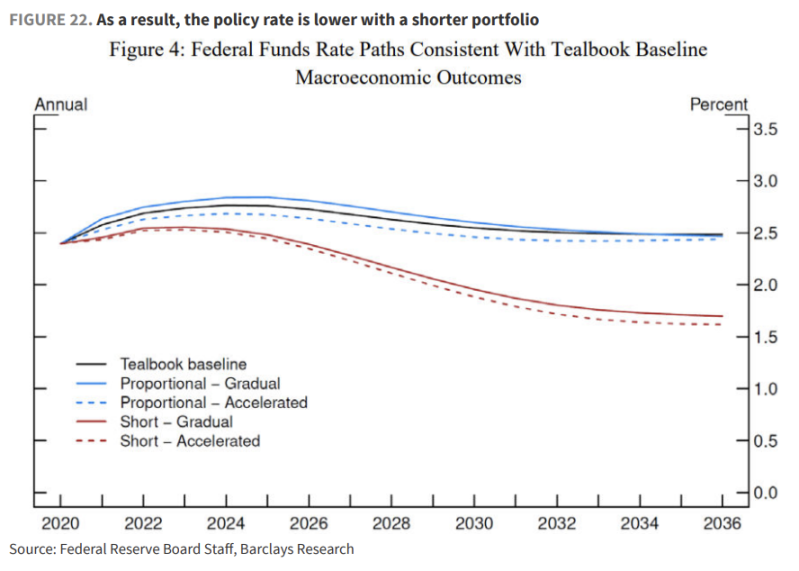

巴克萊援引聯準會委員會工作人員 2019 年的一項研究,得出一個反直覺但極為關鍵的結論:投資組合久期的縮短,實質上等同於變相升息,因此需透過調降政策利率來予以對沖。

數據模型顯示:

1、期限溢價攀升:即使有財政部從旁配合,市場仍會因預期過渡期內久期供給增加,而推動期限溢價走高。

2、降息作為補償:研究指出,為維持相同的總體經濟產出(通膨率與失業率不變),若聯準會採取短久期投資組合,聯邦基金利率需較基準情形低 25 至 85 個基點。

巴克萊強調,華許的資產負債表正常化是一場歷時多年的漫長工程。在此過程中,投資人將面臨的是:更高的回購風險溢價(源於聯準會試探準備金底線)、更高的期限溢價(殖利率曲線陡峭化)以及更低的政策利率路徑(為抵消金融環境緊縮)。

對投資人而言,這意味著應做多前端(押注降息幅度超預期),同時對長端保持審慎態度(要求更高的風險補償)。