Bank of New York Mellon advierte: si la Reserva Federal reduce las tasas de interés de manera agresiva, el dólar estadounidense podría depreciarse un 10% este año

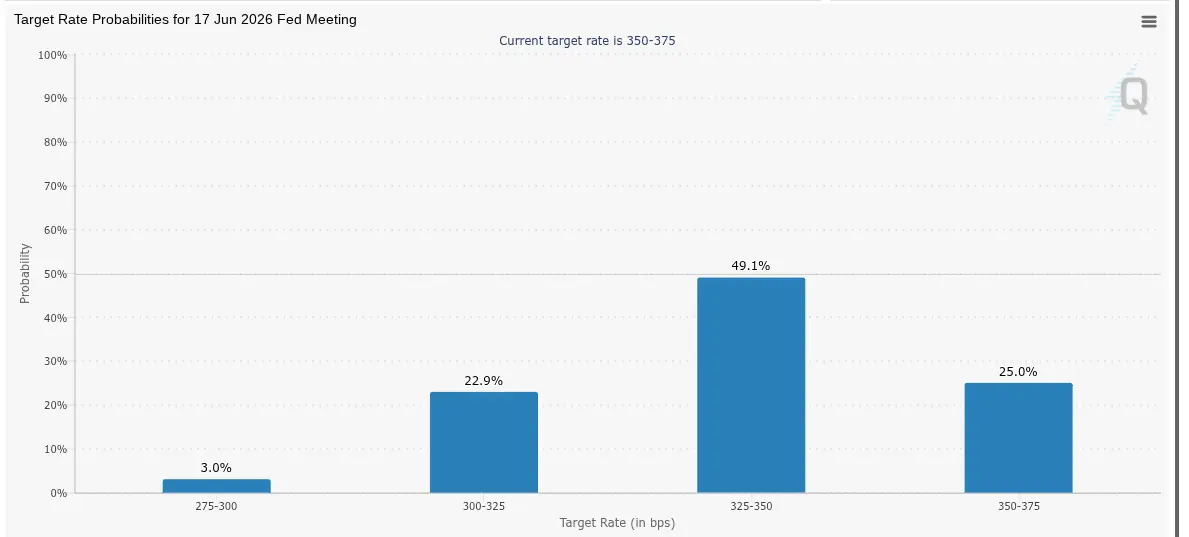

El estratega del Bank of America advierte que si la Reserva Federal adopta una política de flexibilización más agresiva de lo esperado, el dólar estadounidense podría experimentar su peor caída en una década. La posibilidad de dos recortes de tasas ya es una base, y tres también podrían ocurrir, lo que reduciría la diferencia de tasas y provocaría que los inversores extranjeros vendan dólares. Trump ha nominado a Kevin Warsh para reemplazar a Jerome Powell como presidente de la Reserva Federal, lo que se espera que impulse recortes de tasas aún más agresivos. Actualmente, las tasas están en 3.50%-3.75%, y CME indica que se esperan dos recortes en las tasas, comenzando en junio.

Advertencia del Bank of America sobre la peor caída del dólar en diez años

Uno de los mayores gestores de activos del mundo, Bank of America, señala que si la Reserva Federal implementa una política de flexibilización más agresiva de lo que el mercado anticipa, la tendencia a la baja del dólar en la última década podría intensificarse, especialmente si hay cambios en el liderazgo de la Fed. En una conferencia en Miami, el estratega de Bank of America Lee Ferridge afirmó que si el entorno financiero se vuelve aún más flexible, el dólar podría depreciarse hasta un 10% este año.

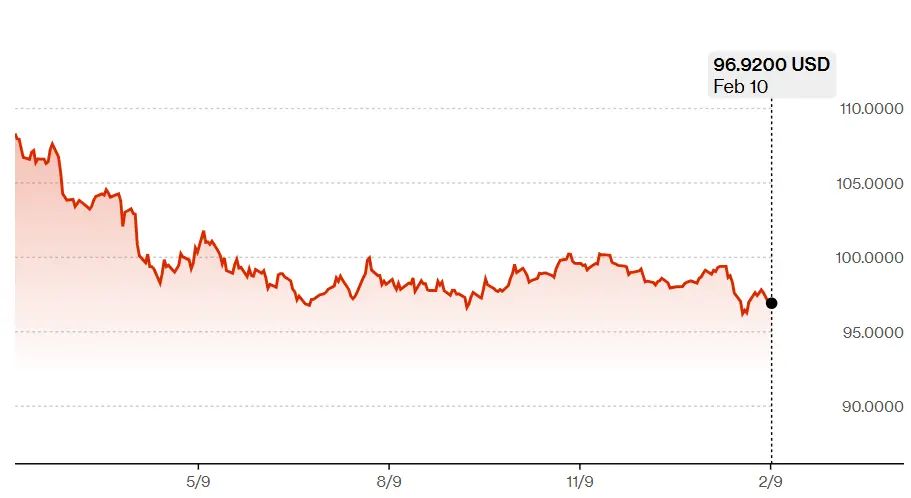

Una depreciación del 10% del dólar es extremadamente rara en la historia moderna. El índice del dólar ha fluctuado en los últimos diez años entre 90 y 105, y solo en 2017 cayó más del 10% (de 103 a 92). Si desde el nivel actual de aproximadamente 97 el dólar cae un 10%, el índice alcanzaría alrededor de 87, el nivel más bajo desde la crisis financiera de 2008. Esta depreciación extrema tendría profundas implicaciones para los mercados financieros globales.

Ferridge considera que dos recortes de tasas son una “escenario base razonable”, pero advierte que el riesgo favorece una mayor cantidad de recortes. “Tres recortes también son posibles”, dijo. Con un rango objetivo actual de 3.50%-3.75%, dos recortes (cada uno de 25 puntos básicos) reducirían las tasas a 3.00%-3.25%, y tres recortes las llevarían a 2.75%-3.00%. Este nivel de recortes sería bastante agresivo en el contexto económico actual.

Análisis de escenarios de recortes de la Fed

Escenario base (dos recortes): tasas bajan a 3.00%-3.25%, dólar cae aproximadamente un 5-7%

Escenario agresivo (tres recortes): tasas bajan a 2.75%-3.00%, caída del dólar hasta un 10%

Escenario extremo (más de cuatro recortes): en caso de recesión, recortes adicionales y caída drástica del dólar

La disminución de las tasas en EE. UU. suele reducir la atracción de los activos denominados en dólares, especialmente para los inversores extranjeros. Con la reducción de la diferencia de tasas, estos inversores podrían aumentar la cobertura de divisas, vendiendo dólares para proteger sus ganancias. Esta demanda adicional de cobertura podría intensificar la caída del dólar. Actualmente, el rendimiento de los bonos del Tesoro a 10 años en EE. UU. es de aproximadamente 4.2%, en comparación con 0.5% en Japón y 2.5% en la zona euro, manteniendo una diferencia significativa. Sin embargo, si la Fed recorta las tasas tres veces, el rendimiento de los bonos estadounidenses podría caer por debajo del 3.5%, reduciendo notablemente la diferencia.

Nombramiento de Warsh y expectativas de política dovish

(Fuente: CME Fed Watch)

La debilidad del dólar también puede estar relacionada con la nominación del presidente de la Reserva Federal por parte del presidente Trump, Kevin Warsh, quien se espera que reemplace a Jerome Powell. Si la nominación de Warsh es confirmada, el mercado anticipa que tenderá a adoptar una postura más agresiva en los recortes de tasas. Aunque esto parece contradictorio con su imagen de halcón en el pasado, podría reflejar su alineación con las políticas del presidente Trump.

Trump ha criticado públicamente a Powell por no recortar las tasas lo suficiente rápido, exigiendo tasas más bajas para estimular la economía y el mercado bursátil. Como nominación de Trump, Warsh probablemente se alineará con las preferencias del mandatario. Aunque en 2008, durante la crisis financiera, Warsh fue un halcón en la Fed, el entorno económico actual es muy diferente. Frente a una posible desaceleración y debilidad en el mercado laboral, podría ajustar su postura hacia una política más flexible y expansiva.

Actualmente, con un rango de tasas de 3.50%-3.75%, el mercado refleja una expectativa prudente. Según la herramienta FedWatch del CME, los inversores anticipan dos recortes de tasas en 2024, comenzando en junio. Antes de eso, la Fed tiene reuniones en marzo y mayo. La reunión de junio será crucial, ya que si la nominación de Warsh se confirma, será su primera reunión como presidente.

El mercado espera que Warsh adopte una postura dovish, en parte por su énfasis pasado en productividad y tecnología. Ha mencionado que avances en IA y otras tecnologías podrían aumentar significativamente la productividad, permitiendo que la economía crezca con tasas de interés más bajas sin generar inflación. Si esta “optimista de productividad” se integra en el marco de política de la Fed, podría justificar recortes más agresivos.

El efecto doble filo de la depreciación del dólar en Bitcoin

(Fuente: Bloomberg)

La debilidad del dólar se considera un catalizador para Bitcoin. Cuando el dólar se deprecia, suele aumentar la demanda de activos de riesgo, incluyendo Bitcoin. Los analistas a menudo señalan una relación inversa entre el índice del dólar y Bitcoin, y que periodos de dólar débil favorecen el alza de las criptomonedas. Recientemente, el índice del dólar tocó un mínimo de cuatro años en aproximadamente 97; una caída adicional del 10% lo llevaría a 87, niveles no vistos desde 2008.

La depreciación del dólar puede aliviar las condiciones financieras, aumentar la liquidez global y motivar a los inversores a buscar activos alternativos a las monedas fiduciarias tradicionales. Históricamente, estas dinámicas han impulsado a Bitcoin durante las caídas del dólar: en 2017, cuando el dólar se depreciaba, Bitcoin subió de 1,000 a 20,000 dólares; en 2020, durante otra depreciación, pasó de 10,000 a 60,000 dólares. Estos ejemplos parecen confirmar la relación entre dólar débil y Bitcoin fuerte.

No obstante, esta relación no es absoluta. En algunos periodos, Bitcoin no ha seguido la tendencia del dólar y, en ocasiones, ha caído junto con él. Un ejemplo es 2022, cuando el dólar se fortaleció considerablemente y Bitcoin también sufrió una caída significativa. Esto muestra que Bitcoin está influenciado por múltiples factores, y el dólar es solo uno de ellos.

Factores como la toma de ganancias, la asignación de carteras, el sentimiento de riesgo general y la incertidumbre en políticas monetarias pueden reducir la influencia del tipo de cambio. En momentos de pánico extremo, incluso si el dólar se deprecia, los fondos pueden fluir hacia activos refugio como los bonos del Tesoro, en lugar de hacia Bitcoin. Además, preocupaciones sobre regulaciones o amenazas tecnológicas (como la computación cuántica) pueden contrarrestar los efectos positivos de una caída del dólar. Por lo tanto, aunque la advertencia de Bank of America favorece a Bitcoin, su impacto real en el precio dependerá de otros factores.

¿Cómo deberían interpretar los inversores en Bitcoin la advertencia de Bank of America? En un escenario optimista, si la Fed comienza a recortar tasas en junio, la depreciación del dólar podría estimular la liquidez global y atraer fondos hacia activos de riesgo como Bitcoin, impulsando un nuevo ciclo alcista. En un escenario pesimista, si los recortes de tasas reflejan una recesión inminente, incluso una caída del dólar podría no beneficiar a Bitcoin, ya que en entornos recesivos los inversores prefieren activos seguros y de menor riesgo. La clave está en distinguir entre recortes de tasas “preventivos” en una economía saludable y recortes “forzados” en una recesión profunda, ya que solo en el primer caso Bitcoin podría beneficiarse.

Artículos relacionados

La Reserva Federal podría reducir las tasas en 25 puntos básicos antes de finales de junio, llevándolas al rango del 3.25%-3.5%

El Banco Central de Malasia inicia 3 grandes proyectos: probar escenarios de aplicación de la «moneda estable Ringgit» y la «tokenización de depósitos»

Guía más reciente de la Comisión de Valores de Hong Kong: apertura a financiamiento garantizado con activos virtuales, primera implementación del marco de contratos perpetuos, autorización a empresas relacionadas para hacer mercado

¿Se rompieron las negociaciones sobre las stablecoins en la Casa Blanca? La disputa por los beneficios bloquea la legislación de EE. UU. sobre criptomonedas, y el camino del dólar digital se ve obstaculizado

Noche de gran volatilidad antes del informe de empleo no agrícola de EE. UU.: Bitcoin cae a $66,000, el mercado apuesta a que los datos de empleo influirán en la dirección de BTC

Estados Unidos, la tormenta de empleo y CPI se avecina: ¿hacia dónde irá el precio de Bitcoin bajo la sombra del cierre del gobierno?