Почему рост биткоина остановился? Перед Нон-фарм сохраняется осторожная атмосфера, ETF не компенсировал пробелы в оттоке

Краткосрочные колебания биткоина около 69 000 долларов, приток ETF 5,16 миллиона долларов, но всё ещё не полностью компенсируют отток в 2,2 миллиарда долларов. После резкого роста до 3,1 индекс бычьих/медвежьих опционов Deribit снизился до 1,7. Обвал серебра на 45% вызвал цепную реакцию ликвидаций. Биткоин застрял в нисходящем канале, необходим пробой уровня 72 000 долларов. В среду ожидается добавление 70 000 рабочих мест по данным Non-Farm, рынок сохраняет осторожность.

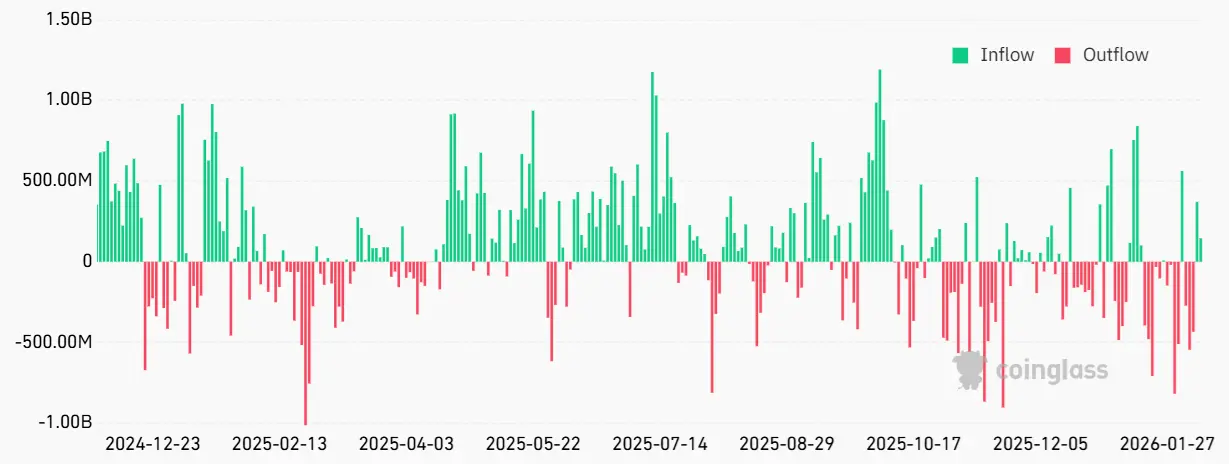

Приток ETF в 5,16 миллиона долларов не компенсирует 2,2 миллиарда долларов оттока

(Источник: Coinglass)

Несмотря на недавнюю слабость цены, спрос на спотовые биржевые фонды (ETF) по биткоину показывает, что институционалы не полностью перешли к медвежьей позиции. С прошлой пятницы американские биткоин ETF привлекли чистый приток в 5,16 миллиона долларов, что развернуло тенденцию после трёх дней подряд оттока. Таким образом, фактор оттока в 2,2 миллиарда долларов с 27 января по 5 февраля, похоже, исчерпан.

Однако причина остановки восстановления цены — в том, что приток в 5,16 миллиона долларов всё ещё недостаточен по сравнению с предыдущим оттоком в 2,2 миллиарда. Это означает, что восстановлено примерно 23% от утерянных средств, остаётся около 1,7 миллиарда долларов чистого оттока, который ещё не компенсирован. Такая асимметрия «больше отток, чем приток» показывает, что хотя паника у институционалов утихла, желание наращивать позиции остаётся слабым, большинство всё ещё в режиме ожидания.

Если рассматривать поток ETF как индикатор настроений институционалов, то текущий уровень — «от крайнего холода к лёгкому охлаждению», а не «к теплу». Для полного разворота тренда необходимы последовательные недели чистого притока, при этом еженедельный объём должен достигать 10–20 миллионов долларов, чтобы полностью компенсировать прошлый отток и создать новые импульсы роста. Текущий приток около 5 миллионов долларов в неделю способен лишь стабилизировать цену, но не обеспечить её прорыв.

Ранее популярная точка зрения заключалась в том, что причиной оттока в 2,2 миллиарда долларов стал азиатский фонд, использующий дешёвую японскую йену для кредитного плеча, что привело к неудаче опционных сделок по ETF. Партнер Pantera Capital Franklin Bi считает, что виновником скорее всего является не крипто-родная компания, а более широкий межактивный маржинальный ликвидатор. Он отметил, что более масштабные кросс-активные маржинальные позиции совпали с резким падением цен на металлы. Например, серебро за неделю по состоянию на 5 февраля рухнуло на 45%, стерев двухмесячный рост.

Три причины стагнации восстановления биткоина с точки зрения капитала

Недостаточный приток ETF: 5,16 миллиона долларов — лишь 23% от 2,2 миллиарда долларов оттока, слабый спрос

Кросс-активные ликвидации: обвал серебра на 45% вызвал цепную реакцию ликвидаций на сумму около 1 миллиарда долларов

Низкий спрос на кредитное плечо: снижение желания использовать деривативы для лонгов, отсутствие крупных игроков

Эта цепная реакция кросс-активных ликвидаций — скрытая угроза текущего рынка. Когда крупный участник вынужден продавать все активы для маржин-колла из-за обвала серебра или других активов, он может вынужден ликвидировать даже биткоин ETF. Это «продажа по принуждению» проявляется в данных как отток ETF, но по сути — кризис ликвидности, а не потеря доверия к биткоину. После устранения кризиса эти средства теоретически вернутся, но точных сроков предсказать сложно.

Защитная позиция в опционах с соотношением 3,1

(Источник: Laevitas)

Движение рынка опционов по биткоину похоже, в четверг наблюдается резкий рост объёмов нейтральных и медвежьих стратегий. Трейдеры не ожидают ухудшения ситуации, а корректируют свои позиции только после пробоя уровня 72 000 долларов. В четверг, индекс бычьих/медвежьих опционов Deribit вырос до 3,1, что указывает на сильное предпочтение медвежьих (продажных) опционов, но затем снизился до 1,7.

Соотношение 3,1 означает, что объём продажных опционов в три с половиной раза превышает объём покупных, что является экстремальной защитной позицией. Когда трейдеры массово покупают пут-опционы, это обычно хедж от падения, а не ставка на обвал. Такой настрой свидетельствует о недостаточной уверенности участников в продолжительности текущего восстановления, они предпочитают платить за страховку, чтобы защитить свои позиции.

Падение до 1,7 говорит о некотором снижении паники, но уровень всё ещё выше нейтральных значений (около 1,0). В целом, спрос на бычьи позиции в деривативах за последние две недели был низким. Несмотря на ухудшение настроений, низкий уровень кредитного плеча создаёт более здоровые условия для устойчивого роста после восстановления. Это «серебряная подкладка» после обвала: рынок уже прошёл через значительную де-левериджинг, и небольшое повышение не вызовет массовых ликвидаций, а качество восстановления может быть лучше.

Пока неясно, что может вернуть инвесторов к оптимизму по биткоину, ведь его фундаментальные ценности — цензураустойчивость и строгая денежно-кредитная политика — остаются неизменными. Низкий спрос на деривативы не свидетельствует о недостатке доверия, скорее, о росте неопределённости.

Двойной тест уровня 72 000: данные по Non-Farm и технический прорыв

(Источник: Trading View)

Трейдеры внимательно следят за публикацией отчёта по занятости Non-Farm, запланированной на 11 февраля. Ожидается, что в январе в США добавится около 70 000 рабочих мест, что значительно выше декабрьских 50 000. Уровень безработицы прогнозируется на уровне 4,4%. Группа ING отмечает: «Средний прогноз рынка — рост примерно на 70 000, но рынок будет более чувствителен к результатам ниже ожиданий.»

Несмотря на то, что доллар во вторник показал стабильность, участники рынка опасаются, что данные по занятости в среду могут оказаться хуже. Ранее глава Национального экономического совета Белого дома Hassett заявил, что не стоит паниковать из-за меньшего прироста рабочих мест. Этот «предупредительный сигнал» усиливает опасения, что данные могут оказаться хуже. Перед публикацией отчёта большинство трейдеров предпочитают воздерживаться от активных позиций, что объясняет застой в восстановлении биткоина.

Графики показывают, что биткоин застрял в нисходящем канале. Текущие попытки пробиться в диапазон 69 000–71 000 долларов скорее напоминают проверку сопротивления, а не сильный отскок. Если цена снова столкнётся с сопротивлением, возможен повторный откат к 64 000 или даже 60 000 долларов. Для подтверждения разворота и начала нового роста биткоин должен уверенно закрыться выше 72 000 долларов, что станет сигналом, что это не просто коррекция, а начало нового импульса к новым максимумам.

Связанные статьи

Годовая доходность XRP достигла самого низкого уровня с 2023 года - U.Today

Майк Новограц заявил, что эпоха спекуляций в криптовалюте, возможно, подходит к концу, поскольку на передний план выходят институты

Биткойн движется вместе с технологическими акциями, а не с золотом, показывает исследование Grayscale

Биткойн зафиксировал 2,3 миллиарда долларов реализованных убытков по мере усиления капитуляции