Ngân hàng State Street cảnh báo: Nếu Cục Dự trữ Liên bang giảm lãi suất mạnh mẽ, đồng đô la Mỹ có thể mất giá 10% trong năm nay

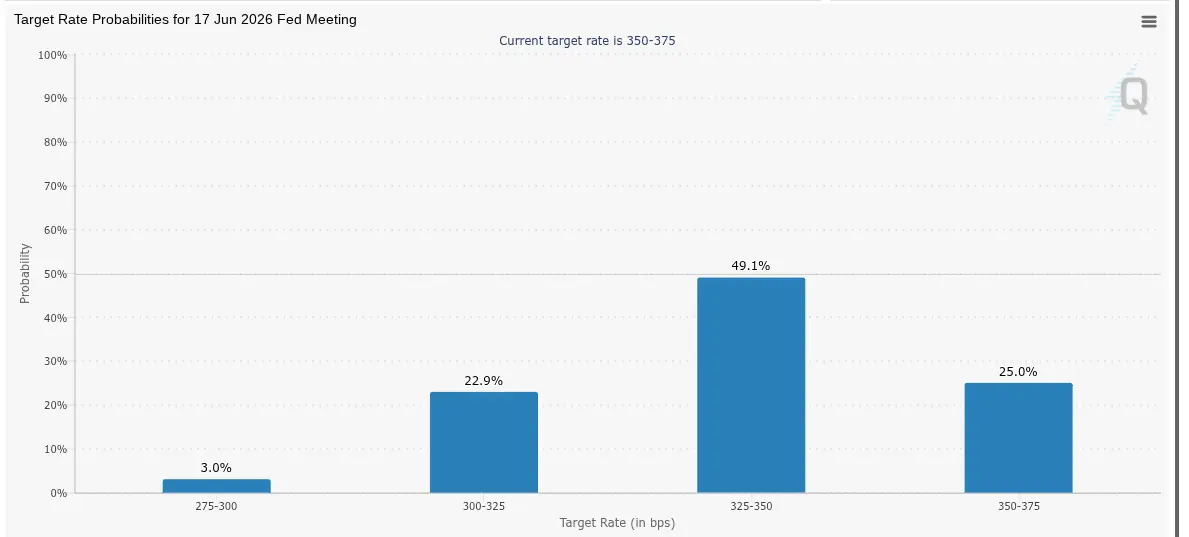

Chiến lược gia của Bank of America cảnh báo, nếu Cục Dự trữ Liên bang thực hiện chính sách nới lỏng mạnh mẽ hơn dự kiến, đồng USD có thể mất giá tới 10% trong năm nay, mức giảm tồi tệ nhất trong vòng mười năm. Hai lần cắt giảm lãi suất là kịch bản cơ sở, ba lần cũng có thể xảy ra, làm giảm chênh lệch lãi suất thúc đẩy nhà đầu tư nước ngoài bán tháo USD. Trump đề cử Kevin Warsh thay thế Jerome Powell làm Chủ tịch Fed, dự kiến sẽ thực hiện các đợt cắt giảm lãi suất mạnh hơn. Hiện lãi suất đang ở mức 3.50%-3.75%, CME dự báo lần cắt giảm đầu tiên sẽ diễn ra vào tháng 6.

Cảnh báo của Bank of America về mức giảm giá USD trong 10 năm

Một trong những công ty quản lý tài sản lớn nhất thế giới, Bank of America, cho biết nếu Fed thực hiện chính sách nới lỏng mạnh hơn dự kiến, xu hướng giảm của đồng USD trong vòng mười năm có thể trở nên tồi tệ hơn, đặc biệt trong bối cảnh có khả năng thay đổi lãnh đạo của Fed. Tại hội nghị ở Miami, chiến lược gia Lee Ferridge của Bank of America nói rằng nếu môi trường tài chính tiếp tục nới lỏng, đồng USD có thể mất giá tới 10% trong năm nay.

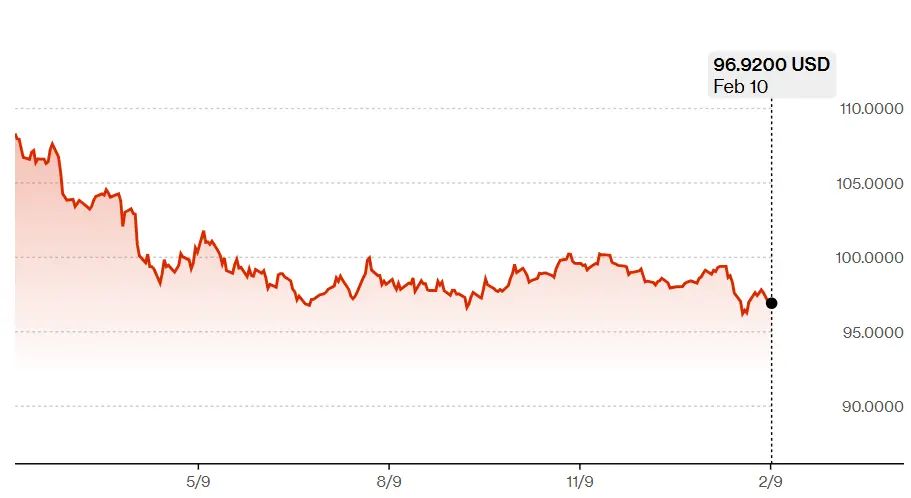

Mức giảm 10% của USD trong thời hiện đại là rất hiếm. Chỉ số USD trong 10 năm qua dao động trong khoảng 90-105, chỉ có năm 2017 là giảm hơn 10% trong một năm (từ 103 xuống 92). Nếu từ mức khoảng 97 hiện tại giảm 10%, chỉ số USD sẽ chạm mức khoảng 87, mức thấp nhất kể từ cuộc khủng hoảng tài chính 2008. Sự giảm giá cực đoan này sẽ gây ảnh hưởng sâu rộng đến thị trường tài chính toàn cầu.

Ông cho rằng hai lần cắt giảm lãi suất là “kịch bản hợp lý”, nhưng cảnh báo rủi ro có thể dẫn đến nhiều hơn hai lần. “Ba lần cắt giảm cũng có thể xảy ra,” Ferridge nói. Với mục tiêu lãi suất hiện tại là 3.50%-3.75%, hai lần cắt giảm (mỗi lần 25 điểm cơ bản) sẽ đưa lãi suất xuống còn 3.00%-3.25%, còn ba lần sẽ là 2.75%-3.00%. Mức cắt giảm này trong bối cảnh kinh tế hiện tại là khá mạnh.

Phân tích các kịch bản cắt giảm lãi suất của Fed

Kịch bản cơ sở (hai lần): Lãi suất giảm xuống 3.00%-3.25%, USD giảm khoảng 5-7%

Kịch bản mạnh (ba lần): Lãi suất giảm xuống 2.75%-3.00%, USD có thể giảm tới 10%

Kịch bản cực đoan (hơn bốn lần): Nếu suy thoái kinh tế xảy ra, cắt giảm nhiều hơn, USD có thể sụp đổ

Việc lãi suất Mỹ giảm thường làm giảm sức hấp dẫn của các tài sản denominated bằng USD, đặc biệt đối với nhà đầu tư nước ngoài. Khi chênh lệch lãi suất thu hẹp, nhà đầu tư quốc tế có khả năng tăng cường phòng ngừa rủi ro bằng cách bán USD để bảo vệ lợi nhuận. Nhu cầu phòng ngừa này có thể làm tăng áp lực giảm giá của USD. Hiện tại, lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm khoảng 4.2%, cao hơn nhiều so với Nhật Bản (0.5%) hay khu vực Eurozone (2.5%), nhưng nếu Fed cắt giảm lãi suất ba lần, lợi suất trái phiếu Mỹ có thể giảm xuống dưới 3.5%, làm giảm đáng kể chênh lệch lợi suất.

Kevin Warsh đề cử và dự đoán chính sách dovish

(Nguồn: CME Fed Watch)

Sự yếu đi của USD cũng có thể liên quan đến việc Tổng thống Mỹ Trump đề cử Kevin Warsh làm Chủ tịch Fed thay thế Jerome Powell. Dự kiến Warsh sẽ tiếp quản sau khi được xác nhận. Thông thường, người ta kỳ vọng ông sẽ theo xu hướng cắt giảm lãi suất mạnh hơn. Dù hình ảnh của Warsh trước đây mang tính hawkish, nhưng có thể phản ánh sự phối hợp với chính sách của Trump.

Trump liên tục chỉ trích Powell “cắt giảm lãi suất chưa đủ nhanh”, yêu cầu giảm lãi suất để kích thích kinh tế và thị trường chứng khoán. Là người được Trump đề cử, Warsh có thể sẽ phù hợp hơn với chính sách của tổng thống. Dù từng giữ vị trí trong Hội đồng Thống đốc Fed trong khủng hoảng 2008 với lập trường hawkish, nhưng bối cảnh hiện tại khác xa. Trong bối cảnh suy thoái tiềm tàng và thị trường lao động yếu, ông có thể điều chỉnh quan điểm theo hướng nới lỏng hơn.

Với mục tiêu lãi suất hiện tại 3.50%-3.75%, tâm lý thị trường phù hợp với kỳ vọng thận trọng. Theo công cụ FedWatch của CME, nhà đầu tư dự đoán trong năm nay sẽ có hai đợt cắt giảm, lần đầu có thể vào tháng 6. Trước đó, Fed còn có hai cuộc họp chính sách (tháng 3 và 5). Thời điểm tháng 6 khá nhạy cảm, vì nếu Warsh được xác nhận, đó sẽ là lần họp chính sách đầu tiên của ông sau khi nhậm chức.

Thị trường kỳ vọng Warsh sẽ theo xu hướng dovish, phần lớn dựa trên việc ông từng nhấn mạnh tầm quan trọng của năng suất và đổi mới công nghệ. Ông từng nói rằng AI và các công nghệ mới có thể nâng cao năng suất đáng kể, giúp nền kinh tế tăng trưởng ở mức thấp hơn mà không gây ra lạm phát. Nếu “lạc quan về năng suất” này trở thành phần của chính sách của Fed, có thể sẽ hỗ trợ cho các đợt cắt giảm lãi suất mạnh hơn.

Ảnh hưởng của giảm giá USD đối với Bitcoin

(Nguồn: Bloomberg)

Đồng USD yếu được xem là chất xúc tác cho Bitcoin. Khi USD giảm giá, thường đi kèm với nhu cầu tăng đối với các tài sản rủi ro, trong đó có Bitcoin. Các nhà phân tích thường chỉ ra mối quan hệ nghịch đảo giữa chỉ số USD và giá Bitcoin, và khi USD yếu, môi trường thuận lợi hơn cho các đồng tiền mã hóa tăng giá. Gần đây, chỉ số USD chạm mức thấp nhất trong 4 năm khoảng 97, nếu giảm thêm 10% nữa sẽ chạm mức 87, mức thấp nhất kể từ cuộc khủng hoảng 2008.

Giảm giá USD có thể làm dịu môi trường tài chính toàn cầu, tăng tính thanh khoản và thúc đẩy nhà đầu tư chuyển hướng sang các tài sản thay thế tiền tệ, trong đó có Bitcoin. Trong quá khứ, các đợt giảm USD đều đi kèm với đà tăng của Bitcoin. Năm 2017, Bitcoin tăng từ 1.000 USD lên 20.000 USD trong thời kỳ USD mất giá. Năm 2020, Bitcoin từ 10.000 USD tăng lên 60.000 USD trong bối cảnh USD yếu đi. Những ví dụ này dường như xác nhận mối liên hệ giữa USD yếu và Bitcoin mạnh.

Tuy nhiên, mối quan hệ này không phải lúc nào cũng đúng. Gần đây, phân tích cho thấy hiệu suất ngắn hạn của Bitcoin không luôn đồng bộ với USD yếu, thậm chí có thời điểm Bitcoin giảm cùng với USD. Năm 2022 là ví dụ điển hình, khi USD tăng mạnh nhưng Bitcoin cũng sụp đổ. Sự lệch pha này cho thấy Bitcoin chịu ảnh hưởng của nhiều yếu tố khác nhau, không chỉ USD.

Lợi nhuận chốt lời, phân bổ danh mục, tâm lý rủi ro chung và bất ổn chính sách tiền tệ đều có thể làm giảm tác động của biến động tỷ giá. Trong các giai đoạn hoảng loạn, dù USD giảm giá, dòng tiền có thể chảy vào trái phiếu Mỹ hoặc các tài sản trú ẩn an toàn khác thay vì Bitcoin. Khi thị trường lo ngại về quy định hoặc các vấn đề kỹ thuật như mối đe dọa của lượng tử, lợi ích từ USD yếu cũng có thể bị triệt tiêu. Do đó, mặc dù cảnh báo của Bank of America mang lại tín hiệu tích cực cho Bitcoin, nhưng việc giá có thực sự tăng hay không còn phụ thuộc vào các yếu tố khác.

Đối với nhà đầu tư Bitcoin, cách hiểu cảnh báo của Bank of America là gì? Tình huống lạc quan là: nếu Fed thực sự bắt đầu cắt giảm lãi suất liên tiếp từ tháng 6, USD mất giá thúc đẩy thanh khoản toàn cầu dồi dào, dòng tiền chảy vào Bitcoin và các tài sản rủi ro, tạo đà cho một chu kỳ tăng giá mới. Tình huống bi quan là: nếu việc cắt giảm lãi suất phản ánh rủi ro suy thoái kinh tế, trong bối cảnh suy thoái, dù USD giảm giá, Bitcoin vẫn có thể bị bán tháo do là tài sản rủi ro cao. Điều then chốt là phân biệt giữa “cắt giảm lãi suất phòng ngừa” (khi kinh tế vẫn khỏe mạnh nhưng chủ động giảm lãi để phòng ngừa) và “cắt giảm do suy thoái” (bắt buộc giảm lãi để đối phó với khủng hoảng), vì vậy, tác động tích cực đến Bitcoin chỉ xảy ra trong trường hợp đầu.

Bài viết liên quan

Viện trợ phi nông nghiệp tháng 1 của Mỹ "vượt dự kiến mạnh mẽ"!Thị trường tăng cường đặt cược Cục Dự trữ Liên bang sẽ giảm lãi suất vào tháng 7, Bitcoin ngắn hạn vượt qua 67.5 triệu USD

Gammaroad Giám đốc Đầu tư Chính: Nếu dữ liệu việc làm phi nông nghiệp không mạnh mẽ, sẽ gần hơn với lãi suất trung lập

Goldman Sachs: Việc làm phi nông nghiệp vượt kỳ vọng, nếu CPI thứ Sáu bất ngờ tăng cao có thể khiến Fed chuyển sang hawkish

Xác suất Cục Dự trữ Liên bang giữ nguyên lãi suất vào tháng 3 trước khi công bố số liệu việc làm phi nông nghiệp là 78.3%

Cục Dự trữ Liên bang có thể sẽ giảm lãi suất 25 điểm cơ bản xuống còn khoảng 3.25%-3.5% trước cuối tháng 6

Ngân hàng Trung ương Malaysia khởi động 3 dự án lớn: thử nghiệm các ứng dụng "Stablecoin Ringgit" và "Token hóa tiền gửi"