Khả năng Bitcoin giảm xuống dưới 65.000 USD vượt quá 70%, thị trường đang lo lắng điều gì?

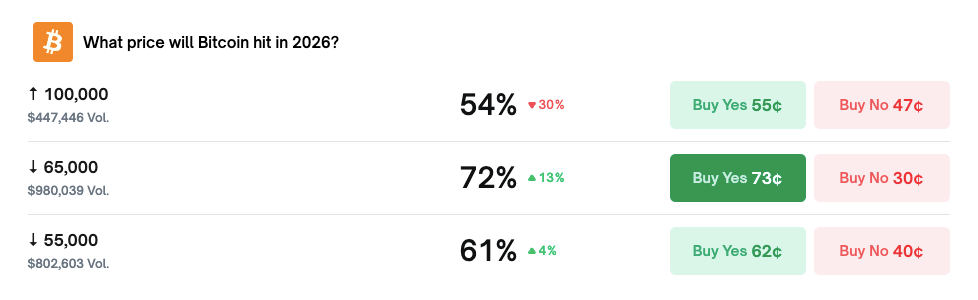

Cuộc bán tháo cuối tuần khiến giá Bitcoin tạm thời giảm xuống dưới ngưỡng tâm lý 75.000 USD, tâm lý thị trường dường như đã thay đổi chóng vánh trong một đêm. Trên nền tảng dự đoán Polymarket, một cuộc cá cược hấp dẫn đang nóng lên: đặt cược xác suất Bitcoin giảm xuống dưới 65.000 USD vào năm 2026 đã tăng vọt lên 72%, thu hút gần một triệu USD đặt cược. Đây không chỉ đơn thuần là trò chơi số liệu, nó như một tấm gương phản chiếu những dòng chảy ngầm đang cuộn trào trong thị trường tiền mã hóa hiện tại — từ sự phấn khích sau chiến thắng của Trump, đến nỗi lo lắng chung về “deep dip”, tốc độ chuyển đổi khiến người ta phải tròn mắt.

Điều khiến nhiều nhà chơi lâu năm cảnh giác hơn là, lần giảm giá này đã khiến công ty chiến lược sở hữu nhiều Bitcoin nhất toàn cầu, Strategy, lần đầu tiên kể từ cuối năm 2023 đối mặt với thử thách bị phá vỡ mức trung bình chi phí nắm giữ. Giống như một tay đua dẫn đầu cuộc đua endurance, bỗng nhiên phát hiện đường đua dưới chân bắt đầu trơn trượt.

Tại sao tâm lý thị trường lại chuyển biến nhanh như vậy? Về bề mặt, đây có vẻ chỉ là một đợt điều chỉnh giá. Nhưng nếu quan sát kỹ hơn, bạn sẽ nhận ra có một số lực lượng đang kéo nhau thành một sợi dây, cùng nhau kéo thị trường.

Thứ nhất, là tín hiệu “phá vỡ” về mặt kỹ thuật. Theo quan sát của một số tổ chức phân tích on-chain, kể từ khi Bitcoin mất mốc trung bình động 365 ngày kể từ tháng 11 năm 2025, thực tế đã bước vào một chu kỳ được họ định nghĩa là “gấu”. Đường trung bình dài hạn này thường được xem như “ranh giới giữa bò và gấu”, một khi mất mốc, thường sẽ kích hoạt các nhà đầu tư kỹ thuật cắt giảm vị thế hệ thống. Tôi còn nhớ trong đợt gấu năm 2018, khi mất mốc trung bình dài hạn tương tự, thị trường đã trải qua nhiều tháng giảm giá âm u và tích lũy đáy, việc bắt đáy quá sớm chẳng khác gì “chạy vào dao”.

Thứ hai, là “các vòi” thanh khoản vĩ mô dường như đang siết chặt lại. Một số nhà phân tích vĩ mô chỉ ra, đợt điều chỉnh này phần lớn bắt nguồn từ việc thắt chặt thanh khoản trong toàn bộ môi trường tài chính Mỹ, chứ không phải do các vấn đề chết người trong thị trường tiền mã hóa. Thay đổi trong bảng cân đối của Cục Dự trữ Liên bang, tác động hút rút trái phiếu chính phủ, những yếu tố vĩ mô tưởng chừng xa vời này thực ra đang truyền dẫn chính xác qua logic định giá của các tài sản rủi ro, trong đó có Bitcoin. Khi dòng chảy (thanh khoản) rút lui, những tài sản có độ biến động lớn nhất thường là những nơi đầu tiên lộ diện.

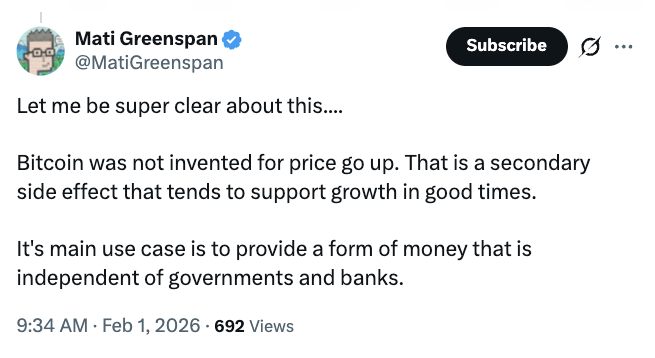

Cuối cùng, một quan điểm thú vị đến từ nội bộ ngành. Mati Greenspan, CEO của Quantum Economics, nhắc nhở chúng ta rằng có thể chúng ta đã luôn tập trung sai điểm. Ông viết trên mạng xã hội rằng, mục tiêu cốt lõi của Bitcoin là trở thành một loại tiền tệ độc lập với hệ thống ngân hàng truyền thống, việc giá trị tăng lên chỉ là “tác dụng phụ” có thể có của nó, chứ không phải ý nghĩa tồn tại chính. Quan điểm này như một gáo nước lạnh, khiến chúng ta suy nghĩ: khi thị trường chỉ chú trọng vào biến động giá, liệu đã thực sự đi lệch khỏi tầm nhìn ban đầu của nó chưa?

Nhưng có một vấn đề then chốt: Liệu xác suất trong thị trường dự đoán có phản ánh chính xác “sự kiện” trong tương lai không? Không hẳn vậy. Nó phản ánh nhiều hơn tâm lý tập thể của các nhà tham gia thị trường, qua những phiếu bầu bằng tiền thật. Tâm lý này rất dễ lây lan, có thể tự thực hiện, nhưng cũng có thể đảo chiều nhanh chóng chỉ sau một tin tốt đột xuất. Giống như đợt giảm tháng 3 năm 2020, không ai dự đoán được đợt bull run sử thi sau đó. Thị trường dự đoán là một cửa sổ tuyệt vời để quan sát tâm lý, nhưng không phải là bản đồ dẫn đường cho đầu tư.

Hơn nữa, Polymarket cũng đang đối mặt với một số thách thức về quy định, ví dụ như bị hạn chế tại Nevada do vấn đề cấp phép. Điều này nhắc nhở chúng ta rằng, “bản đồ cảm xúc” này cũng đang tồn tại trong một môi trường luôn biến đổi.

Quan điểm của các tổ chức đối lập, nhà đầu tư nhỏ nên nghe ai? Trước sự mơ hồ của thị trường, các quan điểm của các tổ chức lớn cũng xuất hiện những “đối đầu” thú vị.

Một phía, là tâm lý bi quan tràn lan trong các dự đoán thị trường và một số nhà phân tích. Ngược lại, chỉ vài tháng trước, nhiều tổ chức hàng đầu đã đưa ra dự báo khá lạc quan. Ví dụ, Grayscale từng dự đoán Bitcoin có thể vượt đỉnh lịch sử 126.000 USD trong nửa đầu năm 2026, dựa trên việc liên tục mở rộng adoption của tổ chức và môi trường pháp lý ngày càng rõ ràng. Các nhà phân tích của Standard Chartered và Bernstein cũng từng đưa ra mục tiêu 150.000 USD vào năm 2026, mặc dù sau đó đã điều chỉnh giảm do dòng vốn ETF chậm lại.

Hiện tại, nhà đầu tư có thể tập trung vào những điểm quan sát thực chất nào? Thị trường có quá nhiều tiếng ồn, tôi nghĩ chúng ta nên chú ý đến một số điểm quan sát thực tế hơn, thay vì bị cuốn theo các xác suất tăng giảm đơn thuần.

- Chiến tranh giữ vững “đường chi phí” của Strategy: Với vai trò như một lá cờ của thị trường, mối quan hệ giữa giá cổ phiếu và chi phí trung bình của họ đáng để theo dõi. Nếu Bitcoin tiếp tục duy trì dưới mức trung bình này, liệu điều đó có làm lung lay chiến lược nắm giữ dài hạn của Strategy hay ảnh hưởng đến thái độ của các công ty niêm yết khác? Đây là một chỉ báo quan trọng.

- Dữ liệu thực về thanh khoản vĩ mô: Thay vì đoán mò, hãy chú ý đến bảng cân đối của Fed, số dư tài khoản chung của Bộ Tài chính Mỹ (TGA). Những dữ liệu này chính là “nguồn năng lượng” thúc đẩy tất cả các tài sản rủi ro, trong đó có tiền mã hóa.

- Chất lượng và khối lượng hoạt động on-chain: Khi giá giảm, đó là các nhà dài hạn hoảng loạn bán tháo, hay là các nhà tích trữ quá mức? Dữ liệu on-chain có thể cho biết phân phối các đồng coin là phân tán hay tập trung. Ví dụ, theo dõi biến động của lượng cung của các nhà dài hạn, lượng vào ra của sàn giao dịch, những chỉ số này thường có khả năng dự báo tốt hơn biểu đồ giá.

- Logic đầu tư của chính bạn còn phù hợp không: Đây là điều quan trọng nhất. Lý do ban đầu bạn đầu tư Bitcoin là gì? Tin vào tiềm năng giữ giá lâu dài, hay chỉ đơn thuần là đầu cơ ngắn hạn? Nếu lý luận dài hạn vẫn còn đúng (như siêu lạm phát toàn cầu, rủi ro tín dụng chủ quyền), thì biến động thị trường chỉ là cơ hội để kiểm nghiệm niềm tin của bạn, hoặc để vào lệnh tốt hơn. Còn nếu chỉ theo đà đám đông, thì mọi biến động đều có thể khiến bạn mất ngủ.

Thị trường luôn dao động giữa quá lạc quan và quá bi quan. Khi 72% người trên Polymarket dự đoán giảm giá, có thể chính là lúc chúng ta cần giữ bình tĩnh và suy nghĩ ngược lại. Dù sao, trong thế giới tiền mã hóa, đồng thuận thường rất đắt đỏ, còn cơ hội thực sự thường sinh ra từ những điểm vỡ của đồng thuận. Tất nhiên, mọi phán đoán đều phải dựa trên tình hình của chính bạn, thị trường luôn tồn tại bất định, việc quản lý vị thế và rủi ro là bài học bắt buộc để vượt qua mọi chu kỳ.

Bài viết liên quan

Peter Brandt Thúc đẩy Cuộc tranh luận về Bitcoin Chuối Với Triển vọng Thu hẹp

Lợi nhuận hàng năm của XRP chạm mức thấp nhất kể từ 2023 - U.Today

Mike Novogratz nói rằng thời kỳ đầu cơ của thị trường tiền điện tử có thể đang kết thúc khi các tổ chức dẫn đầu

Bitcoin Di chuyển Theo Cổ Phiếu Công Nghệ, Không Phải Vàng, Nghiên Cứu của Grayscale Cho Thấy