DeFiレンディングにおける金利モデル、清算メカニズム、システミックリスク

本レッスンでは、DeFiレンディングにおける金利モデルと清算メカニズムを詳細に分析し、それらがリスク管理とシステム安定性の維持にどのように貢献しているかを解説します。さらに、極端な市場状況下でレンディングプロトコルが抱えるシステミックリスクと、それに対処するためのリスク軽減策についても考察します。

I. 金利:利回りの手段ではなく、リスク調整の役割

DeFiレンディングエコシステムにおいて、金利の主な機能は「資本収益の提供」ではなく、システム全体のリスク露出の速度・方向・規模を調整することです。

要するに、金利は本質的にリスク調整ツールであり、マーケティングのための手段ではありません。

健全なレンディングプロトコルの金利メカニズムは、最低限以下の3つの目的を果たす必要があります。

- 過度な借入を抑制し、リスクが一方向に蓄積することを防止する

- 流動性の呼び込みや解放を行い、需給バランスが崩れた際に資本の再配分を促す

- 清算前にストレスの兆候を示し、市場が事前に対応できるようにする

このため、ほぼ全ての主要なDeFiレンディングプロトコルは固定金利ではなく、動的金利モデルを採用しています。オンチェーンにおいて金利は「価格」ではなく、システム健全性のリアルタイム指標です。

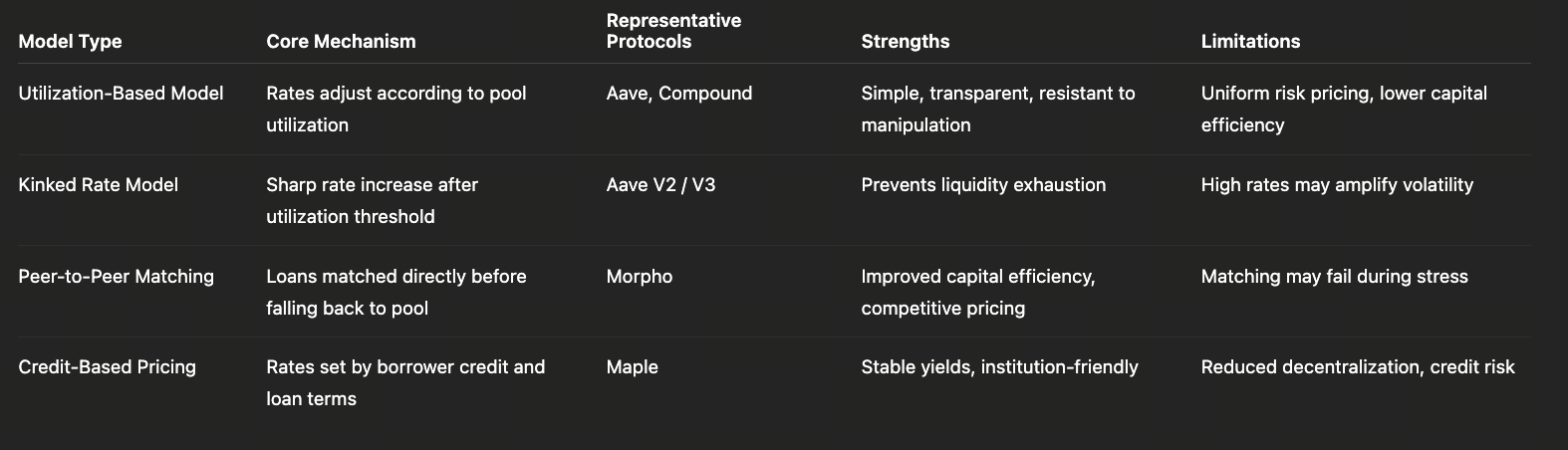

II. 金利モデルの主な3つのパラダイム

1. 利用率ベースモデル(Aave / Compound)

これはDeFiで最も古典的かつ広く採用されている金利モデルで、コアとなる変数は1つです:利用率=貸し出された資金 ÷ 預け入れ資金総額。

基本ロジックはシンプルです。

- 利用率が低い → 流動性が豊富 → 借入金利が低下

- 利用率が高い → 流動性が逼迫 → 金利が急上昇

高利用率時のリスク暴走を防ぐため、プロトコルは通常「キンク(転換点)」を設定します。

- キンク前:金利は徐々に上昇し、通常の借入活動を促進

- キンク後:金利が急激に上昇し、新たな借入需要を強制的に抑制

メリット

- シンプルで透明性が高いモデル

- 市場への明確なシグナル

- 操作耐性が強い

- スケーラビリティと再現性が高い

デメリット

- 全ての借り手が同じリスクプレミアムを負担

- 「健全なレバレッジ」と「高リスクレバレッジ」の区別ができない

- 複雑な戦略では資本効率が低下する

このため、このモデルはインフラレベルの金利メカニズムには適していますが、精緻なリスク価格付けには向きません。

2. ピア・ツー・ピア / セミマーケット金利モデル(Morpho)

Morphoでは重要な変化が導入されています。金利は「プールの状況」だけでなく、需給マッチングの効率によって決定されます。

Morphoでピア・ツー・ピアのマッチングが成功した場合:

- 借り手はプールの借入金利より低い金利を支払う

- 貸し手はプールの預金金利より高い収益を得る

これにより、統一プールの上にマイクロレベルの競争的価格付け層が追加されます。

メリット

- 資本効率が大幅に向上

- より細やかな金利シグナル

- 同一資産に複数の金利階層を設定可能

潜在的リスク

- 極端な市場ではマッチングが急速に崩壊する可能性

- 流動性や清算バッファー面で基盤プールへの依存度が高い

Morphoの成功は、堅牢で予測可能かつショック耐性のあるベースプールにかかっています。インフラの代替ではなく、その上に構築された効率化レイヤーです。

3. クレジット&手動価格付けモデル(Maple)

Mapleは金利ロジックを根本的に変えます。金利はアルゴリズムで生成されるのではなく、以下によって決定されます。

- 借り手の信用力

- ローン期間構造

- 市場状況とリスク許容度

これは伝統的金融のクレジットスプレッド型価格付けモデルに近いものです。

メリット

- 金利変動が最小限

- 高い収益予測性

- 機関投資家の負債管理や資産配分に適する

トレードオフ

- 分散性が明確に低下

- システムリスクが「市場リスク」から「信用+法的リスク」に移行

これはMapleが機関投資家向けの利便性とコントロール性を高めるために意図的に選択したトレードオフです。

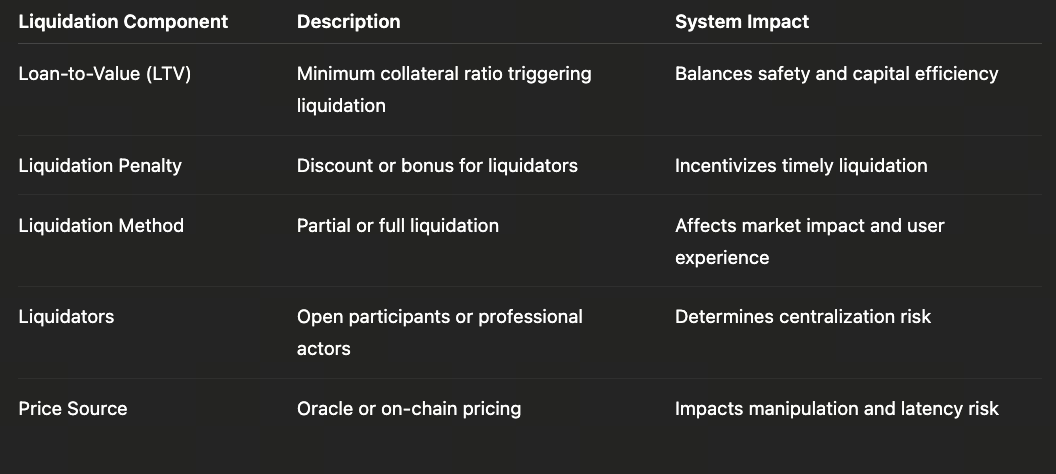

III. 清算メカニズム:DeFiレンディングの真の「保険システム」

金利が事前にリスクを調整するのに対し、清算メカニズムはリアルタイムで損失を緩和するために設計されています。DeFiレンディングにおいて、清算は異常事態ではなく、システム設計の不可欠な要素です。

1. 自動清算のロジック

担保超過型のレンディングでは、清算プロセスは通常以下のように進行します。

- 担保資産価格が下落

- 担保率が清算閾値を下回る

- 第三者がポジションを強制決済できるようになる

清算者は以下の報酬を得ます。

- 担保資産を割引価格で購入

- 価格変動や執行リスクを引き受けるインセンティブを得る

このメカニズムは、常に市場流動性が介入可能であるという前提に依存しています。

2. 清算メカニズムにおける3つの主要設計変数

(1) 清算閾値

- 閾値が高い → システムは安全だが資本効率は低下

- 閾値が低い → 効率は向上するがテールリスクが増大

(2) 清算ペナルティ

- ペナルティが低すぎる → 清算者のインセンティブ不足

- ペナルティが高すぎる → 借り手のコスト増加で需要減退

(3) 清算方式

- 部分清算 vs. 全額清算

- ダッチオークション vs. 即時執行

これらのパラメータは相互に依存し、極端なボラティリティ下でのシステム耐性を左右します。

IV. 市場が機能しなくなったときに何が起こるか?

理論上は清算メカニズムが機能するはずですが、極端な市場状況下ではそうならないことも多くあります。

DeFiの歴史は繰り返し次の事実を示しています。

- 価格下落 ≠ 流動性の確保

- オンチェーンの混雑が清算遅延を悪化させる

- ストレス時に担保資産の相関が急上昇する

これらの要因が重なると、リスクは個別ではなくシステミックなものとなります。

V. システミックリスクの典型的な3つの要因

1. 高度に相関した担保資産

ほとんどのレンディングが同種の担保に集中すると:

- ETH、LSTs、LRTsが同時に下落

- 清算が一斉に発生

- 流動性が瞬時に蒸発

2. オラクル&価格遅延リスク

- 価格更新の遅延

- 取引量が薄い市場は操作されやすい

- オフチェーン価格とオンチェーン決済価格の乖離

これらはすべて清算メカニズムの有効性を直接損ないます。

3. 清算者の集中

実際には:

- 清算は少数の専門チームに大きく依存

- MEVやインフラ優位性への依存度が高い

つまり、清算自体に「中央集権リスク」が伴います。

VI. プロトコルによるシステミックリスクへの対応

成熟したレンディングプロトコルは、多層防御策の導入を開始しています。

- リスクパラメータの動的調整

- レンディング上限(供給/借入上限)

- 保険基金や不良債権バッファー

- 極端な状況でのガバナンス介入

これらのメカニズムは重要な転換点を示しています。DeFiレンディングは「完全自動化システム」から「ガバナンス可能な金融システム」へと進化しています。

VII. まとめ

DeFiレンディングの真の競争力は、

- 高い金利の提供、

- または大きなレバレッジの提供、

ではなく、

- ストレス下でも稼働し続けられるか、

- リスクが迅速かつ透明に顕在化するか、

- システムが自己修復できるかどうか、

にあります。これらの問いが市場議論の中心となるとき、DeFiは実験段階を超え、本物の金融インフラへと進化します。