Modelos de Taxa de Juro, Mecanismos de Liquidação e Riscos Sistémicos no Empréstimo DeFi

Esta lição oferece uma análise detalhada dos modelos de taxas de juro e dos mecanismos de liquidação em empréstimos DeFi, abordando o modo como regulam o risco e asseguram a estabilidade do sistema. Analisa igualmente os riscos sistémicos que afetam os protocolos de empréstimo em situações de mercado extremas e as estratégias adotadas para os mitigar.

I. Taxas de juro: reguladores de risco, não instrumentos de rendimento

No ecossistema de empréstimos DeFi, a principal função das taxas de juro não é “gerar retorno sobre o capital”, mas sim regular a velocidade, a direção e a dimensão da exposição ao risco sistémico.

Em suma, as taxas de juro são, acima de tudo, reguladores de risco — não ferramentas de marketing.

O mecanismo de taxas de juro de um protocolo de empréstimos robusto deve cumprir, pelo menos, três objetivos:

- Conter o endividamento excessivo, evitando a acumulação de risco numa única direção

- Atrair ou libertar liquidez, reorientando o capital quando a oferta e a procura ficam desequilibradas

- Sinalizar situações de stress antes de ocorrerem, permitindo ao mercado agir antes das liquidações

Por isso, praticamente todos os principais protocolos de empréstimos DeFi utilizam modelos dinâmicos de taxas de juro em vez de taxas fixas. Em blockchain, as taxas de juro não são “preços”; são indicadores em tempo real da saúde do sistema.

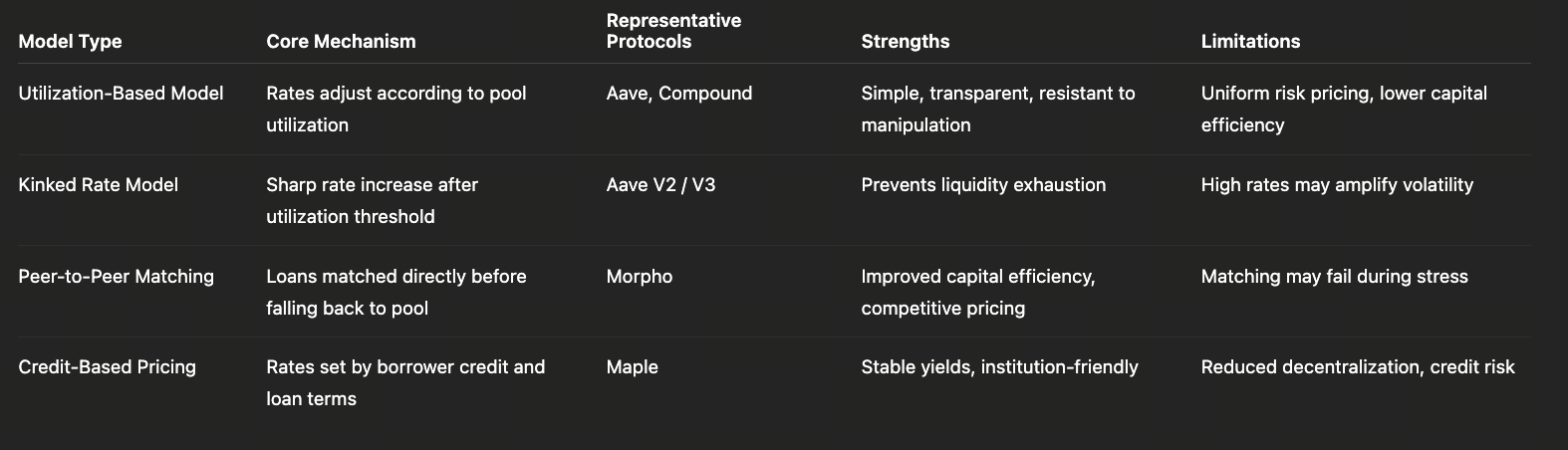

II. Três paradigmas principais de modelos de taxas de juro

1. Modelo baseado na taxa de utilização (Aave / Compound)

Este é o modelo de taxas de juro mais clássico e amplamente utilizado em DeFi, com uma única variável central: Taxa de Utilização = Fundos Emprestados ÷ Total de Fundos Depositados.

A lógica é simples:

- Baixa utilização → liquidez abundante → taxas de juro mais baixas

- Alta utilização → liquidez limitada → taxas sobem rapidamente

Para evitar riscos descontrolados em situações de elevada utilização, os protocolos definem normalmente um Kink (ponto de inflexão):

- Antes do kink: as taxas sobem gradualmente, promovendo um nível de empréstimo equilibrado

- Depois do kink: as taxas disparam, travando de forma abrupta a procura por novos empréstimos

Vantagens

- Modelo simples e transparente

- Sinais claros de mercado

- Elevada resistência à manipulação

- Facilidade de escalabilidade e replicação

Desvantagens

- Todos os mutuários enfrentam o mesmo prémio de risco

- Não distingue entre “alavancagem saudável” e “alavancagem de risco elevado”

- Menor eficiência de capital em estratégias mais complexas

Assim, este modelo é mais indicado para mecanismos de taxa a nível de infraestrutura do que para instrumentos de avaliação de risco detalhada.

2. Modelo peer-to-peer / taxa semi-mercado (Morpho)

O Morpho introduz uma alteração fundamental: as taxas de juro deixam de ser definidas apenas pelo “estado do pool”, passando a depender da eficiência do emparelhamento entre oferta e procura.

No Morpho, quando o emparelhamento peer-to-peer é bem-sucedido:

- Os mutuários pagam menos do que a taxa de empréstimo do pool

- Os credores recebem mais do que a taxa de depósito do pool

Isto acrescenta uma camada de concorrência de preços a nível micro sobre um pool unificado.

Vantagens

- Eficiência de capital muito superior

- Sinais de taxa mais detalhados

- Vários escalões de taxa para o mesmo ativo

Riscos potenciais

- O emparelhamento pode falhar rapidamente em mercados extremos

- O sistema mantém-se altamente dependente do pool base para liquidez e amortização de liquidações

O sucesso do Morpho depende, assim, de um pool base robusto, previsível e resistente a choques. Não substitui a infraestrutura — é uma camada de eficiência construída sobre ela.

3. Modelo de crédito e definição manual de preços (Maple)

O Maple altera radicalmente a lógica das taxas: as taxas de juro não são geradas por algoritmo; são determinadas por:

- Qualidade de crédito do mutuário

- Estrutura do prazo do empréstimo

- Condições de mercado e apetite pelo risco

Isto aproxima-se dos modelos tradicionais de definição de spreads de crédito.

Vantagens

- Baixa volatilidade das taxas

- Retornos altamente previsíveis

- Maior adequação à gestão de passivos institucionais e à alocação de ativos

Compromissos

- Descentralização significativamente reduzida

- O risco sistémico passa de “risco de mercado” para “risco de crédito + risco legal”

Este é um compromisso deliberado do Maple para reforçar a usabilidade e o controlo institucionais.

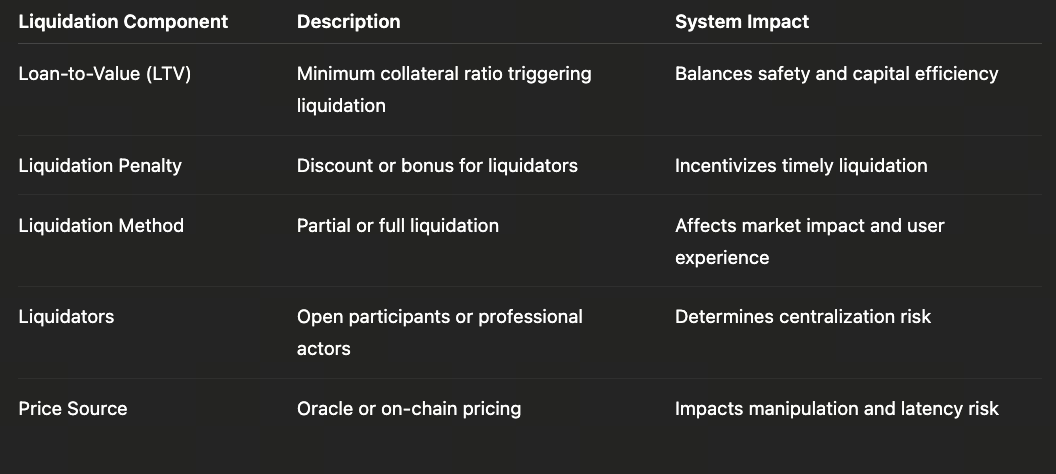

III. Mecanismo de liquidação: o verdadeiro “sistema de seguro” dos empréstimos DeFi

Se as taxas de juro regulam o risco de forma preventiva, os mecanismos de liquidação são desenhados para mitigar perdas em tempo real. Na concessão de empréstimos DeFi, a liquidação não é uma exceção — é parte integrante da arquitetura do sistema.

1. Lógica da liquidação automatizada

Num modelo de empréstimo sobrecolateralizado, o processo de liquidação decorre normalmente assim:

- O valor do colateral desce

- A taxa de colateralização fica abaixo do limiar de liquidação

- O sistema permite que terceiros encerrem posições de forma forçada

Os liquidadores são recompensados por:

- Adquirirem ativos colaterais com desconto

- Serem incentivados a assumir riscos de volatilidade e de execução

Este mecanismo parte de uma premissa central: que haverá sempre liquidez de mercado disposta a intervir.

2. Três variáveis-chave de design nos mecanismos de liquidação

(1) Limiar de liquidação

- Limiar mais alto → sistema mais seguro, mas menor eficiência de capital

- Limiar mais baixo → maior eficiência, mas risco de cauda mais elevado

(2) Penalização de liquidação

- Penalização demasiado baixa → incentivo insuficiente para liquidadores

- Penalização demasiado alta → custos acrescidos para mutuários, reduzindo a procura

(3) Método de liquidação

- Liquidação parcial vs. total

- Leilão holandês vs. execução instantânea

Estes parâmetros são interdependentes e, em conjunto, determinam a resiliência do sistema perante volatilidade extrema.

IV. O que acontece quando os mercados falham?

Em teoria, os mecanismos de liquidação deveriam funcionar — mas condições extremas de mercado mostram frequentemente o contrário.

A história do DeFi tem demonstrado repetidamente:

- Preços em queda ≠ liquidez disponível

- Congestão on-chain agrava atrasos nas liquidações

- As correlações entre ativos colaterais aumentam drasticamente sob stress

Quando estes fatores convergem, o risco deixa de ser individual — torna-se sistémico.

V. Três fontes típicas de risco sistémico

1. Ativos colaterais altamente correlacionados

Quando a maioria dos empréstimos se concentra em tipos de colateral semelhantes:

- ETH, LST e LRT caem em simultâneo

- As liquidações são acionadas em massa

- A liquidez desaparece instantaneamente

2. Riscos de oráculo e atraso de preços

- Atualizações de preços atrasadas

- Mercados com baixa liquidez são facilmente manipuláveis

- Preços off-chain divergem dos preços de liquidação on-chain

Tudo isto compromete diretamente a eficácia dos mecanismos de liquidação.

3. Liquidadores concentrados

Na prática:

- A liquidação depende fortemente de poucas equipas especializadas

- Existe grande dependência de MEV e de vantagens de infraestrutura

Isto significa que a própria liquidação acarreta “risco de centralização”.

VI. Como os protocolos enfrentam o risco sistémico

Os protocolos de empréstimos mais avançados começaram a implementar defesas multinível:

- Ajuste dinâmico dos parâmetros de risco

- Limites de empréstimo (Supply / Borrow Cap)

- Fundos de seguro e buffers para dívidas incobráveis

- Intervenção de governança em cenários extremos

Estes mecanismos marcam uma mudança decisiva: o empréstimo DeFi está a evoluir de “sistemas totalmente automatizados” para “sistemas financeiros governáveis”.

VII. Resumo

A verdadeira competitividade dos empréstimos DeFi não reside em:

- Oferecer taxas mais elevadas,

- Ou maior alavancagem,

Mas sim em:

- Conseguir funcionar sob stress,

- Se os riscos podem ser expostos de forma rápida e transparente,

- E se o sistema é capaz de se autorreparar.

Quando estas questões passam a estar no centro das discussões do mercado, o DeFi deixa de ser um experimento — torna-se verdadeira infraestrutura financeira.