Các mô hình lãi suất, cơ chế thanh lý và rủi ro hệ thống trong hoạt động cho vay DeFi

Bài học này trình bày phân tích chuyên sâu về các mô hình lãi suất và cơ chế thanh lý trong lĩnh vực cho vay DeFi, làm rõ vai trò của chúng trong việc kiểm soát rủi ro và đảm bảo sự ổn định cho toàn hệ thống. Bên cạnh đó, bài học còn đánh giá các rủi ro hệ thống mà các giao thức cho vay gặp phải khi thị trường biến động mạnh, cũng như các giải pháp nhằm hạn chế các rủi ro này.

I. Lãi suất: Không phải công cụ sinh lợi, mà là bộ điều tiết rủi ro

Trong hệ sinh thái cho vay DeFi, vai trò cốt lõi của lãi suất không phải là “tạo lợi nhuận cho vốn”, mà là điều tiết tốc độ, hướng đi và quy mô phơi nhiễm rủi ro của toàn hệ thống.

Nói một cách ngắn gọn, lãi suất chính là công cụ điều tiết rủi ro—không phải công cụ tiếp thị.

Một cơ chế lãi suất hiệu quả của giao thức cho vay cần đáp ứng tối thiểu ba mục tiêu:

- Hạn chế vay quá mức để phòng ngừa tích tụ rủi ro về một phía

- Thu hút hoặc giải phóng thanh khoản, dẫn dắt phân bổ vốn khi cung cầu mất cân đối

- Phát tín hiệu cảnh báo trước khi áp lực xảy ra, giúp thị trường chủ động phản ứng trước khi bị thanh lý

Vì vậy, hầu hết các giao thức cho vay DeFi phổ biến đều áp dụng mô hình lãi suất động thay cho lãi suất cố định. Trên chuỗi, lãi suất không phải là “giá cả” mà là chỉ báo sức khỏe hệ thống theo thời gian thực.

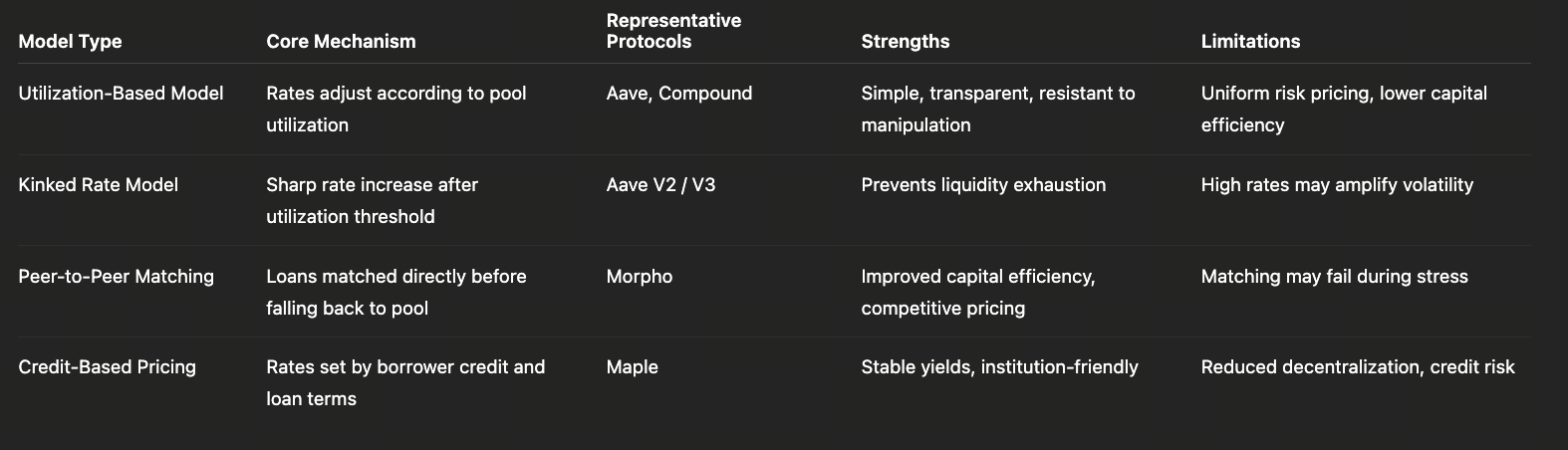

II. Ba mô hình lãi suất chủ đạo

1. Mô hình dựa trên tỷ lệ sử dụng (Aave / Compound)

Đây là mô hình lãi suất truyền thống và phổ biến nhất trong DeFi, với biến số cốt lõi duy nhất: Tỷ lệ sử dụng = Vốn đã cho vay ÷ Tổng vốn gửi vào.

Logic vận hành rất đơn giản:

- Tỷ lệ sử dụng thấp → thanh khoản dồi dào → lãi suất vay thấp

- Tỷ lệ sử dụng cao → thanh khoản hạn chế → lãi suất tăng nhanh

Để hạn chế rủi ro khi tỷ lệ sử dụng cao, các giao thức thường đặt một điểm gãy (Kink):

- Trước điểm gãy: lãi suất tăng từ từ, khuyến khích hoạt động vay bình thường

- Sau điểm gãy: lãi suất tăng đột biến, buộc phải hạn chế nhu cầu vay mới

Ưu điểm

- Mô hình đơn giản, minh bạch

- Tín hiệu thị trường rõ ràng

- Khả năng chống thao túng mạnh

- Dễ mở rộng và nhân bản

Nhược điểm

- Tất cả người vay đều chịu chung một mức phí rủi ro

- Không phân biệt được giữa “đòn bẩy lành mạnh” và “đòn bẩy rủi ro cao”

- Hiệu quả sử dụng vốn thấp hơn đối với các chiến lược phức tạp

Bởi vậy, mô hình này phù hợp nhất cho các cơ chế lãi suất tầng hạ tầng thay vì công cụ định giá rủi ro chi tiết.

2. Mô hình lãi suất ngang hàng / bán thị trường (Morpho)

Morpho mang đến một thay đổi cốt lõi: lãi suất không còn chỉ phụ thuộc vào “trạng thái pool”, mà còn dựa trên hiệu quả ghép nối cung-cầu.

Với Morpho, khi ghép nối ngang hàng thành công:

- Người vay trả lãi suất thấp hơn lãi suất vay của pool

- Người cho vay nhận lãi suất cao hơn lãi suất gửi của pool

Điều này tạo ra một lớp định giá cạnh tranh vi mô trên nền pool hợp nhất.

Ưu điểm

- Hiệu quả sử dụng vốn vượt trội

- Tín hiệu lãi suất tinh tế hơn

- Nhiều mức lãi suất cho cùng một loại tài sản

Rủi ro tiềm ẩn

- Ghép nối có thể bị đứt đoạn nhanh chóng trong thị trường biến động mạnh

- Hệ thống vẫn phụ thuộc lớn vào pool gốc về thanh khoản và khả năng đệm thanh lý

Thành công của Morpho phụ thuộc vào một pool nền tảng ổn định, dự đoán được và chống sốc tốt. Đây không phải là sự thay thế hạ tầng—mà là một lớp tăng hiệu quả xây dựng trên đó.

3. Mô hình định giá tín dụng & thủ công (Maple)

Maple thay đổi hoàn toàn logic lãi suất: Lãi suất không được tạo ra bởi thuật toán, mà được xác định bởi:

- Chất lượng tín dụng của người vay

- Cấu trúc kỳ hạn khoản vay

- Điều kiện thị trường và khẩu vị rủi ro

Mô hình này rất giống với định giá chênh lệch tín dụng trong tài chính truyền thống.

Ưu điểm

- Lãi suất biến động rất thấp

- Lợi nhuận dự báo cao

- Phù hợp với quản lý nợ và phân bổ tài sản cho tổ chức

Đánh đổi

- Giảm mạnh tính phi tập trung

- Rủi ro hệ thống dịch chuyển từ “rủi ro thị trường” sang “rủi ro tín dụng + pháp lý”

Đây là sự đánh đổi chủ động của Maple để tăng tính kiểm soát và khả năng sử dụng cho tổ chức.

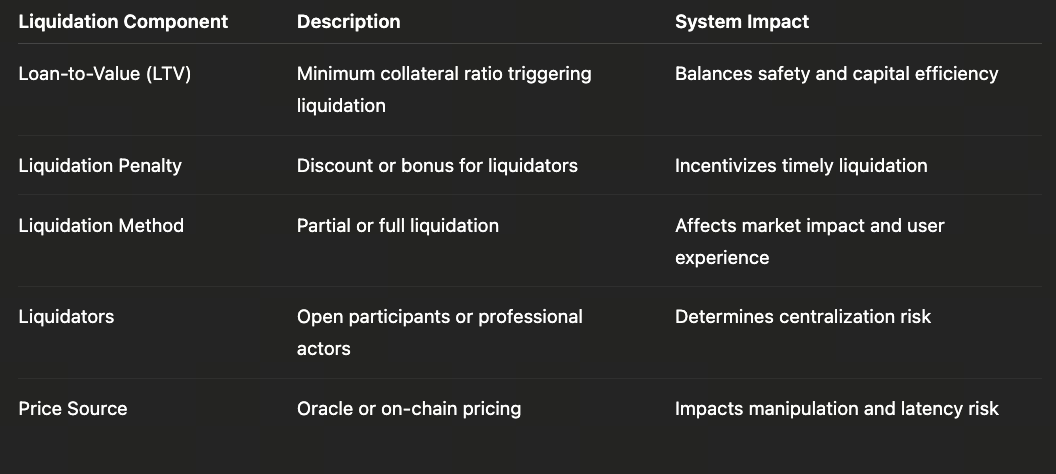

III. Cơ chế thanh lý: “Hệ thống bảo hiểm” thực sự trong cho vay DeFi

Nếu lãi suất điều tiết rủi ro từ trước, thì cơ chế thanh lý được thiết kế để giảm thiểu tổn thất thời gian thực. Trong cho vay DeFi, thanh lý không phải ngoại lệ—mà là phần không thể tách rời của thiết kế hệ thống.

1. Logic của thanh lý tự động

Trong cho vay thế chấp vượt mức, quy trình thanh lý thường gồm các bước:

- Giá tài sản thế chấp giảm

- Tỷ lệ thế chấp xuống dưới ngưỡng thanh lý

- Hệ thống cho phép bên thứ ba cưỡng chế đóng vị thế

Người thanh lý được thưởng bằng cách:

- Mua tài sản thế chấp với giá chiết khấu

- Nhận động lực để chấp nhận rủi ro biến động giá và thực thi

Cơ chế này dựa trên giả định cốt lõi: luôn có thanh khoản thị trường sẵn sàng tham gia.

2. Ba biến số thiết kế then chốt trong cơ chế thanh lý

(1) Ngưỡng thanh lý

- Ngưỡng cao → hệ thống an toàn hơn nhưng hiệu quả vốn thấp hơn

- Ngưỡng thấp → hiệu quả cao hơn nhưng rủi ro tail risk lớn hơn

(2) Phí phạt thanh lý

- Phí phạt thấp → không đủ động lực cho người thanh lý

- Phí phạt cao → chi phí vay tăng, giảm nhu cầu vay

(3) Phương thức thanh lý

- Thanh lý một phần hoặc toàn bộ

- Đấu giá Hà Lan hoặc thực thi ngay

Ba tham số này liên kết chặt chẽ, cùng quyết định khả năng chống chịu của hệ thống khi biến động cực đoan.

IV. Điều gì xảy ra khi thị trường thất bại?

Trên lý thuyết, cơ chế thanh lý sẽ vận hành—nhưng thực tế thị trường cực đoan thường cho kết quả ngược lại.

Lịch sử DeFi liên tục chứng minh:

- Giá giảm không đồng nghĩa với có thanh khoản

- Tắc nghẽn trên chuỗi khiến thanh lý bị trì hoãn

- Tài sản thế chấp có hệ số tương quan tăng mạnh khi thị trường chịu áp lực

Khi các yếu tố này hội tụ, rủi ro không còn là vấn đề cá nhân—mà trở thành rủi ro hệ thống.

V. Ba nguồn rủi ro hệ thống tiêu biểu

1. Tài sản thế chấp có hệ số tương quan cao

Khi phần lớn hoạt động cho vay tập trung vào các loại tài sản thế chấp tương tự:

- ETH, LST và LRT cùng giảm giá

- Thanh lý xảy ra hàng loạt

- Thanh khoản biến mất ngay lập tức

2. Rủi ro oracle & độ trễ giá

- Cập nhật giá bị trễ

- Thị trường thanh khoản thấp dễ bị thao túng

- Giá ngoài chuỗi lệch với giá thanh toán trên chuỗi

Tất cả đều trực tiếp làm suy yếu hiệu quả của cơ chế thanh lý.

3. Người thanh lý tập trung

Thực tế:

- Thanh lý phụ thuộc lớn vào một số nhóm chuyên biệt

- Phụ thuộc nhiều vào MEV và lợi thế hạ tầng

Điều này đồng nghĩa bản thân hoạt động thanh lý cũng mang “rủi ro tập trung hóa”.

VI. Giao thức giải quyết rủi ro hệ thống như thế nào

Các giao thức cho vay trưởng thành đã triển khai các lớp phòng thủ đa tầng:

- Điều chỉnh động các tham số rủi ro

- Giới hạn tổng cung/vay (Supply / Borrow Cap)

- Quỹ bảo hiểm và dự phòng nợ xấu

- Can thiệp quản trị khi xuất hiện kịch bản cực đoan

Những cơ chế này đánh dấu bước chuyển quan trọng: cho vay DeFi đang chuyển từ “hệ thống hoàn toàn tự động” sang “hệ thống tài chính có thể quản trị”.

VII. Tóm tắt

Năng lực cạnh tranh thực sự của cho vay DeFi không phải là:

- Đưa ra lãi suất cao hơn,

- Hay đòn bẩy lớn hơn,

Mà là:

- Hệ thống có thể vận hành ổn định khi chịu áp lực,

- Rủi ro được nhận diện kịp thời và minh bạch,

- Và hệ thống có khả năng tự phục hồi.

Khi những câu hỏi này trở thành trọng tâm của thị trường, DeFi sẽ vượt qua giai đoạn thử nghiệm—trở thành hạ tầng tài chính thực sự.